2017年4月に消費税の再増税が控えています。税率が8%から10%に上がると、住宅購入にはどのような影響があるでしょうか。「物件価格」、「諸費用」、「関連施策」の3点から整理しておきます。

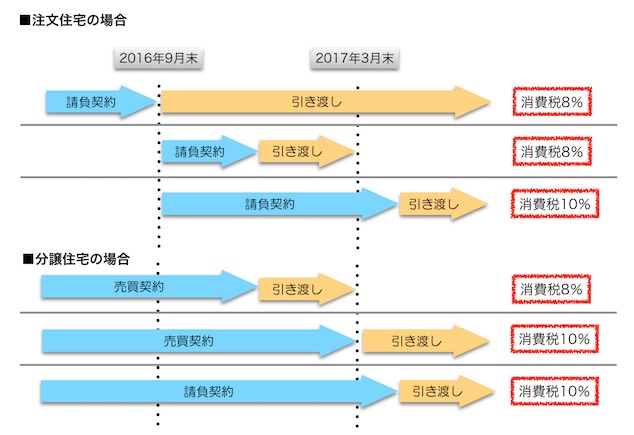

件価格は契約や引き渡しのタイミングで消費税率が異なる!

物件の価格は、契約や引き渡しの時期によって税率が8%か10%か異なるので注意が必要です。例えば、分譲住宅の場合、引き渡しが2017年4月1日以降のものは消費税が10%になります。2017年3月31日以前に売買契約を締結していても、引き渡しが4月以降になると10%の適用になるので、注意しましょう。

ただし、注文住宅(住宅を建築する)の場合には、2016年9月末までに契約すれば、引き渡しが4月以降になっても旧税率の8%が適用されます(※)が、2016年10月1日以降に請負契約を締結し、引き渡しが4月以降になった場合には、10%が適用されます。

※注文住宅のように請負契約で建築する住宅には「一定の工事期間が必要」という側面を考慮したものです。

このように住宅がいつ引き渡しになるのか、請負契約をいつ結んだのかで消費税率が変わりますので、手続きの段取りなども十分に注意しましょう。

消費税増税で影響がある諸費用は?

消費税が10%になれば、物件価格だけではなく、仲介手数料や火災保険料、司法書士への報酬など、住宅購入に伴うさまざまな費用も影響を受けます。なお、住宅ローンにかかる保証料や登録免許税などの税金は消費税がかからないため影響はありません。

■増税の影響を受けるもの(消費税が課税されるもの)

○物件価格(建物の価格。土地は非課税。家屋やリフォーム費用などもかかる)

○仲介手数料

○司法書士費用

○適合証明書手数料

〇住宅ローンの事務手数料

○エアコン・カーテンなど家具家電費用

○引っ越し費用

■増税の影響を受けないもの(消費税が課税されないもの)

○中古住宅(売主が個人の場合)

○登録免許税や印紙税などの税金

○火災保険料などの損害保険料

○団体信用生命保険料

○住宅ローン保証料

○マンションの管理費・修繕積立金

増税の影響を最も受けるのは物件価格です。たとえば物件価格4,000万円、うち建物が3,000万円の住宅を購入するとします。建物にかかる消費税は、

現行税率(8%) 3,000万円×8% = 240万円

新税率(10%) 3,000万円×10%= 300万円

となり、この差の60万円は決して小さい金額ではありません。消費税は物件価格のうち建物だけにかかるため、特に建物の価格が高いものは、8%のうちに購入した方が良いでしょう。

ただし、分譲住宅や注文住宅などの「新築住宅」ではなく、中古住宅の場合は消費税の取り扱いが異なる場合があります。消費税は事業者に対して課税される税金のため、個人が所有していた住宅を売却する場合は、消費税はかからず増税の影響を受けません。中古住宅を購入する場合には売主が個人か法人かを確認しましょう。

その他増税に伴う関連施策の変更点は?

(1)すまい給付金

消費税増税の負担軽減のために定められた制度です。消費税8%で購入した場合には、収入額が510万円以下(目安)の人が対象となっており最大30万円、消費税10%で購入した場合には、収入額が775万円以下(目安)の人が対象となり最大で50万円の給付と、消費税増税にともない制度内容が拡大する予定です。適用期限についても、当初の2017年末から2019年6月末への延長が決定しています。

(2)住宅資金の贈与税非課税制度

父母、祖父母などの直系尊属から住宅資金の贈与を受けた場合に、一定額までが非課税になる制度です。住宅用家屋の取得等にかかる契約が2016年1月〜2017年9月で、消費税が8%(もしくは非課税)の場合は700万円まで(良質な住宅用家屋※の場合は1,200万円まで)ですが、消費税10%が適用された場合にはこの非課税枠が2,500万円(良質な住宅用家屋の場合は3,000万円)に引き上げられます。

※良質な住宅用家屋とは、省エネ性・耐震性・バリアフリー性のいずれかを満たす住宅です。環境にやさしく建築が推奨されるため、軽減税率の対象となっています。

<住宅資金の贈与の非課税枠>( )内は良質な住宅用家屋の場合

| 住宅用家屋の取得等にかかる契約の締結期間 | 消費税8% | 消費税10% |

| 2016年1月~9月 | 700万円まで(1,200万円) | - |

| 2016年10月~2017年9月 | 700万円まで(1,200万円) | 2,500万円まで(3,000万円) |

| 2017年10月~2018年9月 | 500万円まで(1,000万円) | 1,000万円まで(1,500万円) |

| 2018年10月~2019年6月 | 300万円まで(800万円) | 700万円まで(1,200万円) |

(3)住宅ローン減税(住宅ローン控除)

住宅ローン控除については、消費税が5%から8%に上がった2014年4月以降の入居分について、対象となる年末借入残高が4,000万円(認定住宅の場合には5,000万円)までに拡大されました。期限についても延長し、2019年6月30日までの居住分については同じ内容が適用されます。

<住宅ローン減税概要>2014年4月〜2019年6月居住分

| 住宅借入金年末残高借入額 | 控除率 | 控除限度額(各年) | 控除限度額(10年) | |

| 一般住宅 | 4,000万円 | 1% | 40万円 | 400万円 |

| 認定住宅(長期優良住宅) | 5,000万円 | 1% | 50万円 | 500万円 |

上記の関連施策は、消費税が上がった後で住宅購入を検討する人への政府の「支援策」といえます。消費税が上がれば、同じ金額の物件を購入するにはより多くの金額がかかることになります。ただし、10%増税以後は、すまい給付金が現在よりも手厚くなったり、贈与の非課税枠も大きくなったりします。

消費税8%のうちに住宅購入をするのがいいのか、10%以後でも大きな違いがないのかは、購入する物件の金額や年収、贈与してもらう金額など個人ごとの事情によって異なります。「消費税増税による駆け込み需要!」という声を意識し、急いで物件を購入するのではなく、施策なども含めて検討しましょう。住宅購入は人生で最も大きな買い物です。なによりも「住宅という、大きな買い物のタイミング」を優先して見定めることが大切だといえます。

【ARUHI】全国140以上の店舗で住宅ローン無料相談受付中>>

(最終更新日:2019.10.05)