先日、住宅ローン減税を受けているという友人に「我が家の場合、ふるさと納税は関係ないよね?」と尋ねられました。住宅ローン減税を受けていても、まだ住民税の支払いがあるようであれば、ふるさと納税は一考の余地があるかもしれませんよ。

ふるさと納税の仕組み

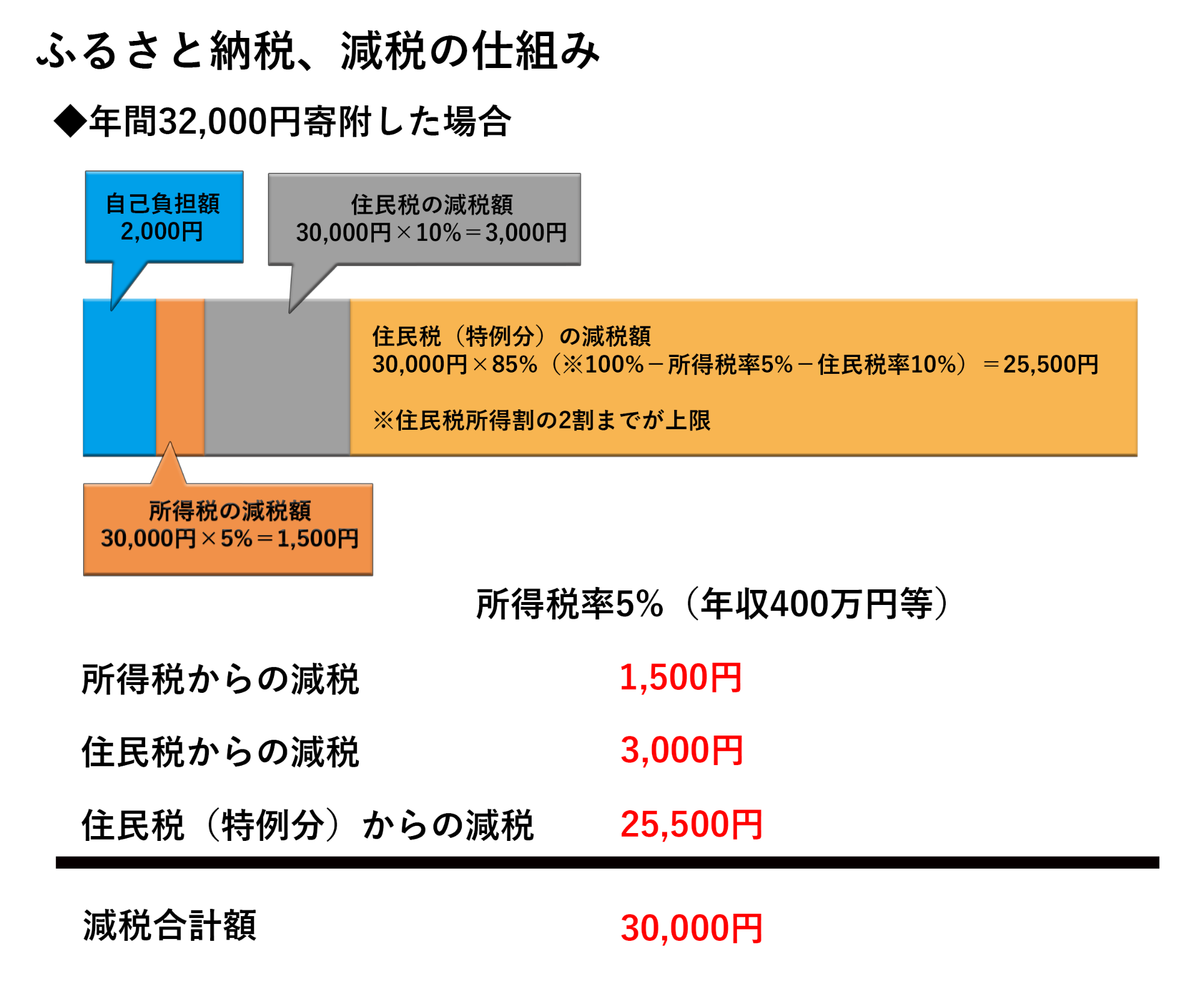

ふるさと納税と住宅ローン減税の関係を考える前に、まずふるさと納税を行うことで減税になる仕組みを見てみましょう。ふるさと納税で受けられる減税は“所得税”、“住民税”、“住民税(特例分)”の3段階で行われます。

自己負担額は2,000円

例えば年間32,000円の寄付をした場合、ふるさと納税は寄付した金額から2,000円を差し引いた金額の税金が減税の対象となるので、2,000円は減税の計算から除かれます。つまり、適切な金額を納税したとしても2,000円は自己負担となります。これが「自己負担2,000円で特産品がいただける」と言われるゆえんです。

今回の例では、自己負担額2,000円を上回る金額である30,000円については所得控除の対象になります。所得税や住民税の減税、さらに住民税(特例分)で減税が受けられるので、結果的に30,000円が手元に戻ってきます。

所得税は所得によって税率が異なります。例えば年収400万円、所得税率が5%の人の場合、30,000円が所得控除されると、30,000円×5%=1,500円が所得税控除、つまり、所得税から減税されます。住民税も同様に計算しますが、住民税の税率は所得に関係なくみなさん10%ですから30,000円×10%=3,000円が住民税から減税されることになります。さらに30,000円から減税額4,500円(所得税減税額1,500円+住民税減税額3,000円)を差し引いた残りの25,500円(30,000円×85%(100%-所得税率5%-住民税率10%))が住民税(特例分)として減税されることになります。

結果的に年間納税額の32,000円のうち、自己負担額2,000円を上回る30,000円すべてが所得税、住民税、住民税(特例分)の減税で手元に戻ってくることになります。

ふるさと納税では納税金額の半額程度の特産品をお礼の品として送ってくれる自治体も多いです。先ほどの例だと年間32,000円の納税をしているため、納税先によっては16,000円相当の特産品をお礼の品としているケースも一般的でしょう。

実際には自己負担額2,000円を上回る30,000円については最終的に減税で手元に戻ってきますので、実質2,000円の自己負担で16,000円の特産品を受け取ることができます。確かにお得と言えそうです。

※2017年4月追記:総務省は、4月1日付でふるさと納税の返礼品の価格割合を「3割以下」とするなどの通知を全国の都道府県知事宛てに出しています。参考:総務省:ふるさと納税に係る返礼品の送付等について

(参考記事:筆者が実際にふるさと納税を利用してみた「ふるさと納税体験記」)

住宅ローン減税とふるさと納税の併用は可能

住宅ローン控除を受けていても、ふるさと納税ができるのか、気になるところです。結論からいえば、「住宅ローン控除」と「ふるさと納税」は併用できます。つまり、住宅ローン減税を受けていても、ふるさと納税はできるのです。ただし、効果的な納税額の上限が減ったり、自己負担金額が多少増えたりする場合があります。

では住宅ローン減税を受けている人がふるさと納税をした場合にはどうなるのでしょうか。例えば、住宅ローン減税によって所得税がすべて減税され0円になっている人の場合、先ほど計算した所得税控除、つまり所得税の減額分である1,500円を引く税額が残っていません。そのため、今回のケースは自己負担2,000円ではなく、3,500円(自己負担額2,000円+引くことができなかった所得税の減税分1,500円)となります(確定申告で手続きした場合)。

この場合、3,500円の自己負担で16,000円相当の特産品を受け取ることになります。やはりお得になりそうですね。

なお、医療費控除についても、ふるさと納税と併用することができます。ただし、ワンストップ特例(ふるさと納税の確定申告が不要になる制度)を申請している場合は注意が必要です。医療費控除を受けるために確定申告をすると、ワンストップ特例が無効になってしまうのです。その場合、医療費控除と併せて、ふるさと納税についても申告することを忘れないでください。

ふるさと納税が自己負担2,000円で済むには上限がある

ここまでの話を聞くと、手持ちの資金が許せば納税をたくさんすればするほどお得になると感じる方もいるかもしれません。しかし、ふるさと納税が「2,000円の自己負担」で済む納税額には上限があります。

所得税、住民税、住民税(特例分)のそれぞれについて、減税がうけられる限度額が設定されていますが、通常影響を受けるのは住民税(特例分)の制限です。住民税(特例分)で減税される金額は住民税所得割額の2割までとされています。

「住民税所得割額」とは所得×10%で計算される税額のことで、私たちが支払っている住民税はこの「住民税所得割」と、所得に関係なく自治体ごとに設定された定額部分である「住民税均等割」で計算されています。「住民税均等割」は自治体によって異なりますが、例えば年額5,000円などの金額を一律納めることになっています。

ふるさと納税の減税では住民税(特例分)による減税は、住民税所得割の2割が限度額とされています。先ほどのシミュレーションだと、住民税(特例分)として減税される25,500円が住民税所得割の2割以下である必要があります。そのためには住民税所得割が127,500円(25,500円÷20%)以上である必要があります。元々納めている住民税所得割が127,500円未満の人の場合、住民税(特例分)として減税される25,500円が住民税所得割の上限である2割を超えてしまうため、超えた金額は減税を受けられません。つまり、自己負担額が2,000円以上になってしまいます。

例えば住民税所得割額が10万円の人が、先ほどのシミュレーションと同様に年間32,000円の納税をしたとしても、住民税(特例分)の減税額は2万円(住民税所得割額10万円の2割)が限度額なので、残りの5,500円(20,000円-25,500円=-5,500円)は減税されず自己負担として残ります。自己負担額2,000円と併せると自己負担金額は7,500円となります。

住宅ローン減税との関係で考えると、例えば今年の住宅購入の場合、年末ローン残高(上限4,000万円)の1%が主に所得税から減税を受ける対象の金額となります。所得税で減税しきれなかった金額については136,500円を限度額として住民税から減税を受けることができます。

住民税からも減税を受けると住民税所得割が減額されることになります。例えば住民税所得割を50万円払っている人の場合、住民税(特例分)の減税額を10万円程度(住民税所得割50万円の2割)に抑えることが効果的なふるさと納税の金額といえますが、住宅ローン減税で136,500円分減額されるとしたら住民税(特例分)の減税額を72,700円程度((住民税所得割50万円-住宅ローン減税額13.65万円)×20%)に抑えなければいけなくなります。

住宅ローン減税を受けていることは、たしかにふるさと納税をする上で、効果的な納税額などへの影響はあります。しかし、効果的な納税額の上限が減ったり、自己負担金額多少増えたりすることはあっても、住宅ローン減税を受けているからといって、ふるさと納税が無縁な話ではないことがわかります。

ふるさと納税で効果的な金額ギリギリまで納税を行うことは減額の仕組みが複雑なので難しいかもしれません。しかし、控えめな金額であれば住宅ローン減税を受けている人であっても検討の余地があります。

ふるさと納税の効果的な納税額については、総務省や民間のポータルサイトでも概算のシミュレーションができますし、税理士やお住いの自治体に尋ねて目安の金額を知ることもできます。

民間のポータルサイトには、「楽天」や「さとふる」などいくつかのサイトがありますが、どのサイトを利用しても控除額に変わりはありません。

※総務省:寄附金控除額の計算(シミュレーション)

住宅ローン減税を受けているからと検討からまったく外してしまうのではなく、無理のない範囲で試せると楽しいふるさと納税生活が始まるかもしれませんね。

(最終更新日:2019.10.05)