購入したい物件があるものの、頭金にあてるだけの資金がない場合、頭金が用意できるまで購入を待つべきか、それともフルローンで住宅ローンを組むべきかについて悩む人も多いでしょう。

フルローンで住宅ローンを組むと、毎月の返済が負担になる可能性もあります。しかし、頭金を貯めるには数年の時間が必要となり、その間は今住んでいる家の家賃を払わなければなりません。

今回は、「頭金なしで今住宅ローンを組んで家を買う」のと、「お金を貯めてから2~3年後に頭金を準備したうえで家を買う」のとではどちらがお得なのか、シミュレーションを基に解説します。

「頭金なしで今すぐ購入」と「頭金を貯めて数年後に購入」はどっちがお得?

住宅ローンを組むにあたって、絶対に頭金を用意しなければならないわけではありません。

そのため、「頭金なしで今すぐ購入する」のと「頭金を貯めてから数年後に購入する」のとではどっちが得なのかの答えは、ケースバイケースです。

ここでは、それぞれの持つメリットや注意点について解説します。

頭金なしで今すぐ購入するメリットと注意点

頭金なしのフルローンで今すぐに家を購入するメリットは、長期でのローンが組めることです。多くの住宅ローンは完済時の年齢に80歳などの上限を設定しているため、45歳以降になると35年間の長期ローンが組めなくなる場合がほとんどです。

また、早く購入するからこそ、早期に返済が完了するといったメリットもあります。若いうちに購入することで、繰り上げ返済せずとも定年前に完済できるケースもあるでしょう。

ほかには、今すぐ欲しい家が買える、現在払っている家賃の負担がなくなるなどのメリットや、2023年9月現在ゼロ金利政策が続いているため、比較的低い金利で住宅ローンが組めるといったメリットも受けられます。

逆に頭金なしですぐに家を購入することで、月々の返済負担が重くなる場合があり、最悪住宅ローン破綻などを引き起こす可能性も考えられます。

そのため、頭金なしのフルローンを組むなら、頭金として貯める予定だった資金を使って繰り上げ返済を行う計画を立てるなどの対策が必須です。

頭金を貯めて数年後に購入するメリットと注意点

数年かけて頭金を貯めた後に購入するメリットには、利息負担がフルローンの場合よりも低くなる可能性があり、それによって同じ金額の家を買う場合では、住宅ローン破綻などのリスクが軽減される点が挙げられます。

ただ、数年後に家を購入し、住宅ローンを組むことで、返済期間が短くなる可能性は否めません。さらに、数年後には今よりも金利が上がっているかもしれません。

また、多くの金融機関では住宅ローンの利用に団体信用生命保険の加入を条件としていますが、頭金を貯めている数年間のうちにかかった病気やケガなどの理由で団体信用生命保険に加入できず、希望していた住宅ローンを利用できなくなることも考えられます。

ほかにも、購入したいと思っていた家が売れてしまい、頭金が貯まった数年後には、自分が購入したいと思える物件が見つからない、もしくは住宅市場の価格が今よりも上がっている可能性がある点にも注意しておかなければなりません。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

シミュレーションを基にどっちがお得か計算してみよう

では、「頭金なしで今すぐ家を購入する」のと「頭金を貯めて数年後に購入する」のとではどちらがお得なのか、シミュレーションを行って比較してみましょう。

シミュレーションの条件は、以下のとおりとします。

・購入予定の住宅の価格:4,000万円

・借入期間35年

・金利:ARUHI【フラット35】の2023年9月の実行金利(9割超:1.94%、9割1.8%)

・元利金等返済

・新機団信あり

頭金なしで今すぐ購入する場合

頭金なしで今すぐ購入する場合、借入金額が購入予定の住宅価格の9割を超えるため、1.94%の金利が適用されます。

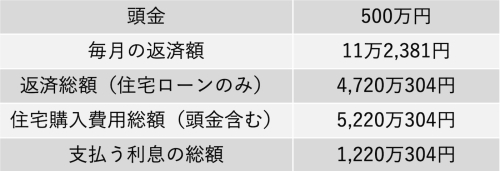

その際の毎月の返済額、返済総額、そして支払う利息の総額は以下のとおりです。

適用される金利が高いため、支払う利息の総額は1,500万円を超えることがわかります。

頭金を500万円貯めて3年後に家を買う場合

では、頭金を500万円貯めて3年後に家を買う場合を想定してシミュレーションしてみましょう。

500万円の頭金を入れることができれば、適用される金利は1.8%に下がります(物件に対する借入金額が9割以下になるため)。

その際の毎月の返済額、返済総額、そして支払う利息の総額は以下のとおりです。

頭金を500万円入れることで、適用される金利が下がり、利息負担はフルローンを組む場合と比べて約300万円抑えられます。

ただし、ここで注意しなければならない点は3年後に購入するという点です。つまり3年間頭金を貯めながら家賃を支払い続ける必要があるため、その費用も加味しなければなりません。

毎月の家賃を10万円と仮定すると、3年間で支払う家賃の額は360万円です。それを加えてシミュレーションすると、結果は以下のようになります。

利息と家賃を合計すると、最終的に住宅購入にかかる費用は頭金なしのほうが66万4,229円安くなることがわかります。

頭金なしで元金均等方式を選択する場合

ローンの返済方式には元利均等方式と元金均等方式があります。

元利均等方式とは、毎月の返済額を一定にし、返済当初は返済額のうち利息を占める割合が多く、返済が進むにつれ、元金の割合が多くなる返済方式です。

それに対し、元金均等方式とは、返済期間に応じて元金返済の額を一定にし、残元金に応じた利息を合わせて返済していく方式で、返済当初は返済額が高く、返済が進むにつれ返済額が少なくなる特徴があります。

そして、同じ借入金額、返済期間、金利で元利均等方式と元金均等方式を比較すると、元金均等方式のほうが総返済額を抑えられます。

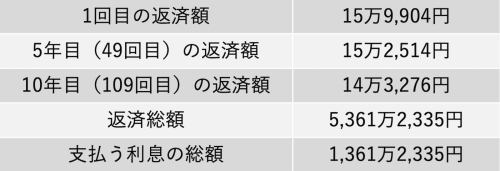

実際に上でシミュレーションしたフルローンの返済を元金均等方式に変更した場合の返済額をみてみましょう。

同じ借入金額、返済期間、金利でも、元利均等方式と比べ返済総額および支払う利息の総額は152万3,940円軽減できます。

頭金なしで買って10年後に500万円の繰り上げ返済を行う場合

頭金なしで購入し、10年後に500万円の繰り上げ返済を行う場合もシミュレーションしてみましょう。

繰り上げ返済には、返済した額に応じて返済期間を短縮する期間短縮型と、返済期間はそのままで毎月の返済額を削減する返済額軽減型の2種類があります。元利均等方式でそれぞれ返済総額および利息負担額がどのように変わるかを比べてみました。

繰り上げ返済を行うなら、期間短縮型を選ぶほうが利息削減効果が高いことがわかります。

次に「頭金を500万円用意したケース」と「期間短縮型で10年後に繰り上げ返済を行ったケース」を比較してみましょう。

頭金なしで購入し、10年後に500万円の繰り上げ返済(期間短縮型)をするケースと、500万円の頭金を入れて買う場合とでは、頭金を含む総返済額はほとんど変わらないことがわかります。

つまり、一般的な賃貸住宅に住んでいる人は、頭金が貯まるまで待つよりもすぐにフルローンを組んでマイホームを購入し、10年後に500万円の繰り上げ返済を行うほうが、負担する総額が少なくなる可能性が高いということです。

頭金なしで今すぐ購入したほうがよい人・しないほうがよい人の特徴とは?

頭金なしで今すぐ購入するのに向いているのは以下の特徴に当てはまる人です。

・今購入したい家がある人

・40代以上の人

・今後の金利上昇や自分が病気になるリスクを心配している人

・転職を予定しているなど、今後数年間で属性の条件が悪くなる可能性がある人

逆に頭金を貯めてから買ったほうがよい人は、以下の条件に当てはまる人です。

・金利負担をできるだけ抑えたいと考えている人

・フルローンを組むことで将来住宅ローン破綻を起こすリスクが心配な人

・現在実家や社宅などに住んでいて、住居費がほとんどかかっていない人

住宅ローン破綻を起こすリスクは、返済負担率(返済比率)が30%を超えると高くなります。返済負担率とは、年間の収入における年間のローンの返済額が占める割合のことで、ローン返済額には住宅ローン以外のローンも含まれますので、借り入れる際には必ずシミュレーションを行い、返済負担率が30%を超えていないか確認するようにしましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

まとめ

「頭金なしで今すぐに購入する」のと、「頭金を貯めてから数年後に購入する」のとでは、どっちがお得なのかはケースバイケースです。

頭金は可能な限り入れたほうがよいといわれていますが、状況次第では頭金なしで今すぐ購入したほうがよいケースもあります。

ただ、頭金を入れない場合は、定期的に繰り上げ返済を行うなど、利息負担を減らし、住宅ローン破綻のリスクを軽減するための対策を考えておきましょう。

(最終更新日:2024.01.24)