住宅ローンは高額の借り入れるとなるため、返済は30~35年と長期にわたることが一般的です。これだけ長い期間の返済となると、その間に住宅ローン破綻が起こるかもしれないと不安に思う人もいるでしょう。そこで今回の記事では、住宅ローン破綻を防ぐためにはどうすればよいのか解説します。

住宅ローン破綻が起こる可能性は3~4%

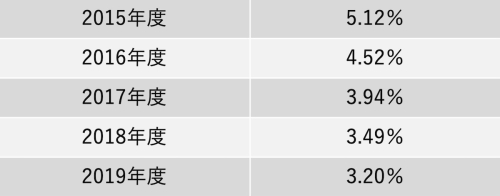

住宅ローン破綻とは、契約した住宅ローンの支払いができなくなる状態のことです。住宅ローン破綻や延滞、貸出条件緩和(金利の減免、利息支払い猶予など)が発生している住宅ローンを、リスク管理債権と呼びます。下記の表は、住宅ローン全体のうち、リスク管理債権の額の割合を年度ごとにまとめたものです。

上記統計によると、毎年3~5%くらいがリスク管理債権(住宅ローン破綻、延滞、貸出条件緩和)になっていることがわかります。住宅ローンの返済が難しくなり、破綻の前に自宅を手放す人の住宅ローン残債額を入れると、数字はもう少し大きくなる可能性があります。

住宅ローンに影響する可能性がある社会情勢

住宅ローンの破綻は誰にでも起こり得ることです。この項目では、今後住宅ローン破綻を引き起こす可能性のある社会的な要因を解説します。

新型コロナウイルス感染症の影響

2023年8月現在、感染者数は増えてきていても、行動制限がかからないようになり、新型コロナウイルス感染症の影響は出にくくなりました。しかし、新型コロナウイルス感染症をきっかけに仕事が減ってしまった人のなかには、もとの年収に戻っていない人もいるでしょう。完全にもとに戻るまでは少々時間がかかるかもしれません。

ちなみに、【フラット35】などを取り扱う住宅金融支援機構では、新型コロナウイルス感染症の影響を受けた人に対して、返済期間の延長や一定期間返済額を軽減するなどの対応を行っています。

金利上昇の可能性が高い

2023年7月、日銀は今まで0.5%だった金利変動幅の上限を事実上1%まで上げることを明らかにしました。それまでは金融緩和でマイナス金利、ゼロ金利が続いていましたが、今後は金利が上がっていく可能性もあります。実際に大手銀行4行は、住宅ローンの10年固定金利の引き上げを発表しました。

仮に、4,000万円の住宅ローンを元利均等返済、返済期間35年で組んだとすると、金利が0.5%の場合、毎月の返済額は10万3,834円です。しかし、金利が1.5%に上がると返済額は12万2,473円となり、2万円近く増えることになります。変動金利で住宅ローンを契約していると、金利上昇により住宅ローン返済が困難になることは十分考えられるでしょう。

住宅購入やリフォームの費用が上がっている

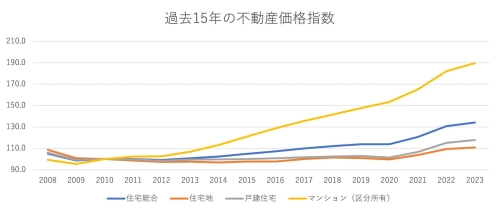

日本では、住宅や土地の価格が上昇傾向にあります。過去16年の不動産価格指数(このデータでは2010年の平均を100.0としたもの)は以下のとおりです。

不動産価格上昇の要因として考えられるのは、長らく行われていた金融緩和です。低金利で住宅ローンを組めるようになったことから、住宅購入の人気が高まったと考えられます。不動産価格が上がっている今、希望条件に合う家を手に入れるために、予算を超える額の住宅ローンを組む人も現れるでしょう。

また、2023年8月現在、円安による資材輸入の高騰、国内の物価上昇などにより、住宅やマンションの建設、リフォームなどにかかる価格は向上しています。住宅を維持するために必要な費用も増えている状況です。

住宅ローン破綻の原因

当初は問題なく返済できると予測し契約する住宅ローンですが、返済中に生活が変化すれば破綻してしまうこともあります。ここでは、住宅ローン破綻が住宅ローン利用者に起因するケースを紹介します。

収入の減少

住宅ローンは長期間の契約が一般的なもので、その間には転職や失業をすることもあります。契約時には今の収入が続く、もしくは上がっていくと考える人がほとんどですが、突然収入が激減する事態に見舞われるかもしれません。

突然自身が大きな病気やけがをしたりすることもあるでしょう。突然の収入減少は誰にでも起こり得るものですが、大幅に収入が減ると住宅ローンの返済が難しくなってしまいます。

ライフステージの変化

ライフステージの変化により、収入が減少する一方で支出は増え、住宅ローンの支払いが難しくなるケースがあります。

たとえば、子どもが増える、親が要介護になる、といったことです。そうなれば、育児や介護に時間がとられるうえに、保育園や介護施設に支払う費用が必要になります。育児や介護のために仕事に費やす時間を減らさなければならなくなることもあるでしょう。

また、夫婦2人で住宅ローンを組んだとき、離婚により支払いが難しくなるケースもあります。住宅ローンを組む際には、生活が変わっても住宅ローン破綻が起きないように、慎重に計画を立てることをおすすめします。

住宅ローン破綻を防ぐためには

住宅ローン破綻が起こると、自宅を失うほか、今後しばらく新たな借り入れをすることが難しくなります。ここでは、住宅ローン破綻を防ぐための方法について解説します。

借りるときにボーナスや残業代を当てにしない

住宅ローンは、基本給だけでも十分返済できる借入額にすると安心です。ボーナスは会社の業績によって変動がありますし、残業の少ない部署へ異動になり残業代が減ってしまうこともあるかもしれません。こういった不安定なものを頼りに住宅ローンを組んでしまうと、住宅ローン破綻は起きやすくなります。

「ボーナス払いあり」で契約すると、途中で「ボーナス払いなし」に変更するには再度審査を受けることが必要です。返済が苦しくなってもボーナス払いなしにはできない可能性もあるため、ボーナス払いなしで契約をしておき、余裕があったら繰り上げ返済することをおすすめします。

返済額を年収の25%以下に抑える

負担なく返済できる金額は年収の25%までだとされています。できれば額面ではなく、手取りの25%までに抑えたほうがよいでしょう。また、ボーナスや残業代は年収から差し引いて計算します。

夫婦2人でペアローンを組む際には、どちらも年収の25%いっぱいの借入額にしないほうが安全です。どちらかが働けなくなってしまったときに住宅ローン破綻が起こりかねません。

住宅を手に入れると、設備の修理や交換、大規模リフォームが必要になってきます。マンションは修繕積立金を毎月支払うことが一般的ですが、戸建ての場合は住宅ローンとは別に住宅修繕費用を貯蓄しておきましょう。

固定金利を選択する

すでに説明しましたが、今後は金利が上がる可能性があります。そのため、これから住宅ローンを組む場合は、返済期間が長いことを考えると固定金利を選択したほうが安全でしょう。

固定金利は変動金利よりも高い金利が設定されていますが、金利が一定なので毎月の返済額が急に上がることはありません。毎月一定額を支払っていけばよく、返済計画が立てやすいでしょう。

現在変動金利の住宅ローンを契約している人も、今後の金利上昇に備えるのであれば今のうちに固定金利に変更しておくことも一つの手です。しかし、借り換えによる一括返済や新たな借り入れをすると、手数料などの諸経費がかかります。このような諸経費を考慮したうえで、トータルの返済負担が減るのか検討することが必要です。

まとめ

住宅ローン破綻は毎年必ずといっていいほど起こっています。収入減少やライフステージの変化など、住宅ローンを支払うのが難しくなる事態は誰にでも起こるものです。住宅ローン破綻の可能性を減らすためにも、住宅ローンの借入額は余裕を持った金額にしましょう。