高収入の具体的な目安として挙げられることも多い「年収1,500万円」。

高嶺の花だと思われがちな金額ですが、職種や手取り額の実態はどのようになっているのでしょうか。

また、年収1,500万円の世帯は、どの程度の金額で住宅ローンを組むのが適正なのでしょうか。

今回は、年収1,500万円の人のライフスタイルや住宅ローンについて、詳しく解説します。

年収1,500万の人はどんな人か

年収1,500万を稼ぐ人は、どんな職業に就き、全体の何割を占めているのでしょうか。

年収1,500万円はどんな職業?

年収1,500万円は、どんな職業でも目指せる収入というわけではありません。

給与所得者でも、業種によっては年収1,000万円を超えるケースもありますが、年収1,500万円ともなると基本的には職業が限られます。

代表的な例は、上場企業の役員や開業医、パイロット、弁護士、大学教授など。経営者なら会社の規模が小さくても報酬は高額になりえますが、働き方や仕事の成果次第で収入が大きく変わる、シビアな職業も少なくありません。

年収1,500万円超の人の割合

政府の統計によると、日本の給与所得者約5,245万人のうち、年収1,500万円超2,000万円以下を得ている人の割合は、2020年時点で0.7%。年収2,000万円超2.500万円以下は0.2%、2,500万円超は0.3%です。

平均年収は男性が532万円、女性は293万円、全体で433万円というデータを見ると、年収1,500万円がいかに高収入であるかがわかります。

また、2010年と比較すると、給与所得者の増加に伴い年収1,500万円超2,000万円以下の人数も46万人ほど増えていますが、全体から見た割合はほぼ横ばいです。

出典:国税庁 令和2年分民間給与実態統計調査(p.23、p.45)

年収1,500万の手取り額は?

年収1,500万円の人が、その金額をすべて自由に使えるわけではありません。税金や社会保険料などが差し引かれるため、額面で示される総支給額と、実際に手元に残る収入には差があります。

では、年収1,500万の場合、手取りはいくらになるのでしょうか。

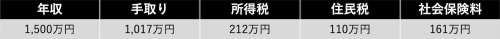

今回は、Webサイト「マネカツ」の早見表によると、年収1,500万円の手取り額は以下の通りとなります。

年収1,500万円の場合、手取りは1,000万円強。収入が多い分、各種税金や社会保険料も高くなるため、額面よりも500万円近く手取りが減ります。40歳からは、介護保険料も支払う必要があるため、もっと手取り額が減ります。

このため、住宅ローンなど多額の支払いが生じる場合には、実際に使える金額を把握して返済計画を立てる必要があるので注意しましょう。

世帯年収1,500万円の場合

「夫婦の収入合計が1,500万円」など、世帯年収が1,500万円の場合は、手取り額などは変わるのでしょうか。

世帯年収1,500万円以上の割合

厚生労働省の調査によると、世帯年収1,500万円以上の世帯は全世帯の3.3%。内訳は以下の通りです。

・1,500万円~1,600万円 0.7%

・1,600万円~1,700万円 0.5%

・1,700万円~1,800万円 0.4%

・1,800万円~1,900万円 0.3%

・1,900万円~2,000万円 0.2%

・2,000万円以上 1.2%

全体の中央値は437万円で、平均所得金額は552万3,000円。平均以下の世帯の割合が61.1%を占めるなか、世帯年収1,500万円以上は一握りだといえるでしょう。

出典:厚生労働省 2019年国民生活基礎調査の概況

世帯年収1,500万円の手取り額

続いて、世帯年収1,500万円の場合は、手取り額がどのくらいになるのかを見ていきましょう。前章と同じく、「マネカツ」の早見表を使い、夫750万円、妻750万円と単純に仮定して、世帯年収1,500万円の手取り額を見ていきます。

1人あたりの手取り額は556万、2人合わせた世帯全体の手取り額は1,112万円です。1人の年収が1,500万円である場合よりも100万円近く手取り額が多くなります。

所得税は収入金額に応じて課税額が上がる「累進課税」であることが、大きな理由です。

出典:マネカツ 【2022】年収別の手取り金額を一覧表で紹介!計算方法やおすすめの節税方法を解説

パワーカップル

夫婦が共働きで高収入を得ており、世帯年収1,500万円前後の高所得世帯は「パワーカップル」と呼ばれています。

パワーカップルははっきりと定義されているわけではありません。たとえば、「世帯年収1,000万円以上」「世帯年収1,400万円以上」「夫婦ともに年収700万円以上」など、取り上げられるケースはさまざまです。

働き方改革や、男女の賃金格差を縮小しようとする昨今の流れのなかで、パワーカップルの比率は増加傾向にあります。これまで結婚・出産で離職するケースが多かった女性が、これらのライフイベントを経ても仕事を継続し、キャリアをさらに積めるようになったことが大きな理由です。

こうしたパワーカップルは、高級マンションや時短家電などの消費を牽引しているとされています。

年収1,500万円の適正な住宅ローン返済額は

年収1,500万円の人や同様の収入を得ている世帯が住宅ローンを組む場合、返済額は月々いくらぐらいが適正なのでしょうか。また、どの程度までなら借り入れ可能なのでしょうか。

次から詳しく解説します。

無理なく返済できることが基本

年収1,500万円ならば、「余裕でローンの返済ができる」というイメージを持たれがちですが、無理な返済計画を立てるのは避けるべきです。

事故や病気で失職したり、雇用元が倒産したり、地震などの自然災害に見舞われたりと、現在の収入が減ってしまう可能性は十分考えられます。また、ローンを組んだ時点で夫婦2人だけの世帯であっても、ローンの返済期間に子どもが生まれれば、子育てのために予想以上の資金が必要となる可能性もあるでしょう。

住宅ローンを月々無理なく返済できるかどうか、長い返済期間に起こり得ることをふまえつつ検討する必要があります。

返済負担率(返済比率)で考えよう

ローンの返済額を考える際、指標となるのが「返済負担率」です。返済負担率とは、「年収に対する住宅ローン年間返済額の割合」を指します。

多くの金融機関では、返済負担率30~35%を借り入れ限度額と設定しています。この数字を基準に、家計の収支や今後の人生計画をふまえながら、自身にとって無理のない返済負担率を決定しましょう。

たとえば、政府と民間が提携して行っている長期固定金利ローン【フラット35】では、返済負担率を以下のように定めています。

【フラット35】の返済負担率基準

年収400万円未満:30%以下

年収400万円以上:35%以下

また、返済負担率は額面収入だけでなく。手取り収入でも計算しておきましょう。

借り入れ限度額だけで考えない

前項で紹介した「返済負担率30~35%」という数字は、あくまで借り入れの限度額。ゆとりある返済のためには25%以下が良いとされています。

数十年の返済期間には、住宅資金だけではなく教育資金、老後資金などお金が必要となる時期があります。また、出産の前後では、夫婦のどちらかが減収するケースも少なくありません。

高額所得者である年収1,500万円の世帯であっても、返済期間に起こりうるイベントやアクシデントについては、十分考慮しておきましょう。

とはいえ、年収1,500万円であれば、返済負担率25%でも借り入れ可能額は1億円以上。いわゆる「億ション」も含め、購入できる住宅の幅はかなり広がります。

>頭金なしでも申込可能! 「ARUHI住宅ローンの詳細をみる」

まとめ

個人年収・世帯年収ともに1,500万円を得られれば、生活費から娯楽費までゆとりのある生活が可能です。

ただし、無理な住宅ローンの借り入れには要注意。本文で解説したように、原則的には返済負担率25%を基準とし、ライフイベントをふまえて返済計画を立てるのがおすすめです。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!