【フラット50】とは、長期優良住宅を対象とした最長50年の全期間固定金利の住宅ローンです。返済期間が長いことで、高額なローンを借りても毎月の返済額を減らすことはできますが、総返済額は増えてしまいます。50年間返済を続けることのリスクはないのでしょうか。【フラット50】をメリットとデメリットの両面から考えてみましょう。

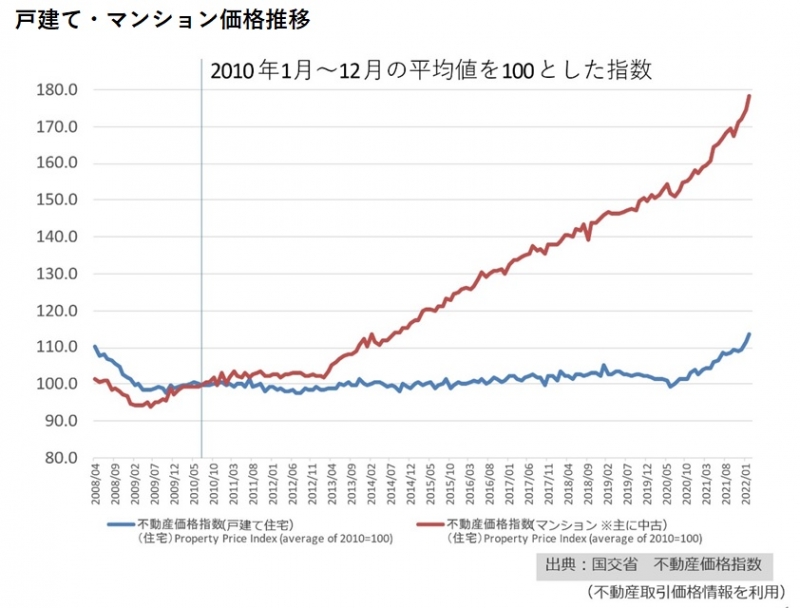

住宅価格は上昇中

【フラット50】の対象となる「長期優良住宅」は、法律※1に基づき耐久性や省エネ性等複数の基準を満たした優良な住宅です。一般の住宅より建築コストが高くなることも多いため、長期優良住宅を推進する目的もあり、【フラット50】が誕生しました。

また、長期優良住宅にプラスして、近年の住宅価格の上昇を受けて、ファイナンシャルプランナーである筆者の下には【フラット50】を検討したいという相談もあります。

下のグラフは2010年の平均価格を100としたマンション(主に中古マンション)と戸建て住宅の不動産価格指数です。2022年2月時点で、戸建て住宅の指数113.6に対し、マンションは178.2と約1.8倍となっています。戸建て住宅も新型コロナウイルスの影響を受けた2020年6月には99.0だったので、2年間で14.6ポイント上昇しています。

住宅価格の上昇分を、【フラット50】を利用することで毎月返済額を抑えながら返すことができるのかも気になるところです。

【フラット50】の概要

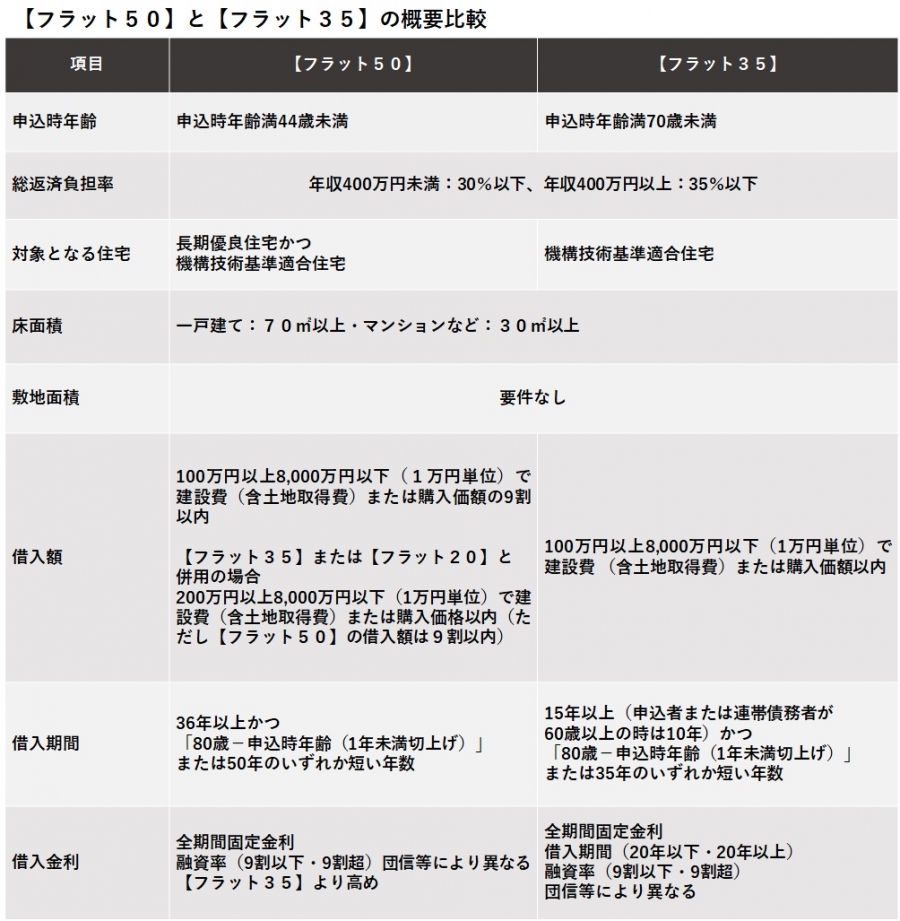

まずは【フラット50】と【フラット35】の特徴を比較してみます。

上記表より【フラット50】と【フラット35】の主な相違点を整理してみましょう。

(1)申込時年齢と借入期間

【フラット50】の借入期間は36年以上50年以内かつ、満80歳までに完済することが要件です。そのため、申込時の年齢は「満80歳-満36歳」で44歳未満となります。【フラット35】の申込時年齢が70歳未満であることに比べると、年齢の条件は厳しくなります。

親子リレー返済を利用する場合は、子の年齢にあわせて返済期間を設定できるため、申込者が44歳以上でも借りられます。

(2)対象となる住宅

【フラット50】の対象住宅は【フラット35】同様住宅金融支援機構の技術基準に適合することに加え、長期優良住宅が要件となります。長期優良住宅は、国が定めた基準を満たし、耐久性や省エネ性等に優れていると認定を受けた住宅です。

(3)借入額

借入額の上限は【フラット35】も【フラット50】も8,000万円と変わりません。しかし、【フラット35】は一定の諸費用を含めた建設・購入費と同額まで借りられるのに対し、【フラット50】は建設費や購入費の9割が上限となっています。

(4)借入金利

2022年6月の最多金利は、住宅価格に対する借入額が9割以下の場合で、【フラット35】は1.49%、【フラット50】は2.010%と【フラット50】の方が高くなっています。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

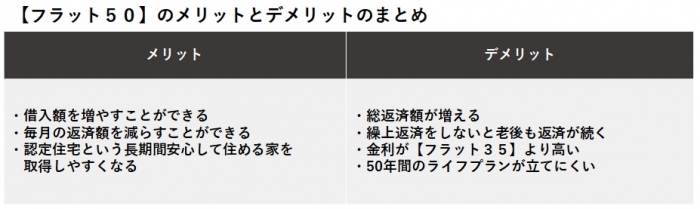

【フラット50】のメリットとデメリット

【フラット50】の1つめのメリットは年間の返済額が減ることで、年収に対する返済額の割合が減り、ローンを高額に借りられることです。

具体的な借り入れ可能額(目安)を年収600万円の人が住宅価格と同額のローンを借りる例で試算してみましょう。年収に対する返済割合の上限は35%とすると、年収600万円の人の年間返済額の上限は210万円、毎月返済額は175,000円です。

最大借入額は【フラット35】で5,493万円、【フラット50】で6,620万円となり、【フラット50】にすることで借入額は1,127万円も増えます。

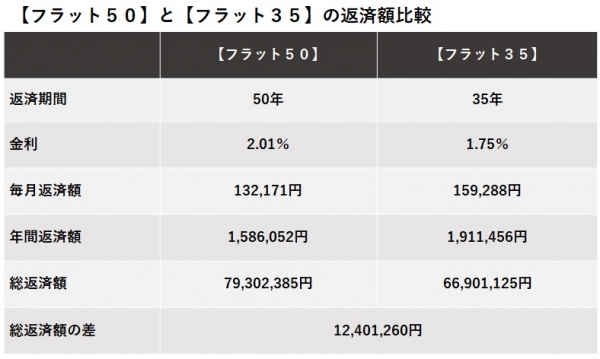

2つめのメリットは返済期間を長くすることで毎月の返済額を少なくできることです。

借入額5,000万円(元利均等返済・ボーナス払いなし・融資率9割超)で比較してみましょう。

毎月の返済額は27,117円、年間返済額は325,404円【フラット50】の方が少なくなります。ただし、総返済額は12,401,260円と【フラット50】の方が大幅に増えます。

また、【フラット50】の完済年齢も80歳であるため、返済期間を50年とするためには、30歳未満で借りなくてはなりません。将来のライフプランが定まらない20代で返済期間50年のライフプランを立てることはむずかしいかもしれません。

【フラット50】の利用法

長期優良住宅は耐久性や省エネ性能に優れ、設備等の交換がしやすいため、親子二代、三代で住み続けられる家です。そのため、返済期間が長くなるデメリットを親子リレー返済で解消することも考えられます。

親子リレー返済は親子(子や孫またはその配偶者)二世代でローンを返済していくため、申込者が44歳以上でも借りることができます。ローン継承者である子は連帯債務者となりますが、同居は要件とはなりません。

親子リレー返済の最長返済期間は子の年齢にあわせて計算します。たとえば本人が59歳2ヶ月、子が28歳10ヶ月の場合、1年未満は切り上げとなるため、「80歳(最長完済時年齢)-29歳」>50年となり、借入期間を50年に設定することができます。

ただし、主たる債務者である親の年収が600万円、子が400万円だった場合、子の年齢にあわせた返済期間を設定すると、審査の対象となる子の年収は50%の200万円が上限となります。

また、【フラット50】は【フラット35】、【フラット20】と併用できます。

併用する場合、【フラット50】は物件価格の9割が借入額の上限ですが、【フラット35】と【フラット20】は物件価格と同額まで借りられます。

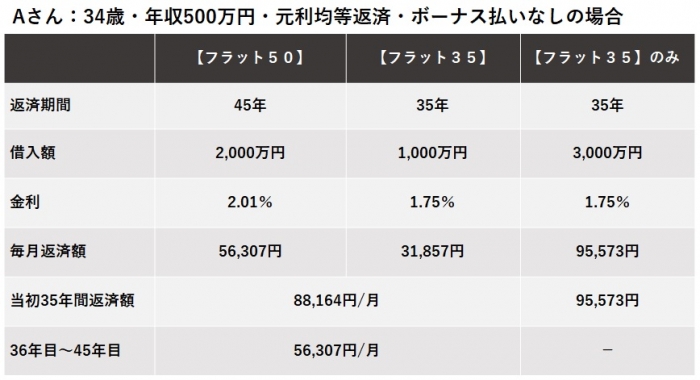

たとえば住宅の取得価格が3,000万円の場合【フラット50】で2,000万円(9割以内)、【フラット35】で1,000万円の借入ができます。

Aさんの事例では、一定の諸費用を含めた長期優良住宅の建設費用3,000万円を全額借り入れ、返済額は、69歳までは毎月88,164円、70歳から79歳までは毎月56,307円です。【フラット35】だけで借りると、69歳完済になりますが、毎月の返済額は95,573円と7,409円多くなります。教育費などのお金がかかる時期に返済額を減らしたいという希望があれば、【フラット50】も選択肢となるでしょう。

万が一返済計画やライフプランの変更で、自宅を売却しなくてはならなくなったとき、【フラット50】は買主に住宅ローンを引き継いで売却ができます。住宅ローンを完済しなくても売却できるのは、【フラット50】の大きな特徴です。

以上のように、一般にはあまりなじみのない【フラット50】ですが、長期優良住宅を取得するのであれば、金利上昇のリスクなく長く返済期間を取れるので、安心して少しずつ返せるメリットがあります。

住宅ローンは早く返す競争ではありません。返済期間が長く取れる若い人や、親子リレー返済で親子協力して優良な家を取得したい人は検討してもよいでしょう。人生100年時代と言われる今、返済期間を延ばすことで手元にお金を残し、そのお金で自己投資をして、長く働けるスキームを身につけるのも【フラット50】の利用法かもしれません。

※1「長期優良住宅の普及の促進に関する法律」等 参考:国交省「長期優良住宅のページ」

(最終更新日:2024.04.19)