人生100年時代を乗り切るために、社会人になったことをきっかけにして将来のために投資を始めたい、と考えている人もいるのではないでしょうか?これから投資を始める場合にまずはチェックしておきたいポイントを紹介します。

1.投資に使っていいお金と、使ってはいけないお金がある

貯蓄は大きく増えませんが確実に溜まっていきます。一方、お金が増える可能性がある反面、減ることもあるのが投資です。ですので、毎月の収支がギリギリで手元に余裕資金が全くない、という人には投資は向きません。

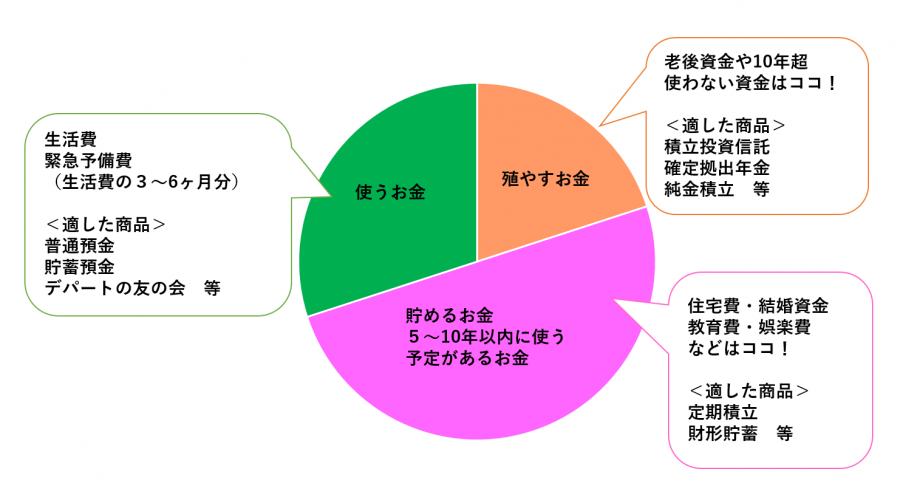

また、投資に使っていいお金と使ってはいけないお金があります。生活資金や病気やケガになった場合に備える緊急予備資金は減ってしまっては困るので、投資ではなく銀行の預金や定期預金などの確実に貯められるもので準備しましょう。逆に、老後資金や10年以上使う予定がないけれど増やしたいお金は投資に向いているお金です。教育資金や住宅資金は減ってしまっては困りますが、使うまでに時間がある場合にはリスクの低い商品を活用します。まずは、投資に使っていいお金とダメなお金を整理しておくことが大切ですね。

また、一言にリスクと言っても、人によってリスクの捉え方は異なります。とにかく1円でも減るのは嫌、という人もいれば、10%くらい増える可能性があるのであれば10%くらいの値下がりなら許容できる、など人それぞれです。

自分がどれだけの値動きであれば受け入れられそうなのか、自分のリスク許容度を確認しておくことも重要です。

2.ライフプラン・マネープランを立てる

かつては、年功序列で年齢が上がれば給与も上がり、60歳から公的年金も受給でき、年金と貯蓄、勤めた会社の退職金・年金で老後はゆったり暮らせました。現在は、基本的には公的年金は65歳まで1円も受給できず、少子高齢化により給付水準も下がるのはほぼ確実です。

つまり、40代未満の世代は自分の親、祖父母の時代とはお金の付き合い方を変える必要があります。

そのためには、投資を始める前に、今後、どんなライフイベントがあって、いつまでにどの程度資金が必要なのか、ライフプラン・マネープランを立てておきましょう。

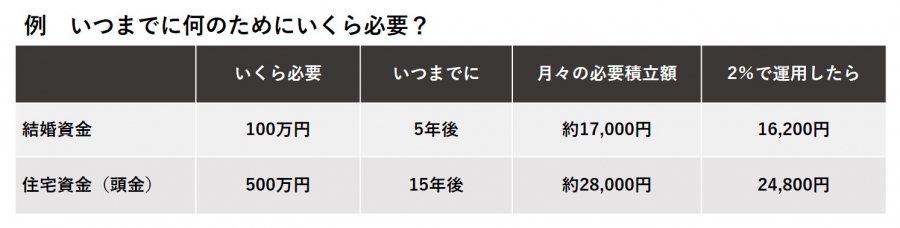

例えば、30歳に結婚、子どもは32歳で1人、40歳で家を買う、など時系列にざっくりとしたライフプラン表を作ってみることをお勧めします。同時に統計データを参考にすればイベントごとにおよその必要資金がわかるので、「いつまでに何のために、いくら必要か、そのためには月々いくらの積立が必要か、どの程度の利回りで運用する必要があるのか」という資金計画がおのずと立てられます。

そして、もし、積立額の捻出が難しいなら、時期や予算、目標利回りを見直しましょう。

3.投資目的に合わせて制度や商品を選ぶ

資金準備は、投資目的、準備期間なども踏まえて、それに合った商品で積立ていくことが大切です。ライププラン・マネープランを参考にして、まず「使うお金」「貯めるお金」「殖やすお金」と目的ごとにお金の色分けをします。

そのうえで、目的別にあった商品で積立運用していきます。例えば、住宅資金や教育資金は、財形貯蓄、定期積立、学資保険など、確実に先取り貯蓄ができる商品で運用するのが効果的です。勤務先の福利厚生制度を活用すれば、給与天引きで先取り貯蓄ができるほか、奨励金がついたり、金利の上乗せがあったりするケースもあるので要チェックですね。

老後資金についても、意識せずに先取り貯蓄できるものがおすすめです。長期運用、節税効果を活かして、「つみたてNISAを使った積立投資信託」、「会社に確定拠出年金がある人は会社の掛金に自分のお金を上乗せでき、所得控除が最大限に活用できるマッチング拠出制度」、「個人が加入できるiDeCo」、「国民年金の人は付加年金」などが適しています。

また、商品だけでなく、目的別に金融機関の口座を分けるのも効果的です。増やすためのお金は、商品コストが安いネット証券やネット銀行を活用する、生活費についてはATMや振込手数料が安い銀行を活用する、お買い物はデパートの友の会など、実はうまく活用すれば、無理なくお得に貯められる仕組みがたくさんあります。是非、自分に合った積立の仕組みを考えてみてください。

4.投資をサポートするツールも活用してみましょう

仕事の合間に投資の勉強をするのはなかなか大変です。スキマ時間に活用できるサイトやアプリ、資産運用ツールの活用も積極的に検討しましょう。

投資の初心者が活用したいサイトやアプリ

●情報収集

知るぽると:金融広報中央委員会

家計管理から資産形成、万が一の備えなどお金に関する考え方やポイントなどを学べます。金融用語や暮らしに関する様々なデータもチェックできます。シミュレーションツール機能も掲載されているので、資金計画にも役立ちます。

モーニングスター(サイト・アプリ)

投資信託、株価、為替情報が無料で確認できます。アプリをスマホにインストールも可能。

資産運用シミュレーション : 金融庁

積立シミュレーションだけでなく、NISA、つみたてNISAに関する情報、つみたてNISAの始め方という動画も視聴できます。

また、自分で色々と情報を収集して投資商品を選ぶのではなく、おまかせで自分に合った世界分散投資をしたい、という場合には、有料ですが「投資一任型」のサービスを活用する、という方法もあります。

●投資信託を組み合わせて運用するロボアドバイザー(有料)

ウェルスナビ(WealthNavi)

全自動で資産運用が行えるサービスです。質問からリスク許容度を診断してユーザーごとに適した運用プランを分析、海外ETF(Exchange Traded Fund=上場投資信託)も組み合わせて世界分散投資運用をするサービス。最低投資額は10万円から(積立は1万円から)で、手数料は預かり資産の1.1%(基本)となっています(別途、商品保有コストあり)。

THEO(テオ)+docomo

おまかせ自動運用サービス。質問の答えからユーザーに適した運用プランを分析して、最大30種類以上のETFを活用し、自動的に世界分散投資をします。手数料は運用資産額の0.715%~1.10%(税込・年率)のみとなります(積立や出金実績などによって異なる)。

まずは自分の家計を把握するところから始めたい、というのであれば、家計簿アプリを使ってみるのもおススメです。どの程度の資金を積み立てに回せるのか、資金計画を立てたり、家計の見直しをするにも便利です。

●家計簿アプリ

マネーフォワード

生活用や貯金用、いくつもある銀行口座の残高から、クレジットカードの今月の利用額、ポイントやマイルの残高まで、自分の資産をまとめて確認できます。

サイト・アプリごとに特徴があるので、まずはアクセスしてみて自分に合ったツールを探してみてはいかがでしょうか。