「お年玉」って贈与なの? 「仕送り」や「教育費」や「生活費」も贈与? 贈与税はいくらからかかる? など、今回は、贈与に関する素朴な疑問に答えていきます。そもそも贈与とは何なのか、そして、贈与税がかかる仕組みも解説します。

はじめに:そもそも「贈与」とは?

贈与は、民法で規定されている13種類の契約行為(典型契約といいます)のひとつです。一般的には「贈与」と呼ばれていますが、正しくは「贈与契約」となります。

まず、「贈与(贈与契約)」とは何か?を見ていきましょう。

民法第549条では、以下のように定義しています。

「贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。」

なんだか、難しい言い回しですね。

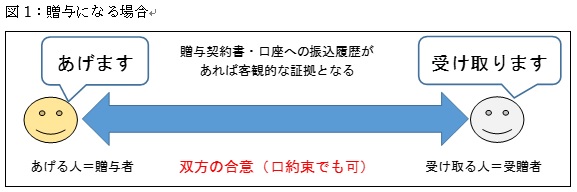

簡単に言うと、財産を「あげる人」と「受け取る人」の双方の合意があって、初めて「贈与(贈与契約)」が成立するということです(図1)。

当然のことではありますが、贈与者が財産をあげたいと申し出たとしても、受贈者がその意味を理解できない場合や、受け取りを拒否した場合には贈与は成立しません。

贈与税がかかるのは1年間で110万円を超える財産をもらったとき

贈与税は、受贈者が、その年の1月1日から12月31日までに贈与を受けた額に対して課税されます。

対象となる財産は、現金や預金はもちろん、不動産や株式、投資信託、自動車などの動産であっても、金銭的な価値に換算できるものは原則として対象となります。

そして、贈与税は、受贈者1人につき「年間110万円」までは非課税です。

この年間110万円というのは「贈与税の基礎控除」と呼ばれるもので、税額を計算する前に贈与財産の額から差し引くことができます。

つまり、1年間で110万円を超える財産をもらったときに、超えた部分に対して贈与税がかかるということです。

なお、同じ年に複数の人たちから贈与を受けた場合には、その合計額で判断されます。合計額が110万円を超えている場合は課税されます。

とはいえ、同じ財産を贈与されたとしても、ケースによっては課税されない場合もあります。以下、素朴な疑問に答えるかたちで解説していきます。

素朴な疑問 その1:「子どもや孫へのお年玉は、贈与にあたりますか?」

答え:贈与にあたるが、原則として贈与税はかからない

相続税法(贈与税も相続税法のなかで規定されています)には、「個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞い等のための金品で、法律上贈与に該当するものであっても、社交上の必要によるもので贈与者と受贈者との関係等に照らして社会通念上相当と認められるもの」に該当するものは課税されないと決められているため、原則として贈与税はかかりません。

したがって、年間110万円以内かどうかという基礎控除の金額のカウントに入らないということです。

なお、「社会通念上相当と認められるもの」とは、お年玉としてもらうときに妥当であると思われる金額のことを指していると考えてよいでしょう。金額までは明確に規定されていませんので、常識の範囲内であれば問題ありません。不安な場合は税務署等に確認するとよいでしょう。

また、お年玉を管理する際に、子ども名義の銀行口座を開設して管理することがあります。ここで注意すべき点は、「親が管理している子ども名義の口座」とみなされると、親の預金として判断される場合があるという点です。つまり、子どもにあげたことにならないということです。

贈与者(あげる人)である親が管理していて、受贈者(受け取る人)である子どもが口座の存在を知らない以上、子どもの「受け取ります」という意思表示があったとは言えないから、という理由です。子ども名義の口座を開設するのであれば、子どもが自由に入出金できる状態にしておく必要があります。

素朴な疑問 その2:「子どもへの仕送りや生活費は、贈与にあたりますか?」

答え:贈与にあたるが、原則として贈与税はかからない

相続税法に規定する「夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」に該当するため、原則として贈与税はかかりません。

その1と同様に、年間110万円以内かどうかという基礎控除の金額のカウントにも入りません。

ここでいう「生活費」には、その人にとって通常の日常生活に必要な費用をいい、治療費や養育費その他の子育てに関する費用などを含みます。

また、「教育費」には、義務教育にかかる費用はもちろん、学習塾にかかる費用や高校・大学の入学金および学費、教材費なども該当します。ただし、仕送りや生活費として受け取った金銭が預貯金となっている場合や、株式の購入に充てるという、本来の目的以外の費用に充てられた場合は、その目的外に使われた部分が贈与税の課税対象になります。

素朴な疑問 その3:「結婚のご祝儀は、贈与にあたりますか?」

答え:贈与にあたるが、原則として贈与税はかからない

これも「個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞い等のための金品で、法律上贈与に該当するものであっても、社交上の必要によるもので贈与者と受贈者との関係等に照らして社会通念上相当と認められるもの」に該当するため、原則として贈与税はかかりません。

その1、2と同様に、年間110万円以内かどうかという基礎控除の金額のカウントにも入りません。

また、結婚式や披露宴の費用を親が負担した場合でも、原則として贈与税はかからないとされています。ただし、受け取ったご祝儀が預貯金となっている場合や、株式などの購入費用に充てられた場合は、その目的外に使われた部分が贈与税の課税対象になります。

なお、「社会通念上相当と認められるもの」とは、ご祝儀としてもらうときに妥当であると思われる金額を意味していると考えればよいでしょう。

おわりに

大切な家族や子どものために、よかれと思って財産を贈与したつもりだったけど、贈与したことになっておらず、結果として家族や子どもが相続税を負担しなければならなくなったケースも多いようです。制度を正しく知って上手に利用したいものです。

ちなみに、贈与税の「相続時精算課税」制度を利用する場合は、2,500万円まで贈与の段階では課税されません。ただし、贈与者は60歳以上の父母または祖父母、受贈者は20歳以上の子または孫であるなど、一定の要件を満たす必要があります。詳しくは、税務署等にお問い合わせください。