家計再生コンサルタントとして多くの家庭の家計を再生してきた横山光昭さんに、コロナ禍で影響を受けた家計再生をお願いしました。家計管理の考え方、具体的なメソッドをレクチャーしていただく連載です。

>これまでの連載記事はこちら

大きな経済の動きに家庭の家計も影響を受ける

コロナ禍を受けて苦しむ業界、逆に業績を伸ばす業界など、時代によって経済の動きは大きく変化します。

経済の動きは、当然のことながら私たちの家計にも影響を与えます。

日本経済が右肩上がりに成長していた時代は、ただ預貯金をしていくだけでもある程度の将来的な資産を築くことができました。しかし、バブル崩壊以降のデフレが続いたいわゆる「失われた20年」を経て、さらにはデジタル技術が発達した現在はマネーの仕組みが大きく変わっています。

ここでのマネーとは「金銭」という狭い意味ではなく、経済や金融市場などの仕組みや動きなどを含んだ広い意味での「お金」を意味します。

かつては「アメリカがくしゃみをすると日本が風邪を引く」といわれ、日本はアメリカ経済に強く依存していました。しかし現在はひとつの国や一部の地域においての経済の動きが瞬時に世界中に影響を及ぼすようになっています。遠くの国で起きた出来事が、私たちの家計に少なからず打撃を与えることも珍しくないのです。

家計に影響のあるマネーの知識を学ぼう

世界の経済について詳しく学ぶことは大変ですが、基本的なマネーに関する知識を知っているか、いないかでは、将来に大きな差が生まれてしまいます。そこで、私たちの家計に直接関係してくる項目についてだけでも、学んでいくようにしましょう。

近い将来、私たちに大きな影響を与えるワードについて、解説していきます。

・超低金利時代

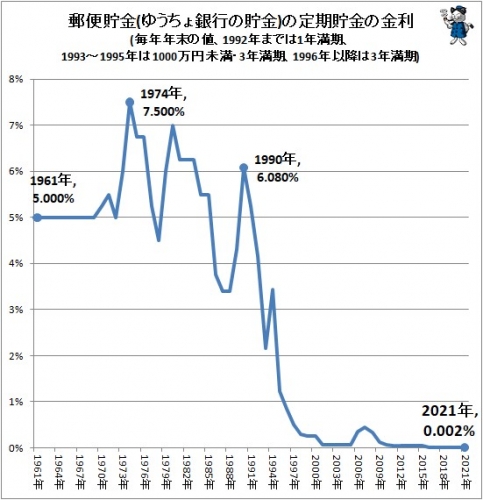

現在(2021年10月末)の大手銀行の定期預金の金利は、年0.002%です。100万円を1年間預けていても、利息は20円にしかなりません。

バブル期まっただ中の1985年頃の銀行の金利には、年5.5%(税引前)というものもありました。同じ100万円を1年間預けていれば、5.5万円の利息(税引前)がついたわけです。利息が年間5万円ほどあればちょっとしたレジャーに使えるし、5年間預けておけば25万円~30万円(税引前)くらいのまとまった資金にもなります。

参考:三井住友銀行「低金利が続く日本では預金でお金が増やせない」

同様に、郵便貯金の定期貯金の金利も、バブル期には年6%を超える利息でした。現在は、大手銀行と同じ年0.002%まで下がっています。

なぜこんなに金利が低くなっているのかというと、日本の経済政策をコントロールしている日銀(日本銀行)が1999年にいわゆる「ゼロ金利政策」を始めたからです。

これは日銀がお金を貸し出す金利を低く抑えることで、一般の銀行が資金を調達しやすくする目的で行われました。銀行が資金を調達しやすくなるということは、企業が事業資金などを借りやすく、お金の流れが活発になって経済が活性化されることを狙ったものです。

当時の日銀総裁が「(金利は)ゼロでもよい」と発言したことから、「ゼロ金利政策」と呼ばれるようになりました。

日本人は長らく「貯蓄は美徳」と考えてきましたが、このように利息がつかない預貯金にお金を預けているのは、まったく得にならない時代になっていることに気が付かなければいけません。しかも、コンビニや他行のATMでお金を引き出せば、手数料を取られて元金が減ってしまいます。銀行預金や郵便貯金の使い方をアップデートする必要があります。

・インフレ目標(ターゲット)

インフレとデフレについては、学校で習ったという人も多いと思います。インフレ(インフレーション)は物の値段(物価)が上がって行くことで、デフレ(デフレーション)は物の値段(物価)が下がっていくことです。

物の値段が上下するというのは、お金の価値が上下するということでもあります。インフレで物価が上がれば、お金の価値は下がっていくことになります。100円のりんごが2倍の200円に値上がりすれば、お金の価値は逆に2分の1に下がってしまったということです。

一般的な家計にとっては、物価が上がるインフレより物価が下がるデフレのほうがありがたい気もしますが、長い目で経済を見ていくとそうとも言い切れない面があります。物価が下がれば、私たちの給料も下がっていきます。これは経済が成長していないということになります。

そこで政府や中央銀行は、物価上昇率(インフレ率)を掲げてゆるやかなインフレを誘導し、経済が安定して成長していくような金融政策をとる場合があります。この物価上昇率を「インフレ目標」といいます。

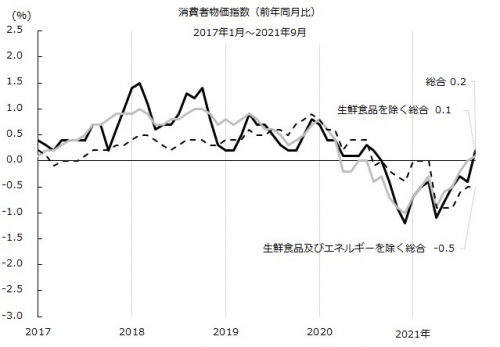

日銀はデフレからの脱却のために2013年1月に、物価の上昇率を表す「消費者物価指数」を前年比で2%の上昇率を目指す「インフレ目標」を導入しました。現状ではまだ2%を達成できていませんが、今後もこの政策は続いていくと予想されているので、しばらくは経済がインフレに向かっていくのだということを理解しておく必要があります。

・年金問題

公的年金の問題については、先日の自由民主党総裁選でも論点の1つになりましたが、いろいろな側面で議論がなされています。現在の公的年金制度は1961年に作られましたが、そこから50年が経過して前提としていた社会や経済の状況が大きく変わってきています。

年金問題の大きな原因は「少子高齢化」です。

年金制度は「賦課方式」をとっていますが、これは現役世代の納めた年金保険料をそのときの年金受取者に支給していくという方式です。つまり、自分が納めた保険料を将来受け取る制度ではないのです。

少子高齢化が進んでいる現在、さらに進む将来において、納める人よりも受け取る人が多くなれば、納める額を増やすか受け取る額を減らさないと制度が成り立たなくなってしまいます。これが公的年金制度を不安視する、もっとも大きな要因です。

ここから、世代間格差が生まれてきます。現在年金を受給している世代よりも、将来的には受け取れる年金額が少なくなっていくことがほぼ明らかだということで、若い世代に強い不公平感が生まれます。

また、集められた年金保険料はただ保管されているのではなく、株式や債券に分散して運用されています。先に述べたように金利が低い時代となっているので、かつてよりもその運用益が少なくなっています。これも年金制度の先行きを悪くしている一因です。

世界に先駆けて日本が直面する諸問題

一般的に65歳以上を「高齢者」としていて、人口における高齢者の割合を「高齢化率」といいます。高齢化率が7%を超えると「高齢化社会」、21%を超えると「超高齢化社会」と呼びます。日本は1980年代後半から急速に高齢化が進んで、総務省の統計によれば、2007年には21%を超えて、諸外国に先駆けて超高齢社会に突入しています。

その一方、子供が生まれる出生率の低下も続いていて、若い人が減り、高齢者が増えていく「少子高齢化社会」になっています。

少子高齢化社会では、働き手が少なくなることで税収が減り、その一方で年金受給者が多くなり、あるいは老齢者の医療費が増えることで国の負担も増加することが確実視されています。その結果、増税や社会保険料のアップ、年金支給額の減額などが予測されているわけです。

これは多くの先進国に訪れることとされていますが、日本はその中でもいち早くこの課題に取り組まなくてはならないのです。私たちは、自分の家系を守るためにも、こうしたことに対応するための知識と情報を得ていかなくてはなりません。

まとめ

最近はSNSなどで、情報に疎い人たちを「情報弱者」、略して「情弱(じょうじゃく)」と呼ぶことがあります。

さまざまな情報が飛び交う世界になっているので、常に最先端のものをキャッチしていくのは難しいですが、最低限の情報を得ておかないと知らずしらずのうちに損をしたり、ダマサれたりしてしまいます。

そこで、「マネー情弱」とならないためには最低限のマネーの勉強をしていく必要があります。今のちょっとした努力が、将来の大きな差につながります。経済の難しい話だと避けるのではなく、自分たちの今後に直接関わる問題ですから、きちんと学んで対処してきましょう。