生命保険料控除証明書は、生命保険料を支払ったことの証明になる重要な書類です。この記事では、生命保険料控除証明書とはどんな書類なのか、使いみちや受け取り方について解説します。

生命保険料控除を受ける方法も紹介するので、手続きをするときの参考にしてください。

生命保険料控除証明書とは

生命保険料控除証明書とは生命保険料をいくら支払ったのかを証明するものです。

この書類には、控除の区分や証券番号、1年間に納めた保険料の額などが記載されています。生命保険料控除証明書は年に1回発送されます。届く時期は保険会社や契約時期によって異なりますが、基本的には10月の下旬頃から順次発送されるケースが多いようです。

再発行は可能ですが、手続きに時間を要するため、誤って処分しないようにきちんと保管しておきしましょう。

生命保険料控除証明書が必要となる場面

送られてきた生命保険料控除証明書は、所得税や住民税の生命保険料控除を受けるときに必要になります。控除を受けることで納税額が変わってくるため、忘れずに手続きをしましょう。

ここでは、所得税と住民税、それぞれどのような控除が受けられるのか解説します。

所得税の控除

生命保険料や介護医療保険料、個人年金保険料を支払った場合に、一定の額を課税標準の所得金額から差し引くことができます。

ただし、財形保険や保険期間が5年未満である貯蓄保険、団体信用生命保険は、控除の対象外です。

生命保険料控除の場合、締結時期により控除額が異なります。2011年12月31日以前に締結した保険は旧制度とよび、それよりあとに締結したものを新制度とよびます。新制度か旧制度かによって取り扱いが異なり、控除額は以下のとおりです。

新制度においては、「新生命保険料」「介護医療保険料」「新個人年金保険料」の3つが対象となり、合計で最大12万円の控除が受けられます。

一方、旧制度では「旧生命保険料控除」「旧個人年金保険料控除」の2つが対象で、合計10万円が控除の上限です。対象となる保険料や控除額の上限が異なるため、確認して申請しましょう。

住民税の控除

所得税だけではなく、住民税においても控除が受けられます。住民税も新制度・旧制度によって取扱が変わるので、どちらに該当するのか確認し、控除額をみてみましょう。

旧制度のみが対象の場合は一般生命保険料と個人年金保険料をあわせて7万円が控除の限度額になります。

新制度の場合は、ここに介護医療保険料が加わりますが、控除額は最大7万円です。

新契約と旧契約の両方が対象となる場合では、「新制度で計算した控除額」「旧制度で計算した控除額」「新制度と旧制度の両方で計算した控除額を合算(ただし、限度額は新制度を参照)」の3つから最も控除額の大きいものを選択可能です。

生命保険料控除証明書の再発行方法

一般的に、生命保険料控除証明書は10月ごろに送られてきますが、郵便物に紛れてしまい誤って捨ててしまったり、失くしてしまったりする人もいるでしょう。

生命保険料控除証明書がないと控除が受けられないと心配になるかもしれません。しかし、生命保険料控除証明書は通常9月から翌年3月まで、再発行依頼ができます。紛失した場合は、保険会社に問い合わせてみましょう。

また、平成31年1月からは紙での証明書ではなく、電子的控除証明書での書類提出も認められるようになりました。

これまでは、生命保険料控除証明書は年末調整や確定申告の際に添付して提出しなければならなかったため、届いてからきちんと保管しておく必要がありました。しかし、電子的控除証明書であれば紛失の心配がなく安心です。

生命保険料控除の受け方

生命保険料控除証明書を使用して、どのように生命保険料控除を受けるのか解説します。会社員か自営業者かによって手続きの方法が異なるため、それぞれについて紹介します。

パートやアルバイト、会社員の場合

パートやアルバイト、会社員など雇用されている人は、会社で年末調整を行います。

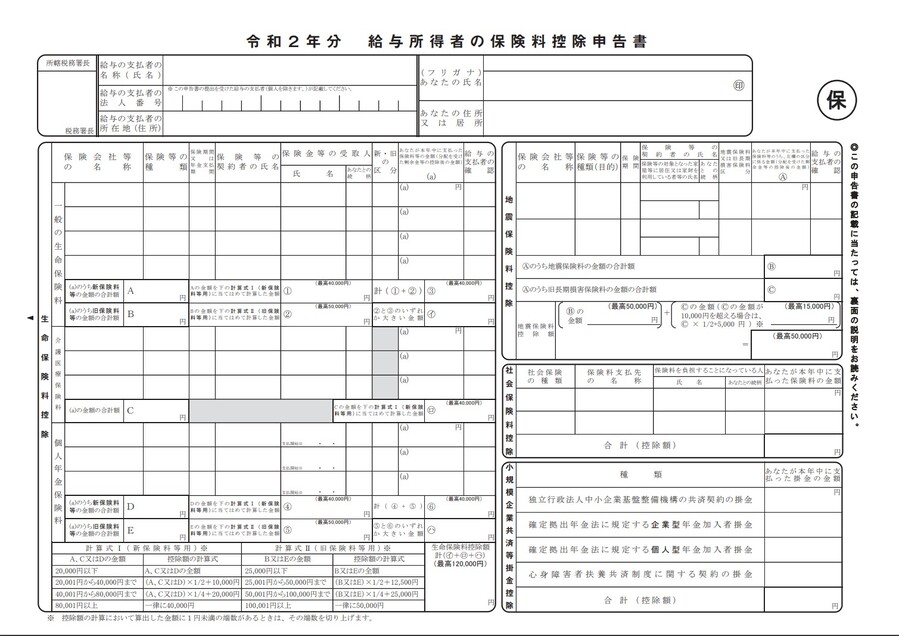

年末調整の期限は翌年1月31日までなので、多くの場合10月から12月までの間に会社から書類の提出を求められます。生命保険料控除を受ける場合は、給与の支払者である会社へ申告書や必要書類(生命保険料控除証明書)を提出しましょう。ちなみに、申告書は「給与所得者の保険料控除申告書」ともいい、以下のような書類です。

1枚のなかに生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等売掛金控除などを記載できる用紙です。生命保険料控除以外に該当するものがあれば、一緒に記入しましょう。

生命保険料控除の場合、左下の「生命保険料控除」の欄に保険料を支払っている本人が記入します。たくさんの項目があるため難しく思うかもしれませんが、生命保険料控除証明書に書かれた情報を書き写していけば問題ありません。

自営業者の場合

自営業者の場合は年末調整がないため、確定申告で生命保険料控除の申告を行います。

郵送で確定申告をする場合は生命保険料控除証明書、e-Taxでの申請であれば電子的控除申請書を添付して手続きをしましょう。

確定申告の時期は基本的には年度末の2月16日から3月15日までで、10月に生命保険料控除証明書が届いてから少々時間が空きます。紛失しないように注意し、見つからなければ早めに再発行を依頼しましょう。

確定申告の場合も保険料控除申告書の記入が必要です。記入漏れがないよう、生命保険料控除証明書の情報をもとに保険の種類や保険料、控除額について記載しましょう。

まとめ

生命保険料控除証明書は、保険会社から送られてくる書類です。平成31年1月以降は電子的控除証明書での書類提出もできるようになりました。

住民税や所得税で生命保険料控除を受けるためには、この書類が必要になります。万が一、生命保険料控除証明書を紛失してしまった場合は再発行も可能です。年末調整や確定申告で、給与所得者の保険料控除申告書に添付しなければならないため、生命保険料控除証明書が自宅に届いたら大事に保管しておきましょう。