住宅は人生で最も高い買い物ともいわれます。自己資金だけで購入できる人は少なく、住宅ローンを組むのが一般的です。住宅ローンを組む際には、頭金をどれだけ用意できるかによって、返済の負担が大きく変わってきます。ここでは、住宅ローンの頭金とはどんなものなのか、頭金が住宅ローンにどのような影響を与えるのか、住宅ローンにおける頭金の必要性や効果について紹介します。

住宅ローンの頭金とは?

住宅ローンの頭金とは、手持ちの預貯金や親からの援助などで用意する自己資金のことです。頭金を払うと、その分だけ住宅ローンの借入額を減らすことができるので、毎月の返済額を抑えられるほか、適用金利が低くなります。そのため、一般的には頭金は用意したほうがいいと言われています。

ただし、頭金がなくても住宅ローンを組むことができます。フルローンといって、住宅価格の全額を借り入れることもできるのです。

そうはいってもフルローンを組めば自己資金が不要かというと、そうではありません。住宅購入時には、住宅ローンの事務手数料や登記手数料、引っ越し費用、家具・家電購入費用などの諸費用がかかるからです。仮にフルローンを想定している場合でも、ある程度の自己資金は必要と考えておきましょう。

頭金の目安|自己資金比率

頭金の額は、購入する物件価額の1〜2割ほどを用意するのが一般的とされています。しかし実際には、ご自身の預貯金や年収、購入する物件によって適した頭金の金額は異なります。

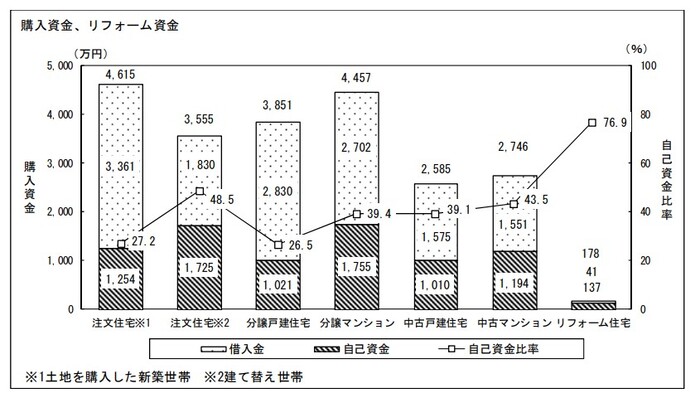

国土交通省の「令和元年度 住宅市場動向調査報告書」を見ると、住宅を購入した人がどのくらいの頭金を用意していたかがわかります。上の図にある「自己資金比率」とは、住宅価格のうち自己資金が占める割合のことで、頭金の割合と同じと考えていいでしょう。注文住宅・分譲戸建て住宅・マンションなど、物件の種類別に、自己資金比率の違いについて見ていきましょう。

注文住宅は土地から購入する場合と、建て替えの場合とを比較すると、後者の自己資金比率が20%以上高いことがわかります。(上図の折れ線グラフ)建て替えの場合、土地購入費用が不要である分、頭金を多く支出できることや、世帯主の年齢が高くなることが要因だと考えられます。

一方、土地から購入する注文住宅と分譲戸建て住宅の自己資本は同水準です。

さらに、新築分譲マンションは、分譲戸建住宅と比較すると自己資金比率が高いですが、分譲マンションのほうが物件価格が高いため、住宅ローンの借入額に大きな違いはないようです。

また、中古戸建て住宅と中古マンションは、物件価格が抑えられるため自己資金の額が少なくても、自己資金比率は高い水準となっています。借入額も抑えられるので、住宅ローンの返済期間も短い傾向にあります。建て替えに次いで世帯主の年齢が高いことも影響しているでしょう。

購入する住宅の状態や価格、購入する人の属性はもちろんのこと、またどのように返済していくのかでも頭金の適正額は変わることが見て取れます。

※世帯主の年齢・返済期間についても国土交通省の「令和元年度 住宅市場動向調査報告書」を参照しています。

頭金を用意するメリット

頭金を用意することが一般的だとしても、自己資金が少ない人もいるでしょうし、手元のお金をできるだけ減らしたくないと考える人もいるでしょう。そこで、頭金を用意することでどんなメリットが得られるのか見てみましょう。

具体的には、頭金を用意することで、次のようなメリットが得られる可能性があります。

・頭金を多く用意することで金利が優遇される住宅ローン商品がある

・住宅ローンの借入額を抑えられる

・住宅ローン審査で有利に働くことがある

頭金を多く用意することで金利が優遇される商品がある

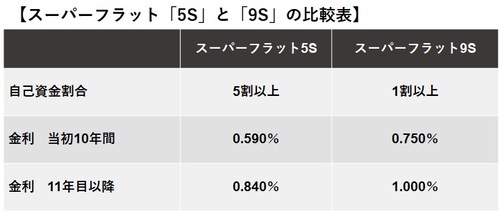

頭金を多く用意することで、金利が優遇される住宅ローン商品があります。ここでは、ARUIHIの「スーパーフラット5S」と「スーパーフラット9S」を例にご説明します。

ARUHIのスーパーフラットは、通常の【フラット35】よりも商品設計の自由度が高い特徴を持つ「保証型」の【フラット35】で、頭金の割合で適用金利が変わります。スーパーフラット5Sで融資を受けるには、物件価格の5割以上の頭金を用意する必要がありますが、その分、金利の優遇を受けることができます。

参考:https://www.sbiaruhi.co.jp/product/super_flat/

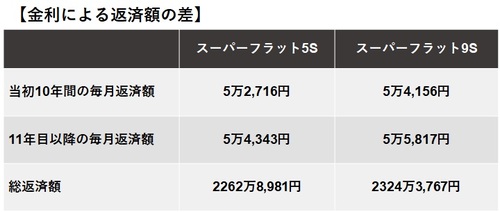

上表の金利条件で、スーパーフラット5Sとスーパーフラット9Sの返済額の違いをシミュレーションしてみましょう。借入額2,000万円、返済期間35年とした場合、返済額の差は下記の通りです。そもそもの金利水準が低いので、毎月の返済額はそれほど差を感じないかもしれませんが、総返済額を比較すると61万円以上の差があります。

ローンの借入額が抑えられる

2つめのメリットとして、頭金を用意すると、その分住宅ローンの借入額を少なくすることができます。そのため、月々の返済額を抑えることができるのです。

これだけでも大きなメリットですが、毎月の返済額を抑えることで家計に余力が生じれば、繰り上げ返済をして住宅ローンの返済期間を短くする、住宅ローンを返しながら、余裕を持って子どもの教育資金や老後資金の準備を進める、といったことも可能になります。

繰り上げ返済で返済期間を短縮して、定年退職までに住宅ローンが完済できれば安心です。また、家計に余力があれば、金利が上昇して変動金利型の住宅ローン金利が上がっても、無理なく返済を続けていくことができることでしょう。

借入額を少なくすることで、余裕を持った住宅ローンの返済プランを立てることができます。

住宅ローン審査において有利に働くこともある

住宅ローンの審査では、申込者の年収や勤続年数、物件価値など、多角的な視点で「確実に返済できるかどうか」をチェックします。審査基準は金融機関ごとに異なりますが、多くの金融機関が最も重視している審査項目の一つが、年収に対する返済額の割合である返済負担率(返済比率)です。

このことは、住宅金融支援機構の「2020年住宅ローン貸出動向調査」で、金融機関が「重視度が増している審査項目」として、「返済負担率」を挙げる割合が最も高いことからもわかります(「2020年住宅ローン貸出動向調査(住宅金融支援機構)」P41より)。

頭金を用意して借入額を抑えれば、返済負担率を下げることができます。その結果、住宅ローン審査で有利になることも十分に考えられるでしょう。

なお、返済負担率を計算する際には、住宅ローン以外の借り入れも含めて考えます。このため、自動車ローンなど、すでに他の借り入れがある場合は、返済負担率が高くなってしまいます。返済できるローンは返済しておく、できるだけ頭金を用意して住宅ローンの借入希望額を減らすといった対策が重要になるでしょう。

頭金なしで住宅を購入するデメリット

頭金のメリットについてご説明しましたが、頭金なしで住宅を購入することも不可能ではありません。フルローンといって、住宅価格の全額を住宅ローンで賄うこともできるのです。

頭金がいらないというと、気がラクになる方もいるかもしれませんが、フルローンには次の3つのデメリットがあります。

・月々の返済額が大きくなる

・住宅ローンの審査で不利になる可能性がある

・金利変動リスクの影響を受けやすくなる

フルローンの場合と頭金を用意する場合と比較すると、借入額が大きくなります。このため、月々の返済額が多くなりますし、借り入れの審査で不利になる可能性もあります。また、返済金額が大きければ大きいほど、返済中の金利変動の影響が大きくなります。それぞれについて詳しく見ていきましょう。

月々の返済額が大きくなる

借入額が増えると、当然、月々の返済額が大きくなります。また、住宅ローンには金利がかかりますから、利息額も膨らんでしまいます。つまり、毎月の返済額が大きくなるだけでなく、総返済額も大きくなってしまうのです。その分、家計を圧迫することになるのは言うまでもありません。

仮に5,000万円の住宅を購入する場合に、「頭金2割(1,000万円)」と「頭金なし」のケースではどの程度返済額が違うのでしょう。金利1.4%(全期間固定)、返済期間35年として、試算してみましょう。

借入額の差は1,000万円ですが、実際には金利の影響によって1,300万円以上の差が生じています。また、月々の返済額でも約3万円の差が生じています。

住宅ローンの審査で不利になる可能性がある

収入における返済額の割合である「返済負担率」の重要性は既述の通りです。借入額が大きくなると返済負担率が高くなるため、審査で不利になる可能性があります。一般的には、年収が高いほど返済能力は高いと見なされます。しかし、借入金額が大きくなれば、その分だけ返済負担率は高くなります。

住宅ローン審査で問われるのは、年収が高いか低いかではなく、完済するまで返済を続けられるかどうかです。それを判断するうえで、金融機関は返済負担率を重視していると考えておきましょう。

なお、【フラット35】では返済負担率の基準が次のように決められています。

借入希望額が決まったら、ご自身の返済負担率を計算してみることをお勧めします。金融機関やファイナンシャルプランナーなどに相談して、計算してもらうかたちでも構いません

【フラット35】の利用を考えていない場合でも、返済負担率が30%もしくは35%を超えるようなら、できるだけ頭金を用意してから借り入れを検討したほうが安全といえるでしょう。

金利変動リスクの影響を受けやすくなる

次に金利の変動リスクです。借入額が大きくなる分、金利の負担が大きくなるのは、固定金利型でも変動金利型でも同じですが、変動金利の場合は、さらに金利上昇リスクの影響を大きく受けることになります。

現在は低金利が続いていますが、いつ金利が上昇するかはわかりません。金利が上昇すれば、当然、利息の負担が大きくなって返済額が膨らみます。借入額が大きければ大きいほど、金利負担が大きくなるので、金利上昇リスクの影響も大きくなるのです。

住宅ローンは返済期間が長期にわたります。一般的に、借入額が大きくなれば借入期間も長くなる傾向にあるので、借入期間中に金利が変動するリスクも大きくなります。これは、しっかり認識しておきたいところです。

なお、変動金利の金利上昇リスクを抑える方法としては、頭金で借入額を少なくする方法のほか、金利上昇時に繰り上げ返済をする方法があります。頭金を入れない場合は、金利上昇リスクに備えるための自己資金を確保しておくなどの工夫が必要です。

預貯金をすべて頭金にしない。諸費用分や予備分を残す

頭金を入れると、単純に月々の返済額を減らすことができます。また、余裕のある返済計画を立てることができますし、審査が有利になる可能性もあります。だからといって、手元の自己資金をすべて頭金に入れてしまうのは避けましょう。

住宅購入時には、住宅ローン事務手数料や登記手数料、引っ越し代金、家具・家電購入費用などの諸費用がかかります。諸費用は、新築物件の場合で住宅価格の3〜5%程度が目安といわれています。

これらの諸費用の中には、住宅ローンに組み込めるものもありますが、不動産取得税や固定資産税、引っ越し費用などは、手元の資金で支払うことになります。こうした費用を支払えるだけの自己資金を手元に残しておきましょう。またこれとは別に、病気や被災など想定外の事態に陥った場合のための「生活予備費」を生活費の半年~10ヶ月分ほどは確保しておきたいところです。

その他、「来年には車を買い替える予定」「子どもの進学が控えている」など、大きな支出があれば、その分も自己資金として確保しておくほうがいいでしょう。

少なくとも今後数年間について、大きな支出の有無を確認しておき、支払いに困らないよう手元に資金を残しておくことが大切です。頭金を多くするメリットは多いのですが、頭金を多く支出し過ぎてその後の生活に困ることがないように注意してください。

頭金は返済プランに応じて柔軟に決定を

住宅ローンでは頭金を入れることで審査や返済にメリットが生じます。そのため一般的には物件価格の1~2割程度の頭金を入れると良いとされています。しかし頭金を入れることで引っ越し費用が不足したり、その後の生活が圧迫されたりすることも考えられます。

返済計画を考える際には、ご自身の家計状況や、子どもの教育資金などこれから必要になる費用も考慮したうえで、頭金をどの程度準備するのか決めましょう。