コロナ禍において、みなさんの家計にはどんな影響が生じているでしょうか?

「収入が減ってしまった」「いままでかからなかった費用が発生した」「将来への不安が増した」など、経済的なダメージだけでなく、メンタル的な変化を感じている人もいるのではないでしょうか。

そこで、家計再生コンサルタントとして多くの家庭の家計を再生してきた横山光昭さんに、コロナ禍で影響を受けた家計再生をお願いしました。家計管理の考え方、具体的なメソッドをレクチャーしていただく短期集中連載です。

家計の固定費と変動費の割合の実際は?

家計再生のポイントは、「固定費」と「変動費」です。

そこで、横山さんがこれまでにコンサルティングしてきた家計を元にした調査から、固定費と変動費の割合の理想的な数値を割り出します。

まずは固定費と変動費について概要を見てみましょう。

固定費とは?

毎月一定額かかってくる費目。

住居費、通信費、新聞代、生命保険代、車(バイク)のローン、車(バイク)の保険代、教育費、小遣い、ペット代、毎月の返済額、サプリメント代、コンタクト代など。

変動費とは?

毎月増減する費目。

食費、水道・光熱費、ガソリン代、ETC代、生活日用品、医療費、交通費、被服費、交際費、娯楽費、嗜好品代、理美容費、化粧品代など。

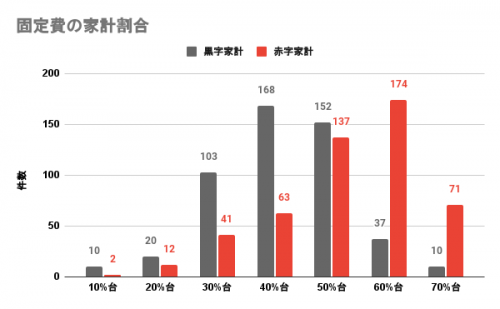

データ1,000件を基にした家計の固定費と変動費の割合

つぎに私の会社、株式会社マイエフピーに相談に来られた方の家計1,000件を元に、家計に占める固定費と変動費の割合を調べてみました。

まずは固定費を見てみましょう。

黒字の家計のうち、固定費の割合で最も多かったのが40%台、次いで50%台でした。

黒字家計の約3割です。

一方で、赤字の家計で固定費の割合が最も多かったのが60%台、黒字家計に比べて固定費の割合が高いことがわかります。

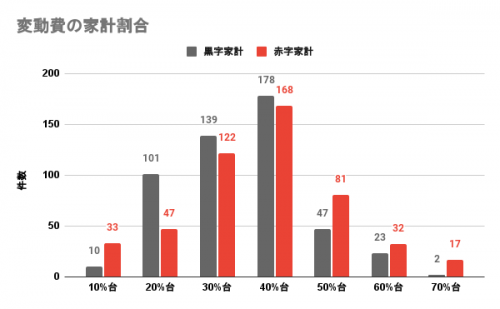

続いて、変動費を見てみましょう。

黒字家計のうち、変動費の割合で最も多かったのが40%台で、次いで30%台でした。

黒字家計の世帯の約6割にあたります。

赤字家計で、変動費の割合で最も多かったのが40%台、次に30%台でした。

黒字家計に比べると、変動費の割合が1〜2割ほど低くなっています。

こうして見てみると、赤字家計は、固定費が黒字家計よりも20〜30%高くなっていることで家計の負担となり、変動費が10〜20%少なくなってしまっているといえるでしょう。

黒字家計を続けるための理想の割合を定義

以上、家計に占める固定費と変動費の割合を調べてみた結果、3つのことが分かりました。

(1)固定費が支出の60%以上になる赤字になりやすい

固定費について黒字家計と赤字家計を比較してみると、黒字家計のほうが、割合が低い傾向にあります。赤字家計は、固定費の割合が比較的高いのがわかります。

固定費が支出合計の60%以上になると、毎月の支出が赤字になる傾向があると推測できます。

(2)固定費の理想値の目安は45%

黒字家計の固定費割合を見ると、総支出の50%台までに収まっている件数が500件中453件となっています。その中で40%台後半から50%台前半が一番多かったことから、固定費の上限目安は50%台までと推測できます。そこから、固定費の家計における理想値の目安を45%と設定しました。

(3)変動費の理想値の目安は35%

黒字家計の変動費割合を見ると、総支出の30%後半から40%前半に収まっている件数が500件中317件となっています。そこから、変動費の理想の上限目安を35%と設定しました。

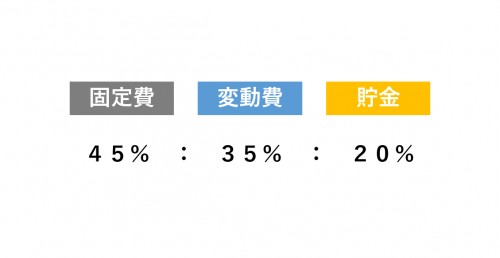

黒字家計の黄金比はこうなる!

以上の検証の結果、固定費の理想が45%、変動費の理想が35%ですから残りの20%程度が貯金に回せるということになります。

この検証から、家計を黒字に維持するための固定費、変動費、貯金の理想の割合を定義してみました。

家計の把握こそが再生のカギ

家計再生は、よくダイエットに似ているといわれます。

何でもかんでもガマンしてしまうと長く続かない…。

体質を改善して、太りにくいカラダをつくることが、長い目で見たダイエットの成功の秘訣といわれます。

家計管理も同じで、余計なコストを省いて体質改善をするところから始めましょう。

家計再生の第一歩は家計の把握です。いくらの収入があって、どんな支出があるのかをきちんと把握していきましょう。最近の家計管理には、手書きだけではなくパソコンやスマートフォンなどで管理できるものもあり、オススメです。

これらには、無料で使える家計簿ソフトやアプリもあります。

ノートなどに書くよりも、パソコンやスマホでデジタルデータとして管理するほうが、後にデータを振り返ったり、グラフ化して比較したりすることがしやすくなります。

ソフトやアプリによっては、銀行口座と連携して入出金を管理したり、データをクラウドに保存しておいて複数の端末から確認したりできます。

以下に代表的なソフトをご紹介しましょう。

Money Forward Me(マネーフォワード Me)

銀行口座やクレジットカード、電子マネーなどと連動させると、自動で明細を取得して分類、家計簿を作成してくれる。レシートをスマホで撮影すれば、自動で読み込む機能もあり。現金も1つの口座として登録すれば、一括で管理できる。支出はカテゴリ別に自動でグラフ化してくれるので、お金の動きが見えるようになる。

Zaim(ザイム)

レシートをスマホで撮影するだけ、銀行やクレジットカードを登録しておくだけで、ほぼ自動的に家計簿をつけてくれる。特徴は家計簿を家族で共有できるところで、夫婦それぞれのお金の動きを管理できるので、世帯全体の家計を把握できる。将来的なライフプランのお金の計画を組み立てる機能もあり。

Moneytree(マネーツリー)

銀行、クレジットカード、電子マネー、ポイントやマイル、証券などの複数の金融サービスを1ヶ所でいつでも確認できるシンプルな家計簿が自動で作成される。AIが明細を学習して自動的に支出をカテゴリ別に振り分け。大きな支出や有効期限の近いポイントの通知が届くので、うっかりを防いで安心。

---

銀行口座についても、インターネットバンキングを利用することで、いつでも残高を確認することができます。

在宅勤務が進んでいくと、外出のついでに銀行に寄って通帳に記帳する機会が減って、口座の管理がおろそかになってしまう恐れがあります。

送金、振込などの手数料が安く、また貯金の金利が割高なケースもあり、インターネットバンキングのメリットは大きいです。

まとめ

家計の支出については、黒字にするための理想の割合の目安があります。割合にかたよりが出ると、無理が生じて赤字家計になってしまう恐れがあります。家計の各項目を把握することと、全体的なバランスを見ることを同時に行うことで、健全な家計を維持するよう工夫していきましょう。