住宅ローンを利用するときには金利タイプを選択しますが、低金利が続く昨今では、変動金利を選ぶ人が多い傾向があります。変動金利はほかの金利タイプよりも金利が低いのが魅力ですが、金利上昇によるリスクを伴います。変動金利の概要やメリット、リスクなどを解説します。

変動金利とは

住宅ローンの金利タイプは主に、以下の3つの型に分かれています。

変動金利型

金利が借入期間の間一定ではなく、一般的に年2回見直され、ほかの金利タイプよりも金利が低い。

固定期間選択型

2年、3年、5年、10年といった選択した期間の間、金利が固定される。固定期間終了後は、自動的に変動金利に移行、もしくは終了時に再度固定期間を選択するか、変動金利を選ぶ。一般的に固定期間が短いほど金利が低く設定される傾向がある。

全期間固定型

借入期間のすべての期間の金利が固定されるタイプで、ほかのタイプよりも金利水準が高い。

このうち、住宅ローンで最も選択されることが多いのは変動金利です。住宅金融支援機構が2020年4月~9月に住宅ローンを借り入れた人に対して実施した調査によると、住宅ローンの金利タイプは変動型が62.9%、固定期間選択型が24.5%、全期間固定型が12.6%という割合となっています。

出典:住宅金融支援機構「住宅ローン利用者調査」(2020年11月調査)

変動金利の仕組み

住宅ローンを変動金利で借りた場合、金利の見直しは年2回行われますが、返済額に反映されるのは5年ごと、見直し後の返済額は変更前の125%までとされているのが一般的です。

これが、金利の急上昇によって返済額が急激に高騰するのを防ぐための5年ルール・125%ルールといわれるものです。

5年ルールとは

住宅ローンでは毎月の返済額を一定とする元利均等返済が一般的です。変動金利の5年ルールとは、金利の見直しが行われるのは年2回ですが、返済額が変更されるのは5年ごとというものです。5年間の間で金利が変動しても返済額は変わらず、返済額に占める利息と元金の割合が変わることになります。

125%ルールとは

住宅ローンの変動金利の125%ルールとは、5年ごとの返済額の見直しで、金利の上昇によって急激に返済額がアップするのを防ぐため、変更前の返済額の125%までとするものです。たとえば、変更前の返済額が10万円の場合には、返済額は12万5,000円までしか上がりません。

変動金利のメリット

変動金利は、固定金利よりも金利が低く設定されていることがメリットです。低金利の状態が続けば、低い金利のまま借り続けることができ、借り入れを行ったときよりも金利が下がると、返済額が減少します。

変動金利のリスク

変動金利は借入期間中の金利が一定ではないことから、次に挙げるデメリットがリスクとなります。

・金利が上がると返済額が増える

・金利の変化に影響されるために返済計画が立てにくい

利率が上がると返済額が上がる

変動金利は市場金利に合わせて利率が上がると、毎月の返済額が増えて、返済が苦しくなるリスクがあります。ただし、5年ルールと125%ルールによって急激に返済額がアップすることはありません。

たとえば毎月の返済額が12万円の場合は、5年後に15万円まで返済額が上がる可能性があります。金利がさらに上昇し続けると、10年後には18万7,500円まで返済額が上がることも考えられます。また、金利が上昇し続けて未払い利息が発生して解消しない場合には、毎月の返済額以外にも負担が発生します。

金利の変化に影響されるために返済計画が立てにくい

全期間固定型は借入期間の間、金利が一定のため、返済計画が立てやすいのに対して、変動金利は金利の見直しによって変更されると、返済計画を見直す必要があることもデメリットです。

たとえば、子どもが高校生や大学生のときなど、多くの教育資金を必要とするタイミングや車を購入するタイミングなどで金利が上昇すると、家計に打撃を受ける可能性があります。

変動金利の過去と推移

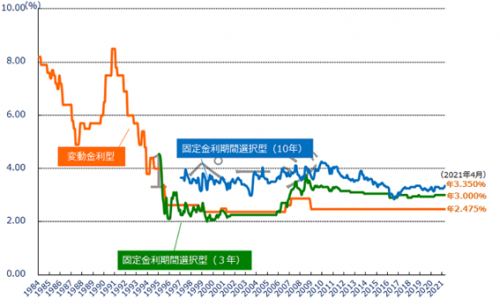

実際に変動金利や固定金利はどのように推移してきたのか、過去から現在に至るまでの推移をみていきます。

出典:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等)

変動金利型の中央値はバブル期には最高で8%を超えたものの、その後下落して、10年ほどは2.475%となっています。固定金利期間選択型(10年)は3%台を中心に推移していて、2021年4月時点では3.350%です。固定金利期間選択型(3年)は2%程度の時期もありましたが、2021年10月時点では年3.000%となっています。

変動金利の今後の見通し

日銀のマイナス金利政策によって、今後も低金利が続くことが見込まれているものの、予測は難しいです。変動金利は、短期プライムレートに1%を上乗せしたものが基準金利となりますが、短期プライムレートは変動が少ない特徴を持ちます

ただし、同水準の低金利が続くとは限らないため、変動金利を選択した場合は、日頃から金利動向を確認しておくとよいでしょう。

変動金利のリスクを軽減する方法

変動金利は固定金利よりも金利が低いことがメリットではあるものの、金利上昇によるリスクがあります。変動金利のリスクを軽減する方法として、以下が挙げられます。

・頭金を増やし借入額を減らす

・金利が大きく上がる前に繰り上げ返済する

・金利が上がったときに借り換えする

・ミックスローンを組む

頭金を増やし借入額を減らす

借入額が少ないほど、金利上昇によって返済額がアップするリスクを軽減できます。そのため、頭金を増やして借入額を減らすことで、変動金利によるリスクを抑えられます。

あるいは、購入する物件の価格を抑えるなど、借り入れができる上限に近い額を借りるのではなく、多少金利が上昇しても余裕を持って返せる借入額とするのが望ましいと言えます。

利率が大きく上がる前に繰り上げ返済する

繰り上げ返済をすると利息の負担が抑えられますが、住宅ローン残高を減らすことで、住宅ローン控除による減税効果が少なくなってしまうケースがあります。また、万が一に備えて手持ち資金を残しておきたいという人も少なくないでしょう。

そこで、金利が低い間は手元にお金を残しておいて、利率が大きく上がるタイミングで、繰り上げ返済をするという方法があります。

繰り上げ返済を行うときに金融機関によっては手数料がかかりますが、インターネットでの手続きでは無料となるケースも多くあります。住宅ローンを借りる金融機関を検討する際に調べておきましょう。

ミックスローンを組む

金融機関によっては、変動金利と固定金利を組み合わせるミックスローンを取り扱っています。一部を固定金利とすることで、低金利のメリットを享受しつつ、金利上昇によるリスクを抑えることが可能です。

ミックスローンの取り扱い方法は金融機関によって異なりますが、住宅ローンの契約を2つ結ぶ形となる場合があります。諸費用が二重にかかるケースがある点にも注意が必要です。

金利が上がったときに借り換えする

金利が上昇する局面に変わったときに、すぐに固定金利の住宅ローンに借り換えるという方法もあります。ただし、同じ金融機関で固定金利に変えるのではなく、ほかの金融機関で借り換える場合には、繰り上げ返済の手数料のほか、事務手数料や保証料、抵当権設定費用などの諸経費がかかります。また、審査を受けた後に契約を結ぶことになるため、手続きが煩雑になることもデメリットです。

諸費用や今後の金利の上昇の幅によっては、固定金利への借り換えが必ずしも有利ではないという点にも留意しておきましょう。

変動金利が向いている人・向かない人

住宅ローンの変動金利には人によって向き・不向きがあります。変動金利が向いているのは、以下に当てはまる人です。

・借入額が少なく、自己資金に余裕がある人

・15年程度の短期間で返済できる人

・金利の動向をチェックして、迅速に変動リスクに対応できる人

借入額が少なく、自己資金にゆとりがあるケースや返済期間が短いケースは、金利上昇によるリスクが限定的です。あるいは、金利動向をチェックしていて機敏な対応ができる人であれば、金利の上昇が見込まれる局面で繰り上げ返済をする、借り換えを行うといった対策がすぐに取れます。

反対に変動金利が向いていないのは、以下に当てはまる人です。

・借入額が多く、自己資金に余裕がない人

・返済期間30年以上の長期間で住宅ローンを組む人

・子どもの教育資金などの負担から、返済計画を明確にしておきたい人

借入額が多く自己資金に余裕がないケースや返済期間が長期にわたるケースでは、金利上昇のリスクを受けやすいため、変動金利は向いていません。また、住宅ローンを返済しつつ、教育資金を確保していくケースなど、返済計画が崩れると家計への影響が大きいケースも変動金利は不向きです。

このように変動金利には向き・不向きはあるものの、固定金利よりも金利負担が少ないことがメリットです。借入額が少ない場合には金利の上昇によるリスクは限定的です。

まとめ

変動金利は金利上昇によるリスクがあるものの、昨今では金利が低い水準で推移しています。潜在的な金利上昇のリスクはありますが、自己資金に余裕がある人や借入期間が短い人などは、よりリスクに対応しやすくなります。また金利変動に目を配り、金利の上昇時に繰り上げ返済をしたり、固定金利への借り換えを行ったりするなどの対策を取ることで、金利上昇のリスクを抑えられます。

監修:横山 晴美さん

ライフプラン応援事務所代表 AFP FP2級技能士

2013 年に FP として独立してから一貫して個人の「家計」と向き合い、マネーリテラシーの向上でお金の不安が軽減することを実感。お金の不安を抱える人が、自分自身で問題を解決できるよう、お金の基礎知識を底上げするための啓蒙活動を始める。WEBコラム・セミナーなどで家計やお金についての情報を発信している。

>>ライフプラン応援事務所