職場と自宅が遠く離れている場合など、「自宅とは別の生活拠点としてセカンドハウスがあると便利なのでは?」と思うことはありませんか。

セカンドハウスと別荘は、所有する目的が異なり、税制上の取り扱いに違いがあります。

セカンドハウスの購入を検討している人に向けて、別荘との違いやセカンドハウスを購入するメリット・デメリット、利用できるローンなどについて紹介していきます。

セカンドハウスとは

セカンドハウスとは、主に休暇やレジャーを楽しむための第二の住宅のことを指します。一般的には、人々が普段生活する主宅(ファーストハウス)とは異なる場所に設けられ、海岸や山間部、リゾート地など、自然環境が豊かでリラクゼーションや趣味の活動に適した場所に建てられることが多いです。

セカンドハウスは、日常生活から離れてリフレッシュするための場所であり、自分の好きなスタイルでカスタマイズできる点も魅力の一つです。

>頭金なしでも申込可能! 「ARUHI住宅ローンの詳細をみる」

セカンドハウスと別荘の違い

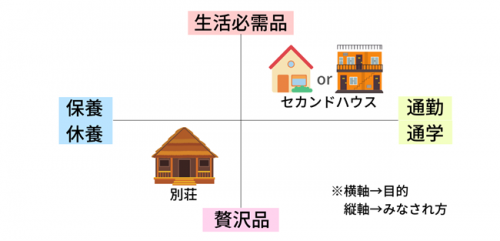

セカンドハウスと似たものに別荘がありますが、両者は使用目的に違いがあり、税金面での取り扱いが異なります。

セカンドハウスは、日常生活を送ることを目的とした住宅で、生活必需品という扱いです。

自宅から通勤や通学をするのは遠いため、平日に居住している家、あるいは週末を家族と過ごすための家などが挙げられます。

たとえば、遠距離通勤で平日に残業で遅くなったときに泊まる家も、頻度によってはセカンドハウスになります。

また、仕事との関連性はなくても、毎週末に過ごす家など、定期的に生活する住宅はセカンドハウスに該当します。

ただし、税制上でセカンドハウスが居住用財産としてみなされて、優遇措置を受けるためには、月1回以上居住用として利用している実態があることが必要です。

一方、別荘は避暑や避寒といった保養や休養を目的とした住宅であり、贅沢品という扱いです。

セカンドハウス購入のメリット

セカンドハウスには、暮らしの拠点が増えることや通勤・通学に便利といったメリットもありますが、最大のメリットは固定資産税や都市計画税、不動産取得税で軽減措置が受けられることです。

ただし、税制上の軽減措置を受けるためには、先述したように月に1回は利用して、セカンドハウスと認められる必要があります。

また、セカンドハウスとして不動産取得税の軽減措置を受けるためにはマイホームと同様に、原則として取得から60日以内に、都道府県税事務所に「不動産取得税課税標準の特例適用申告書」の提出が必要です。

一方で別荘は、税制上の軽減措置の対象にはなりません。

暮らしの拠点が増える

セカンドハウスを購入することで、生活の拠点が増えることもメリットです。

職場の近くに平日に暮らすための住宅を持つ場合も、週末に家族と暮らす家を持つ場合も、仕事をする日と休日の生活の場が異なるため、オンオフの切り替えがしやすくなり、メリハリが生まれます。

また、平日は都心部で過ごして、休日は田舎で暮らすなど、生活の拠点を複数持つことで普段とは違う暮らしを楽しむこともできます。

通勤・通学に便利

職場や学校から家が遠い場合は、セカンドハウスを購入することで、通勤・通学がラクになることがメリットです。

たとえば、毎日、片道2時間かけて通勤・通学をしている場合、移動に1日4時間を費やしていることになります。

そこで、職場や学校の近くにセカンドハウスがあれば、通勤や通学の時間を大幅に短縮でき、その時間を別のことに使うことが可能です。

セカンドハウスを所有することで、時間を有効に活用できて、身体の負担も軽減できます。

軽減措置が受けられる

別荘と比較して、セカンドハウスとして認められると、マイホームと同様に、固定資産税や都市計画税、不動産取得税で、一定の要件に合致する場合に、軽減措置が受けられることもメリットです。

固定資産税や都市計画税では、土地は次の表のように軽減措置が設けられています。

また、建物に関しても、2022年3月31日までに新築された場合には軽減措置があります。

| 小規模住宅用地 (200平米以下の部分) |

一般住宅用地 (200平米を超える部分) |

|

| 固定資産税 | 課税標準額×1/6 | 課税標準額×1/3 |

| 都市計画税 | 課税標準×1/3 | 課税標準×2/3 |

不動産取得税は次のように軽減措置が設けられていますが、中古の場合の控除額など、都道府県による違いもあるため、事前に確認しましょう。

| 新築の場合 | 中古の場合 | |

| 建物 | 不動産取得税= (固定資産税評価額−1,200万円)×3% |

不動産取得税= (固定資産税評価額−控除額※1)×3% ※控除額は取得年によって100万円~1,200万円 |

| 土地 |

不動産取得税=(固定資産税評価額×1/2×3%−控除額) ※控除額はAかBで金額の多い方が適用される。 |

|

別荘を購入するよりも、セカンドハウスに該当する形で生活の拠点を持つ方が、税制面でのメリットが大きいといえます。

セカンドハウス購入のデメリット

セカンドハウスの購入は、住宅ローン控除は対象外であることやセカンドハウス破綻に注意が必要な点がデメリットとして挙げられます。

セカンドハウスは住宅ローン控除の対象外となるため、ローンを利用して購入しても、所得税や住民税は軽減されません。

また、セカンドハウスを購入するときは購入費用以外にもコストがかかることを踏まえて、老後破綻を招かないように、資金面から熟慮することが大切です。

住宅ローン控除は対象外

ローンを利用してマイホームを購入する場合、一定の要件に合致すれば住宅ローン控除の対象になり、所得税や住民税が軽減されますが、セカンドハウスの購入では対象外という点がデメリットに挙げられます。

住宅ローンの対象になるのは居住のための住宅ですが、次の規定が設けられています。

(注3)居住の用に供する住宅を二つ以上所有する場合、控除の適用対象は主として居住の用に供する一つの住宅に限られます。

引用元:国税庁

自己の居住用の住宅を2つ以上所有している場合、住宅ローン控除の対象となるのは、主に居住用として使用する住宅一戸のみです。

セカンドハウスはローンを利用して購入しても、住宅ローン控除の対象になりません。

セカンドハウス破綻に注意

セカンドハウスへの憧れから資金面をよく考慮せずにセカンドハウスを購入すると、老後破綻を招きかねない点に注意が必要です。

セカンドハウスを購入すると、物件の購入費用のほかに、毎年、固定資産税とエリアによっては都市計画税の支払いが発生します。

また、マンションの場合は、毎月、管理費や修繕積立金が徴収されます。

老朽化してくると、戸建てでは外装や内装、設備といった住宅全体、マンションでは専有部分の修繕費用も必要です。

費用負担の大きさから資金繰りが厳しくなった場合、賃貸物件であれば退去すれば済みますが、購入するとすぐに買い手が見つからず、手放すこともままならないことも考えられます。

セカンドハウス購入でローンは借りられる?

セカンドハウスは、民間の金融機関の一般的な住宅ローンを利用することはできません。

ローンを利用してセカンドハウスを購入する場合、主に【フラット35】とセカンドハウスローンの2つの選択肢があります。

【フラット35】は借り入れ条件がマイホームを購入するときとほぼ同じで、金利の変動がないことがメリットです。

ただし、少額の融資しか受けられないケースもあり、借入期間中は賃貸に出せないことがデメリットとしてあります。

一方、セカンドハウスローンは返済能力が高ければ借りられるものの、審査が厳しく、金利が高いという点がデメリットです。

【フラット35】

【フラット35】は住宅金融支援機構が民間の金融機関と提携して提供する住宅ローンで、2005年12月から、セカンドハウスも対象となりました。

ただし、セカンドハウスの購入にあたって既に【フラット35】で融資を受けている場合、別のセカンドハウスを購入するために二重に利用することはできません。

メリット1:借り入れ条件が住宅ローンとほぼ同じ

【フラット35】はマイホームの購入の際の住宅ローンとほぼ同じ借り入れ条件です。

セカンドハウスの購入に対する融資は、マイホームのローンと二重の支払いになるケースや、購入者の年齢層が高いケースが多く、金融機関にとってリスクの高いローンです。

そのため、民間の金融機関によるセカンドハウスローンは、金利や借入額などの借り入れ条件が厳しく設定されています。

メリット2:金利の変動がない

【フラット35】は借り入れのときから金利が変わらないため、計画的に返済できることがメリットです。

住宅ローンの金利タイプは、借入期間の全期間にわたって金利が変わらない全期間固定金利型と、一定の期間は固定金利になる固定金利期間選択型、定期的に金利が変動する変動金利型の3種類に分けられます。

【フラット35】は全期間固定金利型に該当します。

また、セカンドハウスローンは住宅ローンよりも金利が高く設定されるのが一般的ですが、【フラット35】なら、マイホームを購入する場合と金利が変わりません。

デメリット1:少額の借り入れになることもある

【フラット35】は、次に挙げる申し込み条件が決められていることから、借り入れが少額になるケースもあることがデメリットです。

| 年収 | 400万未満 | 400万以上 |

| 総返済負担率 | 30%以下 | 35%以下 |

総返済負担率とは年収に対する【フラット35】による借り入れのほか、ほかの住宅ローンや教育ローン、自動車ローン、カードローンといったすべての借り入れの年間合計返済額の割合をいいます。

【フラット35】は総返済負担率の上限が決められているため、銀行など民間の金融機関の独自の住宅ローンを借りるよりも、借入額が少額になる可能性があるのです。

なお、資金使途がセカンドハウスの取得の場合は、従来より、機構への届出の有無にかかわらず、【フラット35】の返済中にセカンドハウスを第三者に賃貸することはできませんのでご注意ください。

※第三者に賃貸した場合は、債務の全額を一括で返済していただくことがあります。

引用元:【フラット35】2020年4月の主な制度変更事項のお知らせ

ローンの返済期間は長期にわたるため、ライフスタイルの変化によって、セカンドハウスをそのまま維持する以外に、「売却する」、「賃貸に出す」という選択肢が出てくる可能性があります。

しかし、【フラット35】による借り入れがある間は、「賃貸に出す」という選択肢を選ぶことができません。

金融機関に賃貸に出していることが知られた場合には、残額の一括返済を求められる可能性があります。

セカンドハウスローン

一般の住宅ローンは生活の拠点となる自宅を購入することを目的としたローンであり、セカンドハウスの購入は対象外です。

そこで、銀行など民間の金融機関でセカンドハウスを購入するためにローンを組む場合は、通常はセカンドハウスローンを利用することになります。

ただし、セカンドハウスローンは銀行によっては取り扱いがない点に注意が必要です。

セカンドハウスローンは、返済能力が高ければ借りられることがメリットですが、審査が厳しく、金利が高いといったデメリットもあります。

メリット:返済能力が高ければ借りられる

セカンドハウスローンは一般的に審査の収入基準が高くなっており、手元に資金がない場合にも、返済能力が高ければ借りられることがメリットです。

たとえば、住宅ローンを返済中の場合も、収入水準が高ければ借りることが可能です。

一方で、収入水準が低い、またはセカンドハウスとして購入する物件の担保価値からは借り入れが難しい場合などに、現在所有している自宅などの不動産を担保にできる金融機関もあります。

デメリット1:審査が厳しい

セカンドハウスローンの審査基準は金融機関によって異なりますが、住宅ローンの審査よりも厳しいことがデメリットです。

セカンドハウスの購入はマイホームの購入よりも必要性が高くありません。

また、自宅の住宅ローンの返済が残っている場合は、ローンを二重に支払うことになるため、返済が滞るリスクが高いことから、住宅ローンの借り入れよりも、高い返済能力を求められます。

そのため、住宅ローンの審査が通った人でも、セカンドハウスの審査は通らないといったことが起こるのです。

デメリット4:住宅ローンよりも金利が高い

一般的な住宅ローンよりもセカンドハウスローンの方が、金利が高い傾向にあることもデメリットに挙げられます。

住宅ローンの金利は金融機関や金利タイプにもよりますが、0.3~1.7%前後です。

これに対して、セカンドハウスローンは金利2%を超える金融機関がほとんどであり、金利タイプによっては5%を超えることもあります。

まとめ

セカンドハウスの所有は、通勤や通学の利便性が向上したり、二拠点での生活を楽しんだりできることが魅力。

税制上でセカンドハウスとして認められれば、マイホームを購入する場合と同様に、固定資産税や都市計画税、不動産取得税で軽減措置を受けることが可能です。

また、セカンドハウスは【フラット35】を利用して、住宅ローンとほぼ同様の借り入れ条件で融資を受けることができます。

ただし、老後破綻を招かないように、資金計画に無理がないか熟慮するようにしましょう。

(最終更新日:2023.07.31)