「いつかマイホームを」という思いはあれど、決断のタイミングは人それぞれです。住宅を購入する年代によって、準備できる頭金の金額や親からの資金援助額、そして住宅購入金額や借入金額はどのように変化するのでしょうか。

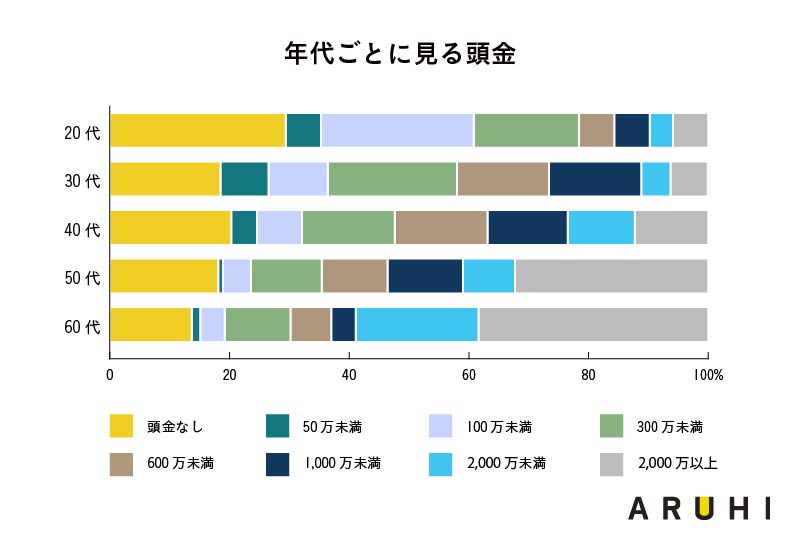

20代の3割が「頭金なし」の一方、50・60代は2,000万円以上を現金で用意

住宅購入時の頭金に関しては、20代は「頭金なし」が最多で29.4%を占め、30代は「100万円以上300万円未満」が最多で21.6%という結果に。年齢が上がるごとに頭金の額が増え、50代は32.3%、60代は38.4%もの人が「2,000万円以上」の頭金を用意しています。

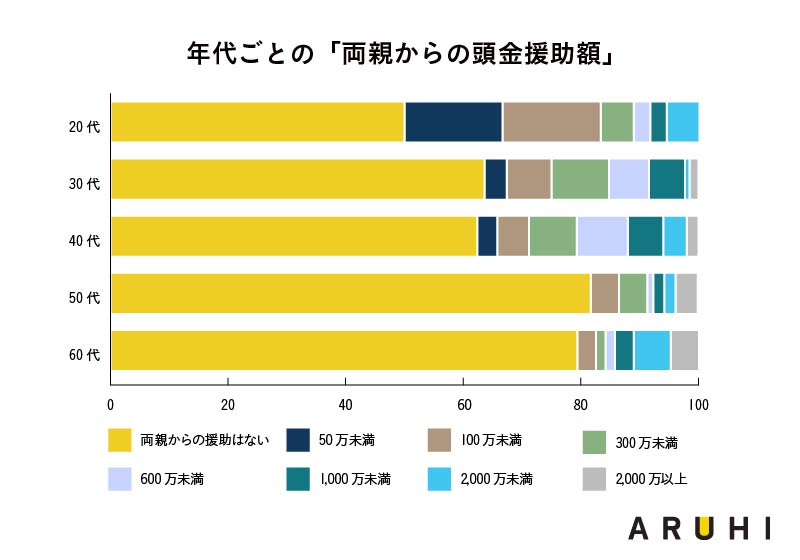

20代は約半数が親の援助あり。以降、年齢を重ねるごとに援助を頼らない傾向

年齢別に親からの頭金援助額を見ると、20代は半数の50.0%が資金援助を受けており、援助を受けた人に関しても、援助額100万円未満が33.4%と、少額の資金援助が多数を占めています。30代・40代になると「資金援助なし」の割合が6割を超え、50代・60代になると8割近くが資金援助を受けていないことが分かりました。

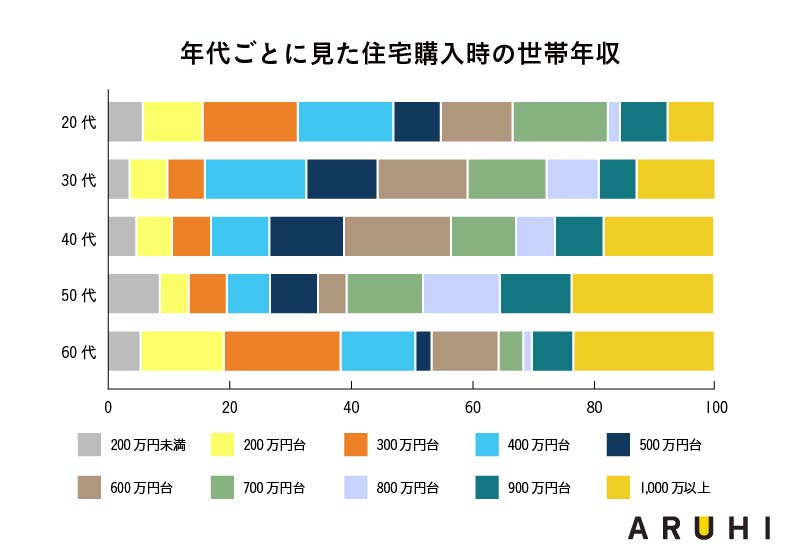

年代ごとの世帯年収は年齢を重ねるごとに増加。50代がピーク

年代別に住宅購入時の世帯年収を見ると、20代は300万円以上500万円未満が31.4%、500万円以上800万円未満が35.3%とボリュームゾーンで、1,000万円以上の世帯は7.8%に留まります。

世帯年収は年代を重ねるごとに上がり、ピークは50代。200万円以上300万円未満はわずか4.7%、300万円以上500万円未満が13.4%、500万円以上800万円未満が25.5%、800万円以上1,000万円未満が24.4%、1,000万円以上の世帯は各年代で最多の23.5%を占め、700・ 800万円台がボリュームゾーンとなっています。

60代になると、200万円以上300万円未満が13.7%、300万円以上500万円未満がボリュームゾーンで31.5%、500万円以上800万円未満が17.8%と年金収入が主となっている状況が伺える一方、1,000万円以上の世帯も23.3%と多く、年収のばらつきが特徴的です。

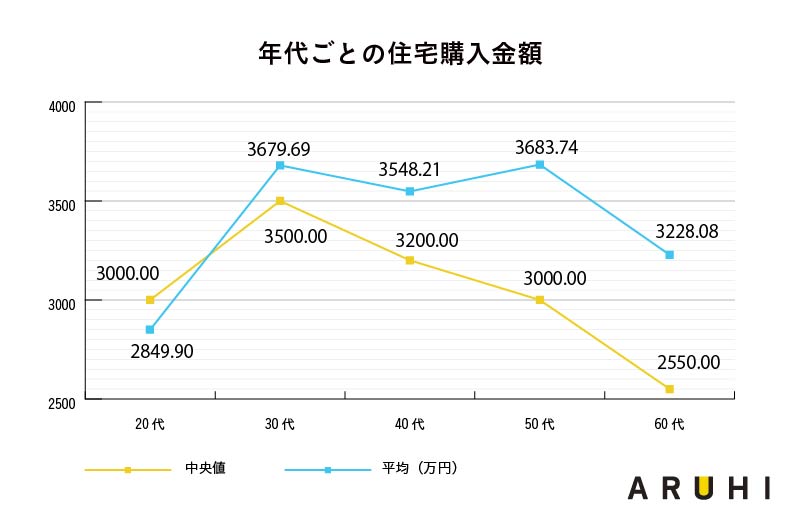

住宅購入金額は年代による金額差が少なく、60代になるとやや減少傾向

年代別に住宅購入金額を見ると、20代が2,849.9万円(中央値3,000万円)、30代が3,679.69万円(中央値3,500万円)、40代が3,548.21万円(中央値3,200万円)、50代3,683.74万円(中央値3,000万円)、多くの人が定年を迎える60代になるとやや金額が下がり、3,228.08万円(中央値2,550万円)でした。

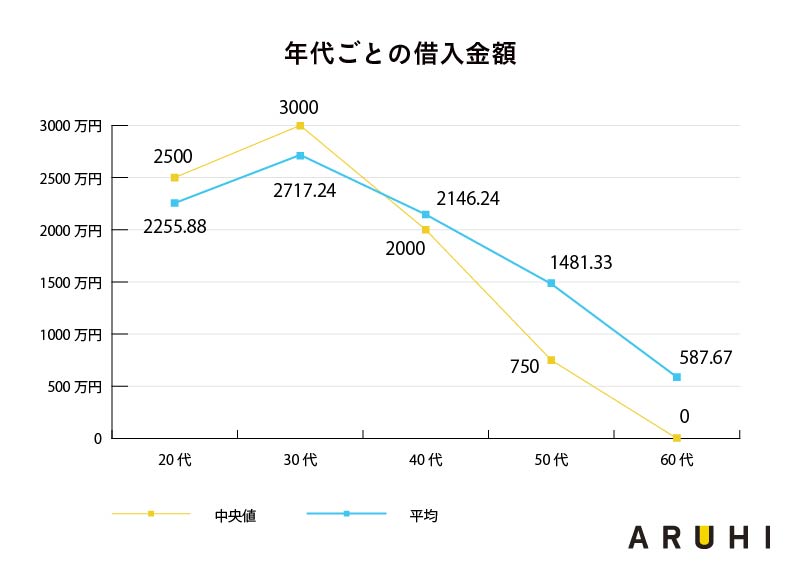

住宅ローンの借入金額は30代がピーク

年代別に住宅ローンの借入金額を見ると、20代が平均2,255.88万円(中央値2,500万円)、30代がピークで平均2,717.24万円(中央値3,000万円)、以下年齢を重ねるごとに借入金額が減少し、40代が平均2,146.24万円(中央値2,000万円)、50代が平均1,481.33万円(中央値750万円)、60代になると平均587.67万円(中央値0円)まで減少。前述の住宅購入金額と比較してみると、40代以降は住宅購入金額に対して住宅ローンの借入金額が少なく、まとまった自己資金を用意している様子がうかがえます。

年代別に見る借入年数と完済予定年数は?

年代別に見る返済期間と完済予定期間

住宅ローンの返済期間は何年で借り入れ、何年かけて完済する予定なのでしょうか。年代別に見ると、20代が平均30.46年(中央値35年)、30代が平均32.66年(中央値35年)、40代が平均28.43年(中央値30年)、50代が平均22.78年(中央値25年)、60代が平均19.08年(中央値20年)で、最大80歳までしか借り入れができないことを考えると順当な結果となりました。

同様に、完済予定年数を年代別に問うと、20代が平均28.67年(中央値31.5年)、30代が平均29.95年(中央値32.5年)、40代が平均23.18年(中央値25年)、50代が平均19.79年(中央値20年)、60代が平均18.42年(中央値20年)。各年代とも、繰り上げ返済をして完済時期を早めたい傾向が伺えます。

借入年数や完済予定年数を決めた理由を問うと、

「返済期間は無理なく出来るだけ長く設定して、余裕が出来る度にその都度繰り上げ返済していく予定」

「自分の定年退職までに支払い終えたい」

「高齢再雇用で賃金が下がるので前倒しで払いたい」

といった早期返済を目指す声がある一方、

「できるだけ利息を払いたくないから早く返済したいが、子どもの資金等でいくら貯めることができるか分からない」

など資金的に早期完済が厳しいと感じている人、

「団体信用生命保険を満期まで利用するため」

「住宅ローン減税を長く受けるため」

といった理由で、敢えて長く借り入れしていたいという声も少なくありませんでした。

まとめ

若いうちに住宅を購入すれば長い時間をかけてじっくりと住宅ローンの返済ができますが、借り入れ当初の収入や手元資金が心もとないかもしれません。一方、年齢を重ねてからの住宅購入は収入面で安心感があるものの、住宅ローンを利用するとなると、仕事をリタイアするまでに完済できるのかという不安があります。ライフステージに合わせて、無理のない資金計画を立てた上でマイホームの夢を叶えましょう。

【年代ごとの住宅購入の実態はこちら】

【調査概要】

調査地域:全国

調査対象:住宅購入経験者(直近1年以内)・検討者(直近3年以内)の25~69歳の男女

調査期間:2021年3月17日~19日

有効回答数:800サンプル