住民税は6月から変わるため、給与明細を見て「住民税がいきなり増えた」と驚く人がいるかもしれません。住民税が増える原因として、収入の増加だけでなく、受けられる控除の有無も挙げられます。今回は、住民税が増える原因や節税の方法を解説します。

住民税の仕組みをあらためて解説!

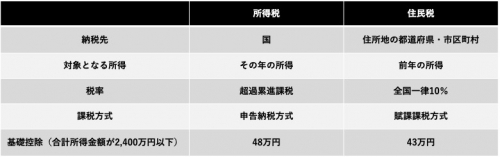

住民税は、「前年」の所得に対して10%を納める仕組みとなっています。一方、所得税は「今年」の所得をもとに計算されます。このように、住民税と所得税は、似ているようで大きな違いがあります。それでは、住民税の計算方法や所得税との違いについて、詳しく見ていきましょう。

住民税の税額はどのように決められる?

住民税とは地方税の一つであり、1月1日の住所地において、前年の所得をもとに計算されます。住民税は均等割と所得割の2種類があり、合わせて「住民税」と呼びます。

均等割は、所得金額に関係なく一律です。市町村民税および特別区民税は3,500円、都道府県民税は1,500円のため、合計の5,000円が個人の均等割ということになります。

所得割は個人の前年の所得金額の10%と決められています。すべての住民に一律にかかる均等割とは違い、所得割は個人の所得に応じて決まるという特徴があります。

住民税は、住所地の市区町村が納めるべき税額を計算し、納税者に通知をする「賦課課税方式」です。住民税額の通知は、毎年6月ごろに行われます。サラリーマンなどの給与所得者は6月から翌年の5月までの12回に分けて、給与から住民税が天引きされ、会社を通して納税することとなっています。

所得税と住民税の違いとは?

所得税と住民税は以下のように、納税先や対象となる所得、課税方式などで違いがあります。

所得税は、所得金額が上がるにつれて、所得税率も上がります。たとえば、所得金額が500万円の人の所得税率は20%ですが、1,000万円の人は33%となっており、大きな違いがあります。

それに対して、住民税は所得金額にかかわらず、一律で10%となっています。

また、所得税と住民税では、所得控除額が異なる場合があります。基礎控除や扶養控除、配偶者(特別)控除、生命保険料控除、地震保険料控除などは控除額が違うため、住民税の計算をするときには、「住民税の場合の控除額」をしっかりと把握して計算するようにしましょう。

住民税がいきなり増えた原因は?

住民税がいきなり増えた場合、どのような原因が考えられるのでしょうか。住民税が増えた理由を知ることで、次年度の住民税が上がらないような対策を行えることもあります。それでは、住民税が増えてしまう理由について、詳しく見ていきましょう。

前年の所得が増えた

住民税は前年1月1日から12月31日までの年間所得額に対して課税されます。そのため、前年の所得が増えれば住民税の税額も増えることとなります。

今年の所得が低くて去年の所得のほうが多かったという場合には、少ない給与から高い住民税が天引きされるため、住民税の負担が重く感じられることがあります。

また、給与所得が同じでも、副業や資産の譲渡、配当収入などがあった場合、年間所得額が上がって住民税が増えてしまうというケースもあります。このような場合も、給与は変わらないのに、住民税だけが高くなってしまうため注意しましょう。

控除額が減った

住民税では所得税と同じように、さまざまな所得控除があり、条件を満たすと課税所得が減るため住民税額を減らすことができます。しかし、今まで受けてきた所得控除を受けられなくなった場合は、逆に課税所得金額が増え、その結果住民税も上がってしまうため注意が必要です。

たとえば、最大33万円の控除が受けられる配偶者控除について見てみましょう。この控除は配偶者の合計所得金額が一定額を超えたり、納税者の合計所得金額が1,000万円を超えたりした場合、条件を満たせなくなり、適用除外となります。

今まで33万円の配偶者控除を受けられていたのに、条件を満たせなくなった場合、課税所得が33万円増えることになります。そのため、住民税が課税所得金額の10%、つまり33,000円上がってしまうことになります。

このように、今まで受けられていた控除が減ったり、適用外となったりした場合は、住民税が大幅に上がることがありますので注意しましょう。

住宅ローン控除の適用期間が過ぎた

住宅ローン控除を受けていてその適用期間が過ぎたときも、住民税が大幅に上がることがあります。

住宅ローン控除は、毎年末の住宅ローン残高または住宅の取得対価のうち、いずれか少ないほうの金額の1%が直接税額から控除されます。

たとえば、住宅ローン控除可能額が22万円で、前年の所得税額が19万円だった場合、控除額を所得税額から引き切ることができません。このような場合は、22万円−19万円=3万円分を、住民税額から直接引くことができます。

このように、住宅ローン控除を所得税・住民税両方から引いていた場合、住宅ローン控除が終わったときに、住民税額が大幅に増えることになります。

所得が低い世帯ほど、住宅ローン控除が終わった後の住民税が増えるため、注意しましょう。

借入可能額や毎月の返済額をチェック!

住民税がいきなり増えて困らないようにするには?

住民税がいきなり増えると、毎月の天引き額が増えてお金のやりくりが苦しくなってしまことがあります。住民税の支払いに困らないようにするには、どうすればよいのでしょうか。具体的な対策について、詳しく解説します。

住民税を納税する準備を整える

住民税は前年の所得に対して課税されるため、前年の所得が確定した時点で、6月からの住民税額がいくらになるかがわかります。前年の所得が確定するのは年末調整もしくは確定申告の時点です。

住民税がいきなり増えて困らないようにするには、所得が確定した後に住民税額を計算し、あらかじめ支払うべき金額を把握しておくことが大切です。

サラリーマンの場合は、6月の給与から天引きされる住民税額が変わります。前年の収入が多くて住民税額が上がる場合は、天引き額が増えるため、毎月のやりくりが厳しくなることがあります。

また、転職や失業をした場合は、前年に比べて収入が大きく減る場合があるため、やはり住民税の支払いが苦しくなることがあります。

「住民税が高くて支払えない」ということを防ぐためにも、住民税額をできるだけ早く把握して、納税用の資金を別途貯めておくようにしましょう。

住民税の節税対策をする

住民税は課税所得金額の10%となっています。そのため、課税所得を減らすことができれば、所得税と住民税の節税も可能です。

課税所得を減らすことができる方法として、個人型確定拠出年金(iDeCo)が挙げられます。iDeCoでは、限度額までの掛け金は全額所得から控除できます。

掛け金の限度額はいくつかのケースに分けられており、確定給付型年金がない企業の社員は年間24万円まで、確定給付型年金がある企業の社員は年間14.4万円までとなっています。

たとえば、iDeCoに年間12万円を拠出して所得から控除した場合は、その10%である1万2,000円の住民税を減らせることになります。

また、ふるさと納税をした場合、2,000円を超えた分の寄付金が所得金額や住民税から控除されます。ふるさと納税は「今年6月以降に支払うべき住民税を、前年に好きな自治体に前払いする」ため、実質的な住民税負担は変わらないものの、返礼品を受け取れるというメリットがあります。

まとめ

住民税がいきなり増えた原因としては、前年の収入が増えたり、控除が受けられなくなったりして所得金額が上がったことが考えられます。会社員の場合は、住民税が増えると毎月の天引き額が増え、家計のやりくりが苦しくなることがあるため注意が必要です。住民税の納付に困らないためにも、前年の所得が確定したら住民税額を計算し、納税の準備をしておくようにしましょう。

(最終更新日:2024.04.19)