激動の2020年が終わろうとしています。今年は、皆さんの家計にも多かれ少なかれ新型コロナウイルスによる影響が出たのではないかと思います。年末年始は、1年間の家計をチェックする絶好のタイミング。家計簿をつけている人は、年間ベースでの収支や貯蓄の集計をしてみましょう。家計簿をつけていない人もご安心を。ここで触れるカンタン家計把握術を利用すれば、誰でも年間ベースの家計の実態を把握できます。

FP相談の現場で一番重要なのは「家計の現状把握」

筆者は、独立系ファイナンシャル・プランナー(FP)として、これまで約23年、資産運用、保険、住宅ローンの見直しなど、さまざまな相談を受けてきました。

FP相談において最も重要なことは、お客さまの家計の現状をきちんと把握することです。現状がきちんと把握できないと、問題点を見つけることができませんし、見つかったとしても問題の度合いを正確に把握できない可能性があるからです。

家計簿をきちんとつけているお客さまの場合は、比較的短い時間で把握できますが、家計簿をつけていても使途不明金のある家計はけっこうありますので、相談の現場では家計簿を信用し過ぎずに慎重に内容を確認していきます。

一方、家計簿をつけていないお客さまの場合は、把握できているもので全体を推測するしか方法はありません。しかし、この方法でもある程度は正確に家計の現状を把握できます。

家計簿をつけるのが面倒な人、なかなか続かない人は、年末年始を機会にこれからお教えする手順で家計の実態を把握してみてください。年1回の把握でも、きっと家計の改善余地を見つけることができるはずです。

手順1:年間で得たお金「手取り収入」の把握

まずは収入の把握です。

収入は、可処分所得を把握しましょう。簡単に言えば、手取りの収入です。年収から社会保険料と所得税や住民税といった税金を差し引くことで求められます。

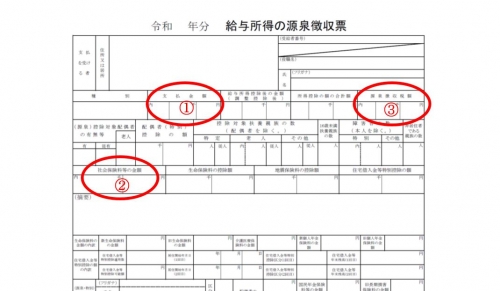

会社員や公務員であれば、源泉徴収票でそれぞれ確認することができます。

年収は左上のほうの「支払金額」(上の図の1)。社会保険料は、その2段下にある「社会保険料等の金額」(上の図の2)、所得税は右上のほうにある「源泉徴収税額」です(上の図の3)。

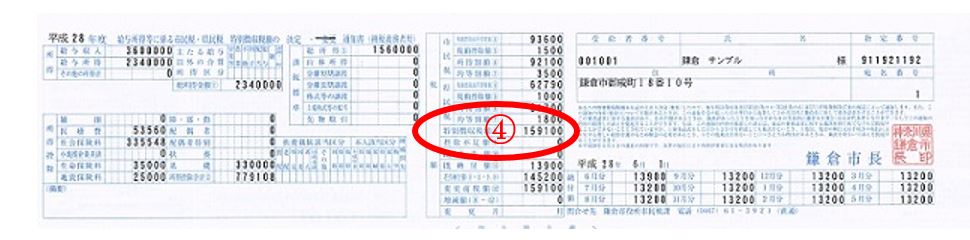

住民税の金額は、毎年5、6月あたりに勤務先経由で受け取る住民税特別徴収の通知書の「特別徴収税額」で把握ができます(上の図の4)。

この4つの金額がわかれば、以下の計算式で可処分所得が求められます。

可処分所得 = 年収 -( 社会保険料 + 所得税 + 住民税 )

【計算例】

年収500万円-(社会保険料70万円+所得税10万円+住民税20万円)=可処分所得400万円

なお、給与振込口座に振り込まれた給与や賞与の金額を合計することで手取り収入を確認する方法もあります。ただし、その場合は、給与天引きで行っている積立貯蓄や、給与天引きで支払っている生命保険料などの金額を加えることを忘れないでください。それらを加えた額が可処分所得となります。

手順2:年間で使ったお金「年間総支出額」の把握

では次に、1年間で使った金額の合計である年間総支出額を把握します。

「家計簿をつけていないのに、1年間で使った金額の合計なんか、わかるわけない!」と思うかもしれませんが、たった1つの重要な金額がわかれば、一瞬で算出することができます。

そのたった1つの重要な金額とは、「年間貯蓄額」です。

可処分所得の中から1年間で貯金した金額以外のお金はどこに行ってしまったのかというと、誰が何と言おうが使ってしまっています。なので、家計簿をつけていなくても、年間貯蓄額さえわかれば、1年間で使ったお金の合計金額がわかってしまうわけです。

もちろん、家計簿をつけていないわけですから、年間貯蓄額も正確には把握できていない可能性もあるでしょう。その場合は、最低でもこのくらいの金額は貯蓄できているという金額にしてください。例えば、毎月3万円の積み立てはきちんと続けられているということであれば、「年間貯蓄額36万円」というように。

年間貯蓄額がわかったら、以下の計算式で年間総支出額が求められます。

年間総支出額 = 可処分所得 - 年間貯蓄額

【計算例】

可処分所得400万円-年間貯蓄額36万円=年間総支出額364万円

手順3:カテゴリー別の支出額を把握

年間総支出額がわかったら、次は、主な支出項目として把握できている金額を項目ごとに明らかにしていきます。

【主な支出項目】

・基本生活費…食費、公共料金、通信費、小遣い など

・住居費…家賃、駐車場代、住宅ローンの返済額、固定資産税、都市計画税 など

・教育費…学校教育費、学校外教育費、習い事の費用 など

・保険料…生命保険料、損害保険料、共済掛け金 など

・一時的支出…家具・家電・自家用車の購入費、マイホームの頭金、旅行費用 など

基本生活費の中の食費については、外食が多い場合は把握できていない部分が多いかもしれません。その場合は仕方がないので、最低でも毎月5万円くらいはかかっているなどといったように、確実に支出している金額で計上します。

公共料金や通信費は把握しやすいはず。住居費や教育費、保険料も比較的把握しやすいでしょう。一時的な支出は、毎年かかっている費用ではなく、今年だけ特別かかったような費用を計上します。

くれぐれもこれらの項目の金額は、最低でもこのくらいの金額は支出しているという金額を明らかにしてください。きちんと把握できていない金額を多めに見積もるというよりは、きちんと把握できていない分だけ少なめに見積もってもかまいません。くわしくは手順4で調整していきます。

【記載例】

・基本生活費…120万円

・住居費…120万円

・教育費… 40万円

・保険料… 24万円

・一時的支出…なし

手順4:何に使ったか不明なお金を把握

主な項目ごとの支出額がわかったら、最後に、それらの支出額の合計を年間総支出額から差し引きます。そうして出てきた金額は、「その他支出」とか「その他雑費」とも呼べるもので、何に使ったかは正確には把握できていない支出です。家計の使途不明金が大部分を占める支出と言ってもよいでしょう。

その他支出 = 年間総支出額 -(基本生活費+住居費+教育費+保険料+一時的支出)

とはいえ、この金額のすべてが「お金のムダ遣い」というわけではありません。細かく分ければ、交際費や交通費、医療費、日用品の購入、美容費、娯楽費など、必要性の高い出費もあったはずです。ただ、家計簿をきちんとつけていないので把握しきれていないわけです。(細かく把握したいと思うなら、家計簿をつけましょう。)

【計算例】

年間総支出額364万円-(基本生活費120万円+住居費120万円+教育費40万円+保険料24万円)=その他支出60万円

ここまで、計算例では年収500万円の会社員の数値をサンプルとして挙げてきました。「その他支出」が60万円ということは、1ヶ月あたり5万円の支出がきちんとは把握できていないということがわかります。

家計のことを考えるきっかけに

さて、皆さんの家計はどのような状態でしょうか。是非これを機会に年間ベースで把握してみてください。把握できたら、家計の改善余地を見つけましょう。家計改善のコツは「固定費」の削減です。毎月または毎年かかっている費用を削れるかどうかを検討してください。

例えば、格安SIMに替えて通信費を下げるとか、保険や住宅ローンの見直しをして、保険料や返済額を引き下げるなど、月5000円や1万円でも出費を抑えられれば、長期間ではかなりの家計改善効果が得られます。FPに相談料を支払ったとしても、はるかに大きな効果が得られるでしょうから、シミュレーション経験豊富なFPに相談してみてください。

より家計改善のためにムダ遣いを減らしたいと思うなら、家計簿をつけましょう。

近年はとても便利な家計簿アプリが増えています。自分が使いやすいと思えるものでいいので、どんどん使ってみてください。毎日きっちりつけられなくても、続けることに意味がありますので、できる範囲でつけ続けてみてください。そうすると、いま使ったお金がムダだったかどうかを、そのつど考えるようになるので、自然にムダ遣いが減っていくはずです。

家計簿をつけられるようになると、ムダ遣いが減るだけでなく、年間ベースでの家計の把握も容易になりますし、将来に向けた資産形成に対する意識も高くなっていきますので、一石二鳥どころか一石三鳥にもなります。

2021年、家計を考えるきっかけとして新たなことをスタートしてみてはいかがでしょうか。