住宅ローンの借り換えには諸費用がかかります。どんな費用がいくらくらいかかるのかご存じでしょうか。手持ちの資金が少ない場合には、費用負担が不安材料になりますが、諸費用を上乗せして借り換えを行うことも可能です。借り換えを検討する際に知っておきたいことを解説します。

借り換えで家計の負担を減らすことが可能に

新型コロナウイルスの感染拡大が経済に大きな打撃を与えていますが、その影響を受けて住宅ローンの借り換えを考える人が増えているようです。

理由は大きく二つあります。一つは経済政策として長期金利が低く抑えられているため、住宅ローン金利も非常に低い水準を保っていること。もう一つは、企業の業績悪化からボーナスが削減されるなど収入の減少がおきている、もしくは予想されることです。

そのため、金利の低い住宅ローンに借り換えることで毎月の返済金額を抑えて、家計の負担を軽くしたいと考える人がいらっしゃるのです。

借り換えには諸費用がかかる

住宅ローンの借り換えには諸費用がかかります。実際にかかる金額は、金融機関や住宅ローンの金額・返済期間によっても変わってきますが、おおよそ30万〜80万円程度と考えられます。

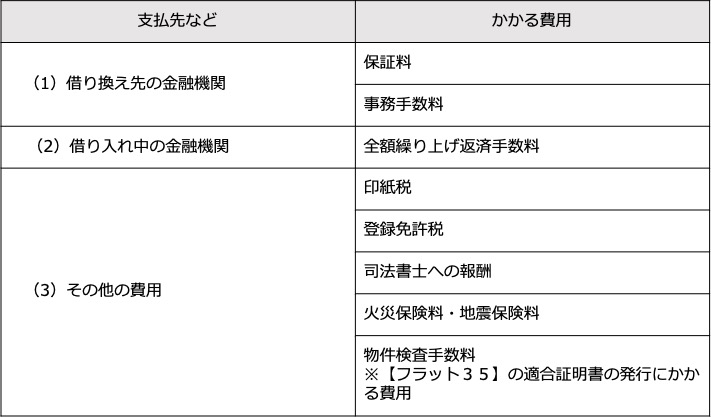

借り換えにかかる諸費用は、(1)借り換え先に払う費用、(2)現在の借り入れ先に払う費用、(3)その他の費用の3つに大きく分けられます。

これらの費用のうち、金融機関や借入金額・返済期間によって大きく変わってくるのが、保証料と事務手数料です。

保証料

保証料は保証会社の保証を受けるための費用です。もし、住宅ローンの返済が続けられなくなった場合、保証会社がローンの返済を肩代わりします。ただし、借金がなくなるわけではなく、その後は保証会社に返済をしなければなりません。

保証料には、「金利上乗せ型」と「一括前払い型」があります。

【金利上乗せ型】

住宅ローンの金利に0.2〜0.3%が上乗せされて、毎月の返済額に含めて支払う方法

【一括前払い型】

借入時に一括で支払う方法。借り換えなどで全額繰り上げ返済した場合には保証料の一部が戻ってくる場合がある

一括前払い型の場合、それぞれの金融機関で借入金額100万円当たりの保証料を借入期間別に定めた保証料率表を使って保証料を確認することができます。金融機関のホームページなどで調べてみてください。

事務手数料

借り入れに伴う事務手続きなどの手数料です。事務手数料には定額制と定率制の2つがあります。

【定額制】

借り入れ金額にかかわらず一律の金額を支払う方法。金融機関や商品によって金額が異なり、3〜30万円と幅がある

【定率制】

借り入れ金額に対する一定割合を支払う方法。金融機関や商品によって異なるが、1〜2%程度がかかってくる

保証料や事務手数料は金融機関、商品によって異なります。保証料のかからない住宅ローンの代表としては、【フラット35】が挙げられます。

また、ネット銀行の多くは保証料がかかりませんが、ほとんどの場合は借入金額の2%ほどの事務手数料がかかるようです。一方、メガバンクなどでは保証料がかかる場合がほとんどですが、事務手数料が抑えられる場合もあります。

金利の低い住宅ローンに借り換えをしても、金利負担が減った分よりも借り換えにかかる費用のほうが大きくなってしまっては借り換えのメリットが打ち消されてしまいます。

もちろん、変動金利型から全期間固定金利型に借り換えることで、金利変動に備えたいという目的で借り換えをする方もいらっしゃるので一概には言えませんが、借り換えにかかる費用がどれくらいになるのか、しっかりシミュレーションしたうえで借り換えの判断をする必要があると言えるでしょう。

(参考):借り換えた返済プランを無料で診断:住宅ローン借り換えシミュレーション

諸費用分を上乗せして借り換えることも可能

借り換えにかかる諸費用を自己資金で用意することができれば安心ですが、大きな金額になりますし、家計を考えた場合、手元にお金を残しておくことも必要です。

金融機関や商品によっては、借り換えの諸費用を借り入れ金額に上乗せすることができます。【フラット35】の場合、次の費用を住宅ローンの残高に上乗せして借りることができます。なお、民間の住宅ローンについては、借り入れを検討している金融機関に問い合わせてみてください。

<【フラット35】で借り入れ金額に組み込める諸費用>

・印紙税

・事務手数料

・登録免許税

・司法書士への報酬

・物件検査手数料 等

【フラット35】で諸費用を上乗せして借り入れすることができれば、自己資金で用意しなければならない費用は、全額繰り上げ返済手数料や火災保険・地震保険料などでかかる数万円程度に抑えることも可能になります。

手元の自己資金にあまり余裕がなくて借り換えを躊躇している方は、【フラット35】で消費用も含めての借り換えを検討してみてはいかがでしょうか。

【フラット35】であれば、返済が完了するまで毎月の返済額が一定で、家計の見通しが立てやすくなります。現在の低金利であれば、変動金利型との金利の差も小さいですし、将来の金利変動リスクを解消することもできます。

リフォーム時に借り換えを検討する方法もある

住宅ローン借り換えのタイミングとしては、「リフォームを検討しているとき」が挙げられます。金融機関や商品によっては、住宅ローンの残債にリフォーム資金を上乗せして、一括で借り換えることができるからです。

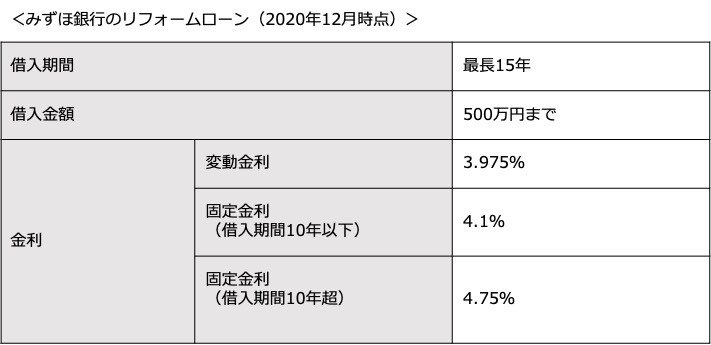

リフォーム資金を借りられる商品としてはリフォームローンもありますが、一般的に住宅ローンに比べると金利が高く設定されています。また、借入期間も10〜15年程度と住宅ローンに比べると短いのが一般的です。

住宅ローンの借り換えに合わせて、リフォーム資金を一括して借り入れ(※1)できれば、リフォームローンを個別に組むよりも金利の負担を抑えることができます。また、返済が1本にまとまるので家計の管理がしやすいというメリットもあります。なお、【フラット35】は、リフォーム目的で借り換えることができない(※2)ので注意してください。

※1:「中古住宅の購入とリフォーム工事の資金を合わせて借り入れた住宅ローン(中古住宅の購入から2年以内にリフォーム工事が実施されたものに限る)」は借り換えの対象となります

※2:「住宅ローンと別にリフォーム資金を借り換えするタイミングで組む」ことは対象外となります

まとめ

現在は、超低金利時代です。賢く住宅ローンの借り換えを行えば、金利の負担を減らして家計を安定させることができます。借り換えにあたっては諸費用がかかりますが、住宅ローンに上乗せして借り入れることで、自己資金の持ち出しを抑えることも可能です。借り換えによる利息の削減効果と、借り換えにかかる諸費用の負担を十分に考慮したうえで、賢く借り換えができるよう判断してください。

(参考)借り換えをご検討の方へ:アルヒの【フラット35】詳しい内容はこちら

(最終更新日:2022.04.27)