コロナ禍を受け、すでに収入減など家計への影響が出ている人、今後じわりじわりと影響が出る人、さまざまな状況の人がいます。いつ収束するのか見通せない中、将来の備えとして資産運用をどう考えたらいいのでしょうか?

1.まず「家計の変化」をチェックする

今回のコロナ禍では、外出自粛やテレワーク、休校、WEB会議の増加など、生活様式や価値観の変化によって、家計に大きな影響が出ています。

まずは、コロナ前とコロナ後での支出の変化をチェックしてみましょう。

テレワークや外出自粛で家族が家にいることが増えたことで、水道光熱費や通信費が増加していることが考えられます。同時にパソコン購入、折り畳み机の購入など、在宅ワークに関連する設備費用が一時的に増えたケースもあるかもしれません。

半面、外出自粛によるレジャー費、外食費、交通費、被服費、美容代などは減少しています。

自分の家計ではどんな費用がどの程度増え、逆にどんな費用が減ったのかを書き出して、同時に支出の増加が一時的なものなのか、継続的なものなのかをチェックしてみましょう。コロナがいつ収束するかはわかりませんが、数年は今のような状況が続くことも考えられます。これをきっかけに、現在の自分のお金の使い方、価値観を振り返ってみるのもいいかもしれません。

また、家計によっては勤務先の業績悪化で給料やボーナスが減少したり、フリーランスやパート勤務の方は仕事の減少による収入減など、収入自体が減ってしまっているケースもあるでしょう。そういった家庭では、家計のダウンサイズを図って「貯蓄率を維持する」ことが大切です。

コロナ禍で、各ライフイベントに対する考え方も変化している可能性もあります。大学や勤務先でもテレワークが定着すると、住まいに対する考え方や進路が変化することもありえます。いま一度、ライフイベントの優先順位を考えて、今後のライフイベントを見直してみるのもいいですね。

2.積立資金を捻出するには?

まずは、家計の中の「特別支出」を見直しすることが効果的です。

「特別支出」とは、家を持っている方なら固定資産税や修繕費用、車を保有していれば自動車税や車検費用など、あるいは家具・家電の買い替え費用やレジャー費、冠婚葬祭にかかる費用など、普段の生活費とは別に使っているお金です。

お金が貯まらない、という人は少々「特別支出」の管理が甘いケースが多いです。

ついつい想定外にお金を使ってしまう、という人は、「特別支出」用の口座を作って予算管理をするのもひとつの方法です。

なお、「特別支出」をボーナスで賄っている人は要注意。来年以降、もしかするとボーナスが下がってしまう可能性もあり得ます。去年の「特別支出」を洗い出し、優先順位をつけて、早めに見直しをしておきましょう。

また、1週間の献立をあらかじめ考えて、必要なものだけをメモして短時間に買い物を済ませる、喫茶店に立ち寄るのをやめる、服は整理をしてメモをとり、捨てたものだけを補充するようにする、コンビニ立ち寄りを減らすなど、普段の生活やお金の使い方を見直すのも効果的です。

特に、普段、家計簿をつけていない家庭や、完全共働きである程度家計に余裕があるケースでは、支出のムダが多い傾向にあります。ムダを削って、その分を、コロナ終息後の旅行費として貯める、自己投資に使う、住宅ローンの繰上返済に回すなど有効活用しましょう。

なお、家計の見直しをして積立資金を捻出した際には、「何のための積立なのか? 目的をはっきりさせ、家族で共有すること」「先取り貯蓄をすること」の2つが積み立てを継続するコツです。

3.使う時期や目的に合わせてお金の色分けをする

では、具体的にどのように運用計画を考えればいいのでしょうか?

ぜひ、お金の色分け方法を活用してみてください。

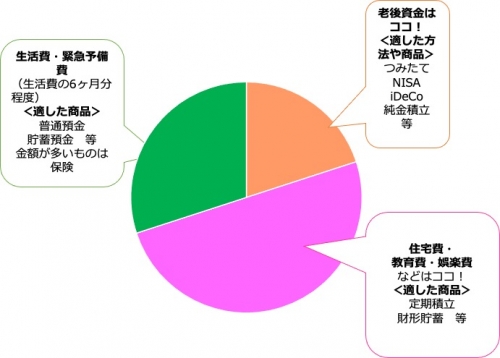

まずは家計の状況をチェックしてライフイベントを見直し、それぞれのイベントに必要な資金と必要な時期を把握します。そのうえで、資産の運用目的、運用期間も踏まえてお金を色分けして、それぞれに適した積立方法や金融商品で運用するのです。

その際には、節税効果が期待できる制度から優先的に利用していくのもポイントですね。

今回のコロナ禍であらためて認識したのは、緊急予備費を確保しておくことの重要性です。突発的な収入減や支出増、生活の立て直しに対応できるよう、普通預金などに月の生活費を半年分程度はプールしておくことをおススメします。

また、資金需要のタイミングが近い住宅資金、教育資金は将来使う金額が決まっており、減っては困るので、安全性が高い財形貯蓄、定期積立、学資保険など確実に先取り貯蓄ができるものを活用すると良いでしょう。

最近は、企業もお財布事情が厳しく廃止しているところもありますが、財形や定期積立では奨励金がついたり、金利の上乗せがあるケースもあるので、勤務先の福利厚生をあらためてチェックすることも忘れずに。

なお同じ教育資金でも、準備期間が長い大学進学費用は、運用益に税金がかからず長期分散投資ができる「つみたてNISA」、老後資金は、これも節税効果が期待できる個人年金保険やiDeCo、企業でDC(確定拠出年金)を導入している場合にはマッチング拠出や賞与DC(選択型確定拠出年金)が考えられます。

自営業者など第1号被保険者の人は、国民年金の付加年金を利用するのがおススメです。

付加年金は、月400円の保険料を国民年金保険料に上乗せして納付すれば「200円×納付月数分」の金額を老齢基礎年金額に上乗せしてもらえます。例えば、20年納付の場合、支払保険料は「400円×240月=96,000円」、一方で増える老齢基礎年金は年間「200円×240月=48,000円」ですから、2年でモトがとれるわけです。下手に運用するよりは余程効果的ですね。もちろん保険料は社会保険料控除が使えるので、フリーランスであまり家計に余裕がない、という方はまず付加年金から始めましょう。

また、商品だけでなく、「目的別に金融機関の口座を分ける」のも効果的といえます。「殖やすためのお金」は、商品コストが安いネット証券やネット銀行を活用する、「生活費」についてはATMや振込手数料が安い銀行を活用する、あるいは電子マネーのキャッシュバックやポイントを活用することで、支出を抑えることも可能です。

近頃は、証券口座、銀行口座、クレジットカードなど、ひとつの金融機関に金融サービスを集約させることで、お得なポイントがつくケースも多いです。どのサービスを利用するのが自分の生活パターンに合っているのか、一番得なのかをしっかりチェックして、ぜひ、自分に合ったやり方を考えてみてください。