日本ではコロナ禍で落ち込んだ経済を立て直すべく、10月からはGo To トラベルキャンペーンに東京が追加され、海外からの入国規制も一部緩和されます。しかし、その一方では感染が再拡大することを懸念する声も聞こえます。欧米では一部地域で再びロックダウン(都市封鎖)が行われるなど、既に欧米各国では感染が再拡大しており、仮に日本でも再び感染が再拡大して経済活動が停滞すれば、私たちの家計に大きな悪影響が生じます。住宅ローンや資産運用など、私たちはコロナ禍においてどのように動けばよいのでしょうか?

私たちの収入がどんどん減っている?

9月に国税庁が発表した「民間給与実態統計調査」によれば、民間企業で働く人が2019年の1年間に得た平均給与は前年比1.0%減の436万4,000円でとなり、7年ぶりの減少となりました。2019年はまだコロナの影響はないわけですから、2020年も平均給与は下がる可能性があり、私たちの収入がどんどん減っていくかもしれないのです。そうなると、住宅ローンを含む家計の見直しや、資産運用による将来への備えがより重要になってきます。

8月に経団連が発表した大手企業の今年の夏のボーナスの最終集計(「2020年夏季賞与・一時金 大手企業業種別妥結結果(加重平均)」)によると、平均妥結額は前年比2.17%減の90万1,147円となっており、既にコロナの影響による収入減も確認されています。しかし、夏のボーナスはまだコロナの影響が小さかった3月までの業績に基づいて決まっていますので、今度の冬のボーナスは更に前年比で大きく減少することでしょう。

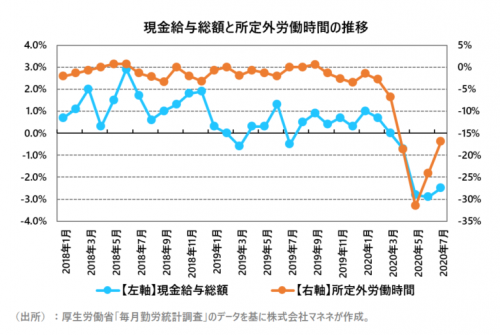

コロナの影響で在宅勤務になって残業時間が減ったり、そもそも仕事が減ったという人が増え、それに応じて給与が減ってしまったという事も、既に厚生労働省が発表している「毎月勤労統計調査」からも分かります。

住宅ローンの繰り上げ返済はしない方がいい?

このように今後の収入が減少していく可能性が高く、その状況がいつ終わるのかも分からないような状況下において、既に住宅ローンを組んでいる方からすれば、少しでも毎月の返済額を減らして生活の負担を軽減したいと思うことでしょう。

私の知人はファイナンシャル・プランナーに相談したところ、「貯金があるのであればそれを原資に繰り上げ返済をすればいい」とアドバイスされたようです。しかし、アドバイスを鵜呑みにするのではなく、そもそも繰り上げ返済についての知識をつけたうえで、選択しうる全ての選択肢について、メリットとデメリットをしっかり把握してから判断すべきだと思います。

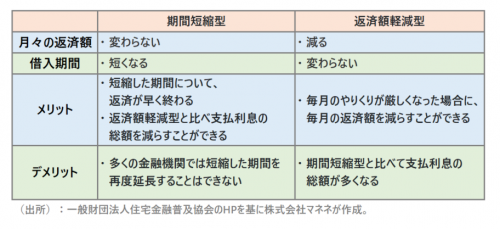

住宅ローンの繰り上げ返済には2つの方法があります。詳細は下表に譲りますが、ざっくり説明すると、「期間短縮型」は毎月の返済額は変わらないが、借入期間が短くなるので、例えば定年前に住宅ローンを払い終えたい人などにオススメであり、「返済額軽減型」は借入期間は変わらないものの、毎月の返済額は減るので1ヶ月の可処分所得を増やしたい人にオススメになります。

毎月の返済負担を減らしたいから、返済額軽減型がいいと判断する方もいるかもしれませんが、利息軽減効果は期間短縮型の方が圧倒的に大きいのです。改めてそれぞれの特徴を見てみると、一長一短あり更に悩んでしまいそうなものです。

少額であっても資産運用はした方がいい理由

しかし、もう1つの選択肢があることを忘れてはいけません。それは、「そもそも繰り上げ返済をしない」という選択肢です。現在、日本をはじめとして世界中の先進国は前例がないほどの超低金利時代を迎えています。一部の国債では利回りがマイナスになったというニュースを耳にしたことがある人もいるでしょう。

低金利かつ長期で住宅ローンを組めた方からすれば、利息負担はそれほど大きくないわけですから、無理に繰り上げ返済をする必要はないのかもしれません。むしろ、長期的な視点から言えば、そのお金を運用に回してしまった方が結果的に生活に余裕が生まれるかもしれないのです。

毎年運用で得た利益や配当金をそのまま投資元本に追加して投資を続けることを、「複利運用」と言いますが、複利の効果は期間が長くなればなるほど大きくなっていきます。そう考えると、少額であっても資産運用は早くから始めた方が有利です。しかも、この数年で「つみたてNISA」や「iDeCo(個人型確定拠出年金)」などの制度も整備されてきたため、これらの制度を活用すれば、投資で発生した利益を非課税で得ることができます。

また、住宅ローン控除の存在も忘れてはいけません。年末時点での住宅ローン残高の1%(限度額40万円)が10年間、支払った所得税や住民税から還付される制度です。繰り上げ返済をすることで、結果的に住宅ローン控除の額が減ってしまうこともありますから、これら全ての要因を考慮すれば、無理に繰り上げ返済をするのではなく、もしもの時の為に現金化できる形で普段は資産運用にまわすということが合理的と言えるのではないでしょうか。