住宅ローンには大きく分けて「元利均等返済」と「元金均等返済」という2つの返済方法があります。どちらかを選択できる金融機関が多く、返済方式により、毎月の返済額や総返済額が変わってきます。2つの返済方式のメリットとデメリットや、自分にはどちらが合っているのか考えるポイントをまとめました。

毎月の返済額が一定の「元利均等返済」

住宅ローンの返済方法は「元利均等返済」と「元金均等返済」という2種類に分けられ、一般的に多く選ばれているのは「元利均等返済」です。

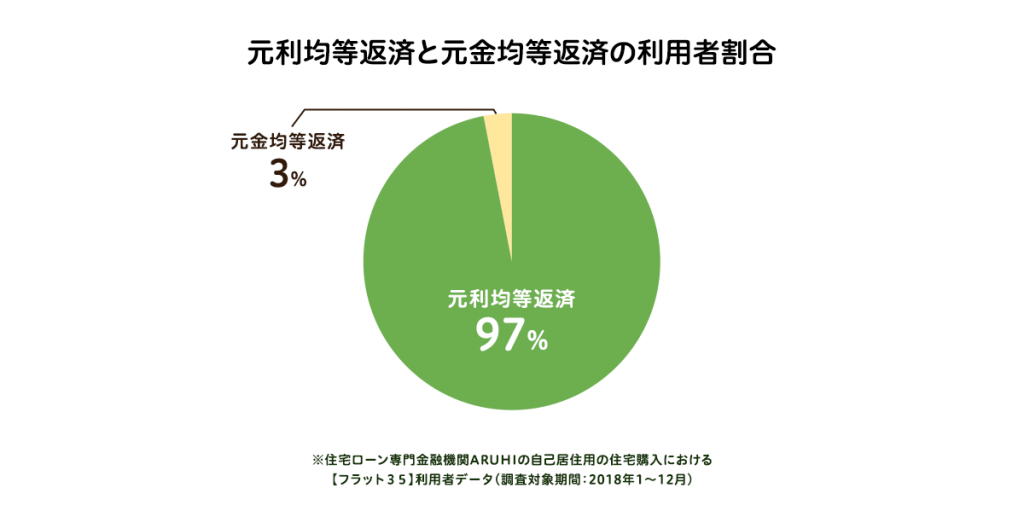

アルヒ株式会社の調査によると、同社の【フラット35】を利用した人のうち、元利均等返済を選んだ人が97%を占め、元金均等返済はわずか3%。この結果からも、ほとんどの人が元利均等返済を選択していることが分かります。

まずは「元利均等返済」について、詳しく見ていきましょう。

「元利均等返済」は、毎月の返済額(元金と利息の合計額)が一定の返済方法(ただし、変動金利型の場合は5年ごとに返済額が見直しとなります)。返済計画が立てやすいことから、金融機関で勧められることも多い返済方法です。

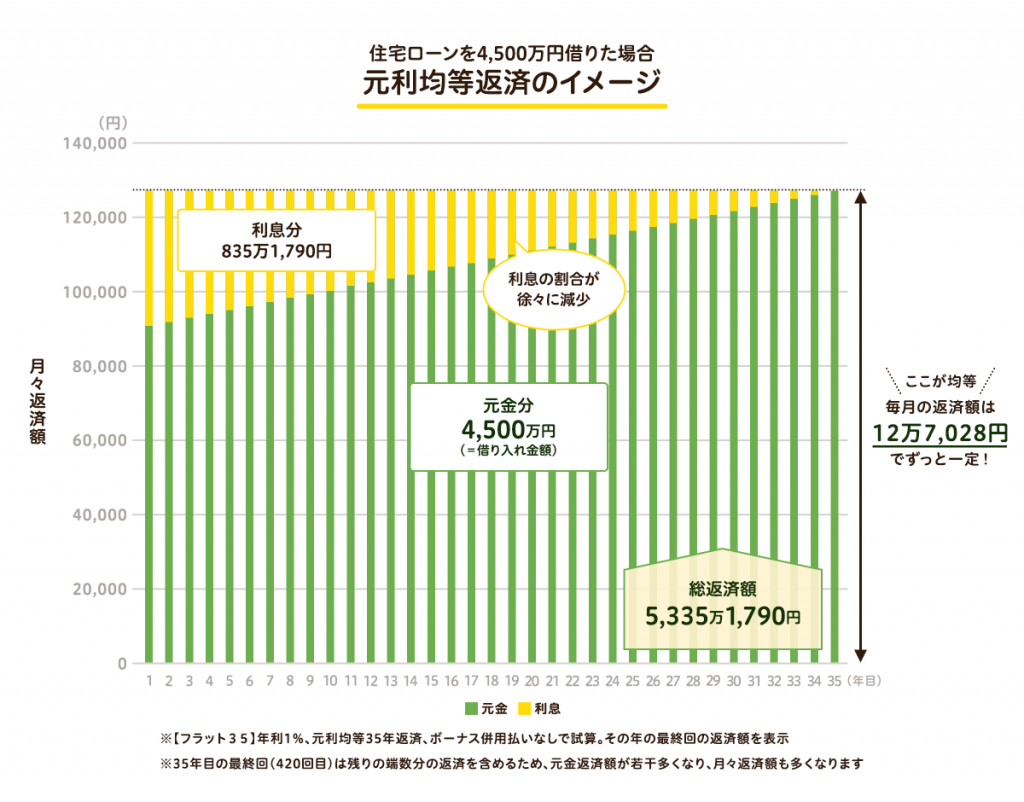

全期間固定金利型【フラット35】で金利1%のときに元利均等返済で4,500万円を借り入れた場合、月々の返済額は初回から最終回まで変わらず、12万7,028円です。

ただし、元金と利息の割合は一定ではなく、返済初期は利息が多くを占めるため、元金分の返済が少ない、つまり、住宅ローン残高が減りにくいという特徴があります。返済初期は元金の返済が進んでいないため、例えば借り入れから数年で買い替えが決まった場合、住宅を売却しようにも住宅ローン残高が不動産の時価を上回り、売却した金額でローンを完済できない「オーバーローン」となる可能性が高くなります。

上記の例では、毎月の支払金額が12万7,028円と一定で、初回の返済額は元金が8万9,528円で利息が3万7,500円、10年目(120回目)の返済額は元金が9万8,858円で利息が2万8,170円、20年目(240回目)の返済額は元金が10万9,250円で利息が1万7,778円、35年目の最終回(420回目)の返済額は元金が12万6,953円で利息が105円と、回を追うごとに元金の返済割合が増えていきます。

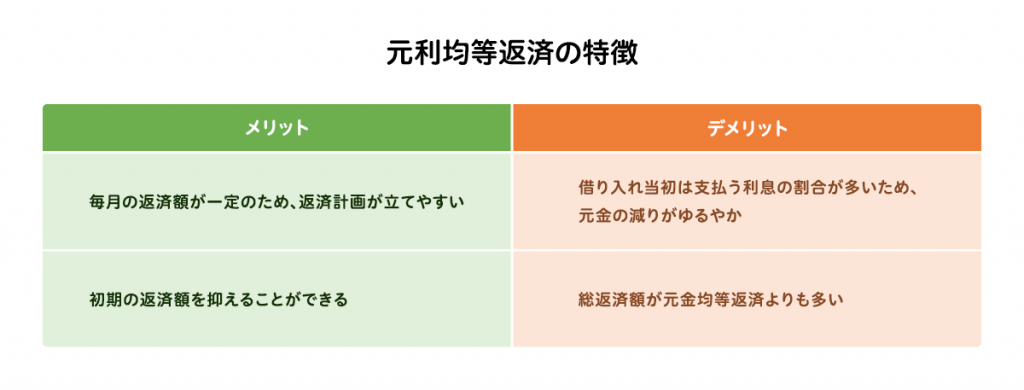

元利均等返済のメリット・デメリット

「元利均等返済」のメリットは前述の通り、毎月の返済額が一定であること。金利が変動しない限り毎月の返済額が一定のため、家計のやりくりがしやすく、計画的な返済が可能です。

住宅購入時には出費がかさみ、家計に余裕がなくなる家庭も多いようですが、元金均等返済と比べて、初期の返済額を抑えることができる点もポイントです。

ただし、返済初期は支払額に占める利息の割合が多いため、元金分の減りがゆるやかです。そのため、元金均等返済と比べて総返済額が多くなります。

毎月返済する元金の額が一定の「元金均等返済」

「元金均等返済」は、毎月決まった元金に利息を加えた額を返済する方法です。元金を返済期間で割り、毎月の返済額に、残高に応じた利息が付加されます。

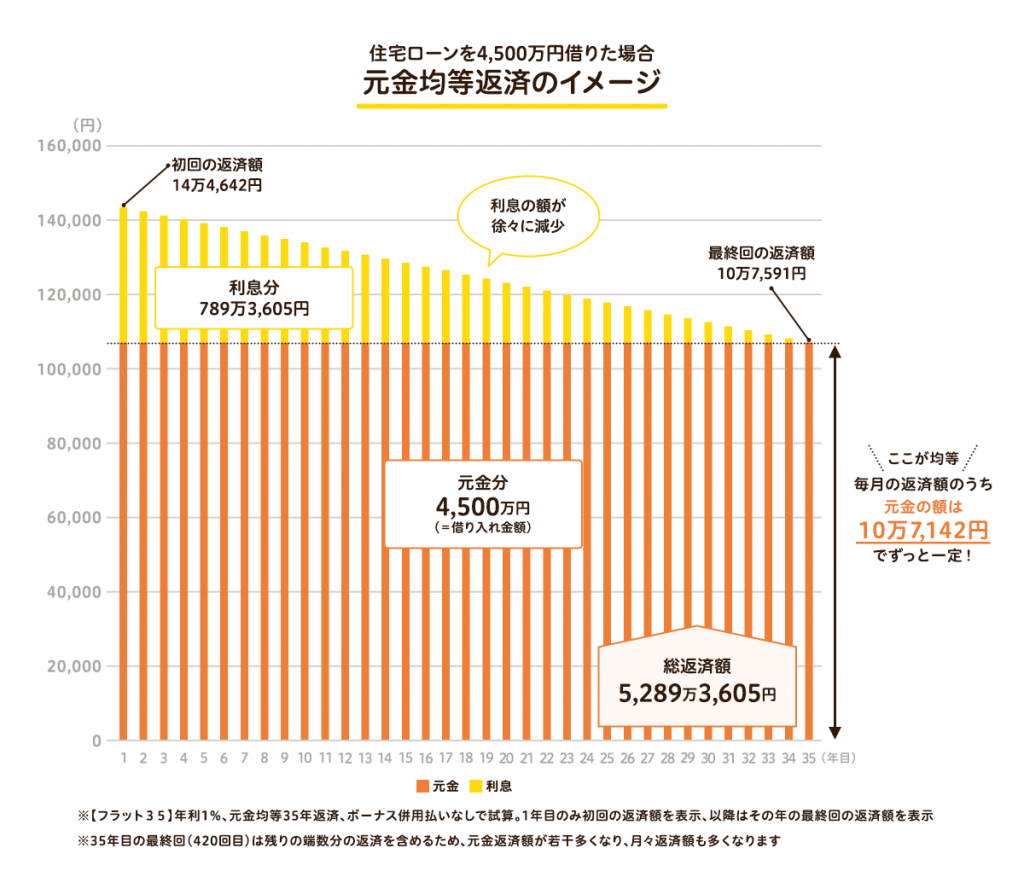

例えば、全期間固定金利型【フラット35】で金利1%のときに4,500万円を借り入れた場合、初回の返済額は14万4,642円(元金10万7,142円+利息3万7,500円)、10年目(120回目)の返済額は13万4,017円(元金10万7,142円+利息2万6,875円)、20年目(240回目)の返済額は12万3,302円(元金10万7,142円+利息1万6,160円)、35年目の最終回(420回目)の返済額は10万7,591円(元金10万7,502円+利息89円)となります。

返済当初は毎月の返済額が多いものの、返済が進むごとに利息分が減るため、徐々に支払いがラクになる特徴があります。また、総返済額が「元利均等返済」より少ないため、家計的に無理なく返済できるのであればお得です。

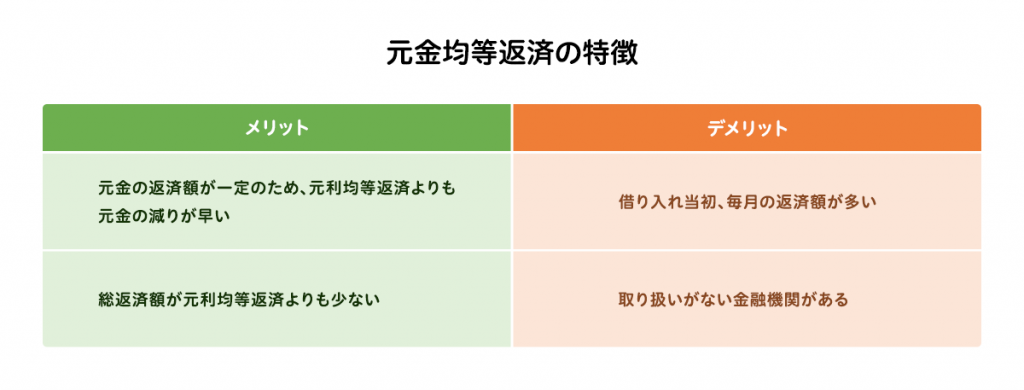

元金均等返済のメリット・デメリット

「元金均等返済」のメリットは、毎月同じ金額の元金を返済するため、毎月一定額の元金が減ること。元利均等返済と比べて元金の減りが早く、毎月の返済負担が徐々に軽くなります。そのため、元利均等返済よりも総返済額が少ないことも特徴です。

デメリットは、利息が住宅ローン残高に応じて徐々に減る仕組みのため、借り入れ当初、毎月の返済額が多いこと。住宅購入時の初期費用など出費がかさむタイミングでもあるため、支払いが苦しくなる可能性があります。また、元金均等返済の取り扱いがない金融機関があるため、注意が必要です。

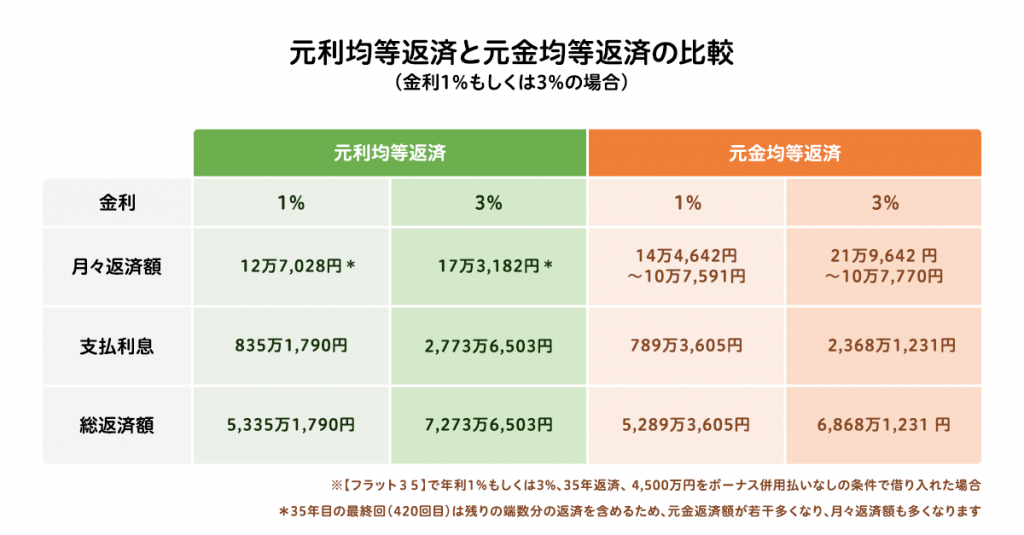

「元利均等返済」と「元金均等返済」の返済額を比較

あらためて、全期間固定金利型【フラット35】で金利1%のときに4,500万円を元利均等返済と元金均等返済、それぞれで借り入れた場合の「月々返済金額」「支払利息」「総返済額」を比較してみましょう。

元利均等返済は月々の返済額が常に一定で12万7,028円です。一方、元金均等返済の場合は、14万4,642円から始まって月を追うごとに金額が減り、35年目の最終回(420回目)は10万7,591円となります。

支払利息は元利均等返済が835万1,790円なのに対し、元金均等返済が789万3,605円。元金均等返済のほうが、支払利息が少ないため、支払利息も総返済額も、45万8,185円少なくなる計算です。

支払利息や総返済額は、金利が上がれば上がるほど差が出てきます。例えば、金利3%の場合、支払利息は元利均等返済が2,773万6,503円なのに対し、元金均等返済が2,368万1,231円。元金均等返済のほうが、支払利息も総返済額も405万円ほど少なくなります。元利均等返済と元金均等返済のどちらを選ぶのか、今後の金利動向を予測しながら選択することが大切です。

「元利均等返済」と「元金均等返済」、自分に合うのはどちら?

総合的に考えて、元利均等返済と元金均等返済のどちらを選ぶのが、自分にとってベストなのでしょうか。

「元利均等返済」に向いているケース

・ 毎月の住宅ローン返済額を一定にして、計画的に返済したい

・ 現在は収入が少ないけれども、将来は収入が増える見込みがある

・ 返済負担率(年収に対しローンの年間返済額が占める割合)が高め

元利均等返済は、毎月の住宅ローン返済額(元金+利息)が一定のため、返済計画を立てやすいという特徴があります。元金均等返済に比べ、初期の返済額が少ないことから「現在は収入が少ないけれども、将来は増える見込みがある」という人に向いています。

また、金融機関は現在の年収に占める年間返済額の割合の上限(返済負担率)をもとに、住宅ローンの借入可能額を算定します。できるだけ多くの借り入れを希望している場合、元利均等返済のほうが一般的に借入可能額は大きくなります。

「元金均等返済」に向いているケース

・ 借り入れ当初は家計に余裕があるものの、将来は収入が減る可能性が高い

・ 近い将来に買い替えを予定しているため、住宅ローン残高を少しでも減らしておきたい

・ 金利が高い、もしくはこれから金利が上昇する可能性が高いタイミング

元金均等返済は、返済初期の住宅ローン返済額が大きい特徴があります。また、借入時に必要な収入も高くなります。借り入れ時に家計の余裕がなければ、毎月の返済が厳しくなってしまうかもしれません。

ただし、元利均等返済と比べて元金の減りが早いため、短期間のうちにできるだけ返済し、収入減や住まいの買い替えといった事情に備えたい人、金利が上がる前に返済を進めておきたい人に向いています。

まとめ

多くの人が利用している「元利均等返済」に対し、「元金均等返済」は総返済額が少ないこと、将来的に返済額が少なくなることが魅力です。しかし、借り入れ当初の住宅ローン返済額が大きいため、住宅購入時の初期費用や子どもの教育費などの支出が多い中、無理なく返済できるのか考える必要があります。損得だけで判断せず、ライフプランや住宅ローン金利の動向もふまえて返済方法を選びましょう。