住宅ローンの借り入れをすると、すぐに始まるのが返済です。毎月の借入残高や返済額など返済の内容は、返済予定表に記載されています。住宅ローンの借り換えや家計見直しにも役立つ返済予定表の中身と活用法についてお伝えします。

返済予定表はいつ届く?

返済予定表は融資実行日、すなわち住宅ローンの資金が振り込まれ、自宅の引き渡しを受けた日から2~10日程度で、金融機関に届け出ている住所に届きます。届く時期は金融機関により異なりますので、住宅ローンの契約時に確認しておきましょう。

引っ越しの時期によっては金融機関への住所変更の届け出が間に合わず、新しい家に引っ越したのに、旧住所に届いてしまう可能性もあります。逆に引っ越したのに住所変更の手続きをしていないと、新しい家に返済予定表は届きません。いずれにしても、返済予定表が行き違いになってしまったら、速やかに金融機関に住所変更の届け出を出しましょう。また、返済予定表が届かなかったときは、金融機関に連絡して再発行の手続きを行いましょう。

アルヒ株式会社では、「マイページ」または「書類発行フォーム」から手数料無料で再発行の手続きができます。

ネット銀行の場合は、申し出がない限り、返済予定表を発行しない銀行もあります。返済予定表に代わって銀行サイトで返済の明細を確認します。希望する人は別途銀行サイトから返済予定表の発行を依頼します。

返済予定表に書いてあること

返済予定表に書いてある内容は金融機関により詳細は異なりますが主に以下の内容です。

(1)住宅ローンの契約日

(2)融資実行日

(3)初回・最終返済日、ボーナス分払込月、返済回数

(4)融資額

(5)金利

(6)毎月返済額・ボーナス月返済額

(7)元利均等払いか元金均等払いか

(8)元金と利息の内訳

(9)借入金残高

など

返済予定表は選んだ金利タイプにより、毎月の返済額や残高が載っている期間が異なります。

全期間固定金利を選択した場合、最終返済日までの返済予定額が記載された返済予定表が届きます。たとえば、全期間固定金利のアルヒの【フラット35】であれば、最終返済日までの返済額が確定していますので、融資実行日から1週間ほどで届く返済予定表が1回のみ送られてきます。35年返済であれば35年分の返済額や元金、利息の内訳等がすべて記載されています。なくさないように保管しましょう。

また、変動金利型や当初固定金利型を選択した場合は、金利が確定している期間の返済予定表が届きます。変動金利型であれば、金利が見直される半年に1度、返済予定表が届きます。当初10年固定金利型であれば10年間の返済予定表が届き、10年後金利変更手続き完了後に11年目以降の返済予定表が届きます。金利が変わると返済額も変わりますので、金利が確定している期間分の返済予定表が送られてくると覚えておきましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

繰上返済をしても返済予定表が届く

金利が変わったとき以外に、繰上返済をしたときも新たな返済予定表が届きます。

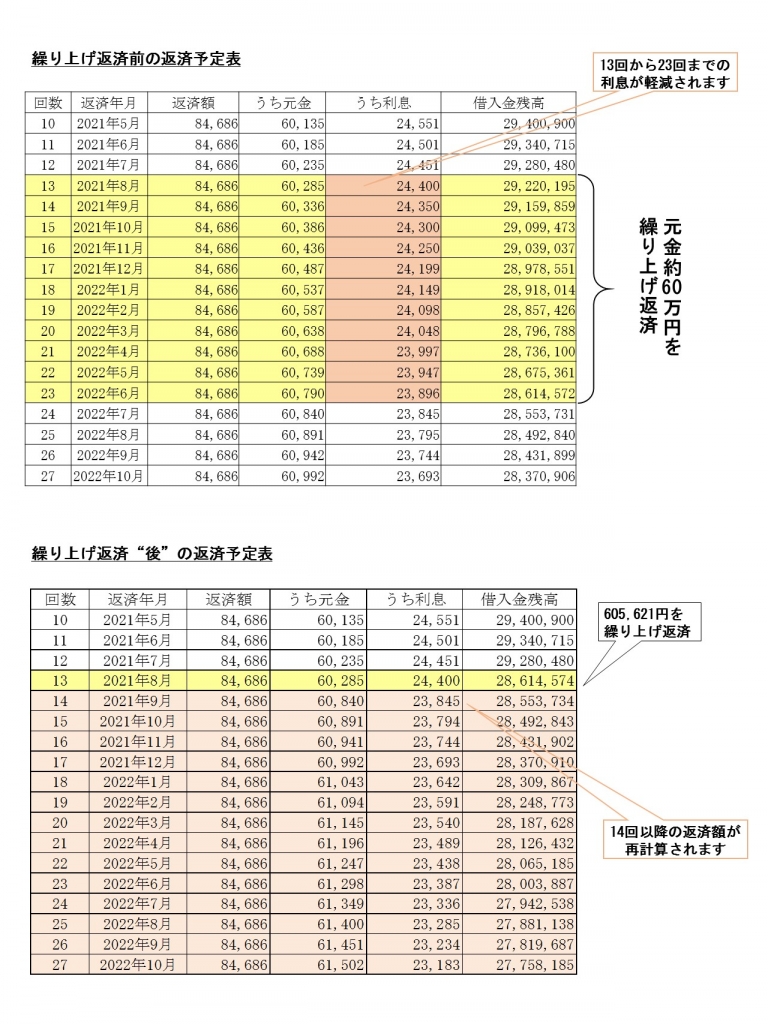

たとえば下の返済予定表の例で、返済回数13回目に60万円の期間短縮型一部繰上返済を行ったとします。繰上返済前の13回目の残高は29,220,195円で繰上返済後の残高は28,620,195円です。返済予定表では23回目まで約10回分の元金を1回で返済したことになります。返済回数は420回から410回と10回分減り、その間の利息24万円程度が軽減します。繰上返済後は、毎月返済額は変わらなくても、ローン残高が減って期間が短縮されたため、元金と利息の内訳が変わりますので、再計算された返済予定表が届きます。(※詳しくは下の図表をご確認ください)

繰上返済時にインターネットで利息の軽減効果をシミュレーションすることはもちろん大切です。しかし、返済予定表を見ることは、いつ、いくら返済したらどのくらい期間が短縮されるのか、予想することにも役立ちます。 繰上返済時にインターネットで利息の軽減効果をシミュレーションすることはもちろん大切です。しかし、返済予定表を見ることは、いつ、いくら返済したらどのくらい期間が短縮されるのか、予想することにも役立ちます。

繰上返済時にインターネットで利息の軽減効果をシミュレーションすることはもちろん大切です。しかし、返済予定表を見ることは、いつ、いくら返済したらどのくらい期間が短縮されるのか、予想することにも役立ちます。

住宅ローンの借り換えにも返済予定表は必要

繰上返済以外にも、住宅ローンを他の金融機関に借り換えする場合に返済予定表を手元に準備することが必須です。なぜなら、借り換え前と借り換え後の利息軽減効果をシミュレーションするには、返済予定表に書いてある残高や返済期間などの正確な情報が必要になるからです。

借り換えのシミュレーションを入力するときの項目は以下の通りです。

(1)残りの返済期間

(2)金利タイプ

(3)借入金利

(4)ローン残高

(5)ボーナス返済分

現在の住宅ローンの情報と借り換え後の金融機関の借入条件の内容を正確に入力することで、借り換えによる利息の軽減効果がいくらあるかが分かります。軽減効果を確認したら借換先の金融機関の保証料や手数料、登記費用等の諸費用も試算し、諸費用より利息の軽減効果が大きくなれば借り換えのメリットがある、ということになります。

シミュレーションだけでなく、実際に借り換えの手続きを行うときには、返済予定表の提出が必須となっている金融機関もあります。住宅ローンを見直すにも、手続きを行うにも必要な書類ですので、ハガキや封書が届いたら必ず中身を開け、金利や返済額、元金と利息の額を確認しましょう。そして、金利が上昇し、返済額が上がっていれば、返済予定表を見ながら一部繰上返済や、場合によっては借り換えを検討してみましょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

返済予定表は「家計の見直し」にも役立つ

住宅ローンは30年、35年と長期間家計の中で大きな割合を占める固定費です。返済予定表を見て、住宅ローンの見直しをすれば大きく固定費を削減できる可能性もあります。住宅ローンの見直しで返済額が毎月5,000円削減できれば年間で6万円、25年で150万円の家計費を削減できます。

しかし、残念ながらハガキや封書が来ていても興味がなく、「返済予定表を見たことがない」、見たことはあっても「中身を開けてみたことがない」という人も多いのです。低金利に慣れてよもや金利が上がることなどあるまい、と思っている人もいます。

しかし、35年間のうちには人生山あり谷ありです。谷になったときに金利が上がって家計が破綻ということに万が一にもならないために、届いた返済予定表の中身は必ず確認しましょう。そして、他の金融機関のWebサイトや広告で見る住宅ローンの金利より、自分が借りている金利が高ければ、金利条件の変更を金融機関に交渉したり、借り換えを考えるきっかけにしましょう。

家計の見直しも住宅ローンの見直しもスタートは現状確認です。現状確認のためのツールとして返済予定表をしっかり役立てましょう。

(最終更新日:2023.12.15)