賃貸住宅に住み続けるのか、住宅を購入したほうがよいのか。正解はありませんが、自身にとってどちらがベストな選択なのか、なかなか決断できずにいる人が多いのではないでしょうか。そこで、分譲マンションを購入して住む場合と、賃貸マンションに住み続ける場合を比較し、住居費総額の違いや賃貸・購入のメリット・デメリットを考えてみました。

マンション購入と賃貸住宅、それぞれの住居費総額は?

ここだけ押さえる!

・長く住み続けるほど、家賃を支払う必要がない購入派が有利に

・住宅ローンを払い終えた分譲マンションは資産として残る

・ライフプランをイメージしながら生涯費用を計算すべし

賃貸マンションに住み続ける場合と、分譲マンションを購入する場合を費用面で比較すると、それぞれの生涯費用はどのくらい変わってくるのでしょうか。さっそく見ていきましょう。

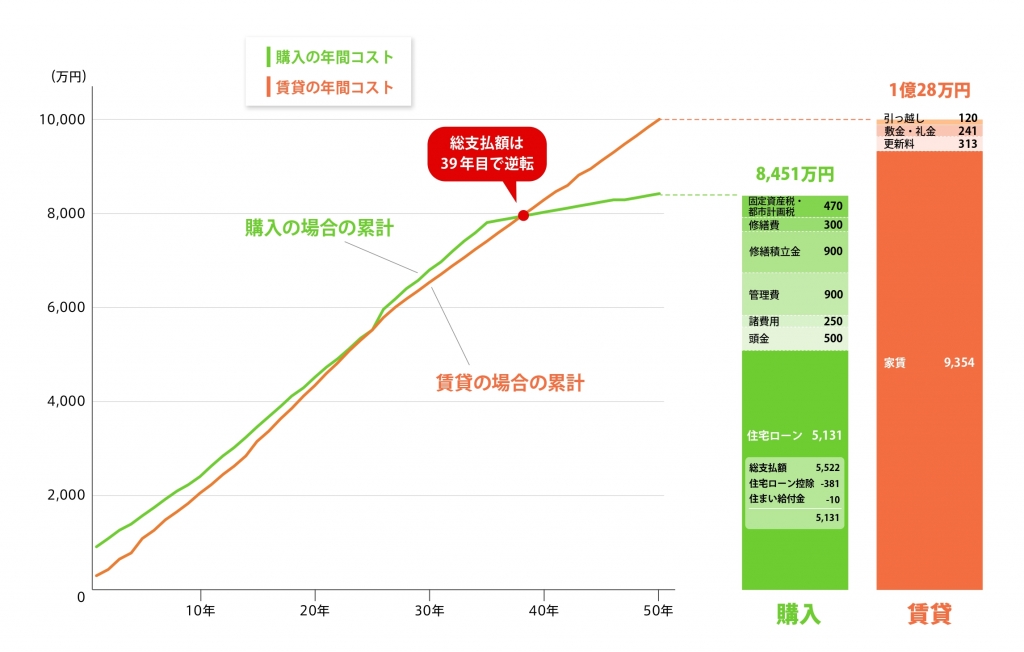

上の図は、賃貸マンションで暮らし続けた場合と、新築分譲マンションを購入した場合の生涯コストを比較したグラフです(居住期間50年間で計算)。総支払額を比較すると、39年目までは賃貸・購入ともに差がほとんどありません。しかし、長く住み続けるごとに、家賃を支払う必要がない購入派が有利となることが分かります。

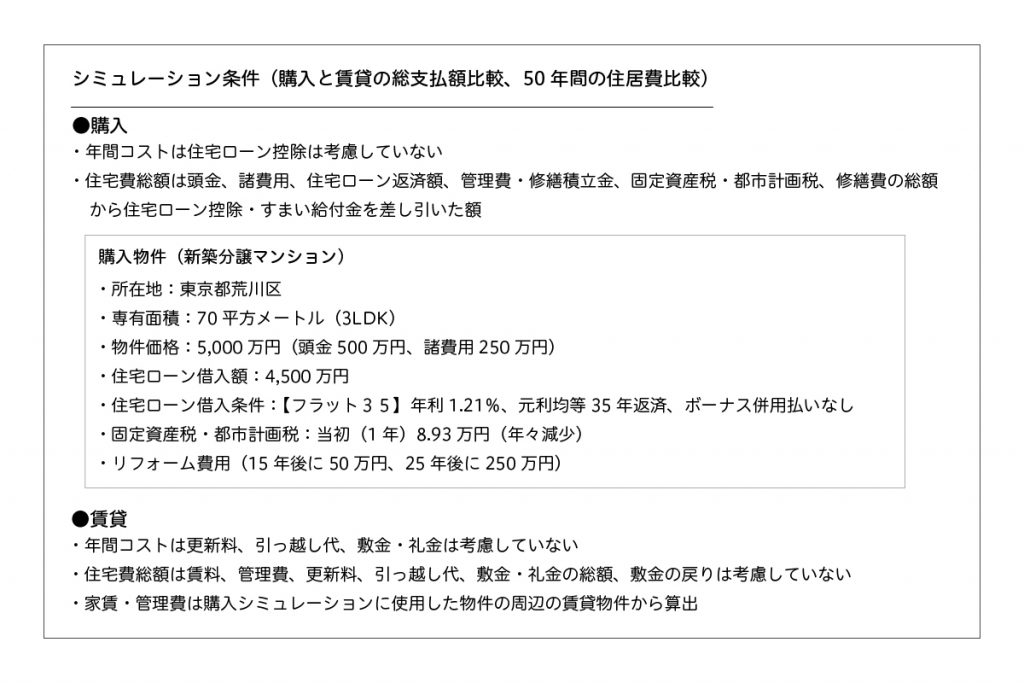

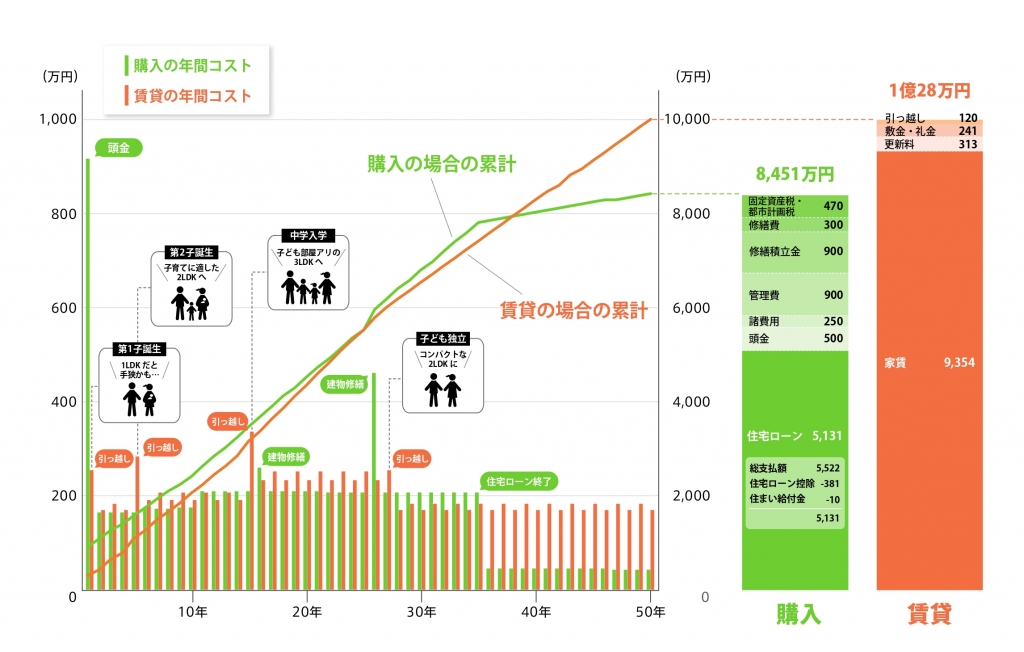

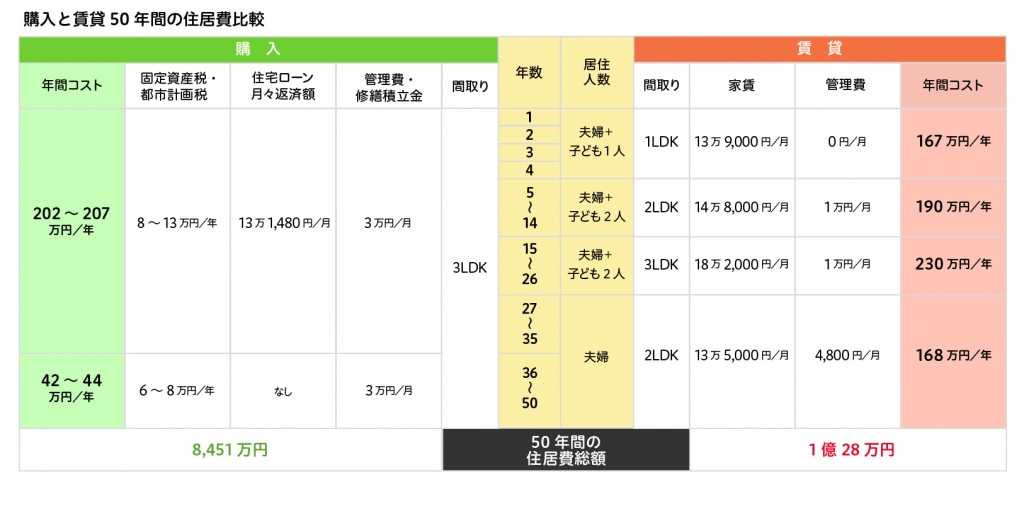

同じグラフの内訳を、もう少し詳しく見ていきましょう。賃貸は、子どもの誕生や独立に合わせて1LDK→2LDK→3LDK→2LDKと賃貸マンションに住み替えたケースを想定。購入は、物件価格が5,000万円の新築分譲マンション(70平方メートルの3LDK)を30歳のときに購入。自己資金を750万円(頭金500万円+物件価格の5%の諸費用250万円)用意し、4,500万円の住宅ローンを組んだ場合を想定しています。

50年後の累計コストは賃貸が1億28万円、購入が8,451万円で、賃貸のケースが1,577万円も余分にかかる計算です。住宅ローンを完済してしまえば住宅にかかるコストを大幅に減らせますし、住宅ローンを払い終えた分譲マンションは資産として残りますので、売却して住み替えることもできます。売却して利益が出るかどうかまでは購入時にわかりませんが、それでも「このまま家賃を支払い続けるより、購入したほうがいい」と考える人も多いようです。

購入と賃貸の50年間の住居費比較は、上記の通りです。

ここでは、賃貸マンションで暮らし続ける場合、4回の引っ越しを想定しています。子どもの成長で広いマンションに引っ越し、子どもの独立後はややコンパクトなマンションを借りる前提ですが、状況に応じてこまめに住み替えをすれば、上記にプラスしてそのたびに引っ越し費用などがかかります。自身や家族の今後を予測しながら、より具体的な生涯費用を計算してみるとよいでしょう。

マンションを購入する場合にかかる費用は?

ここだけ押さえる!

・マンション購入時は頭金と諸費用など“一定のお金”が必要

・住宅ローン以外に、管理費・修繕積立金・駐車場代は毎月支払う

・固定資産税と都市計画税など、毎年支払う税金がある

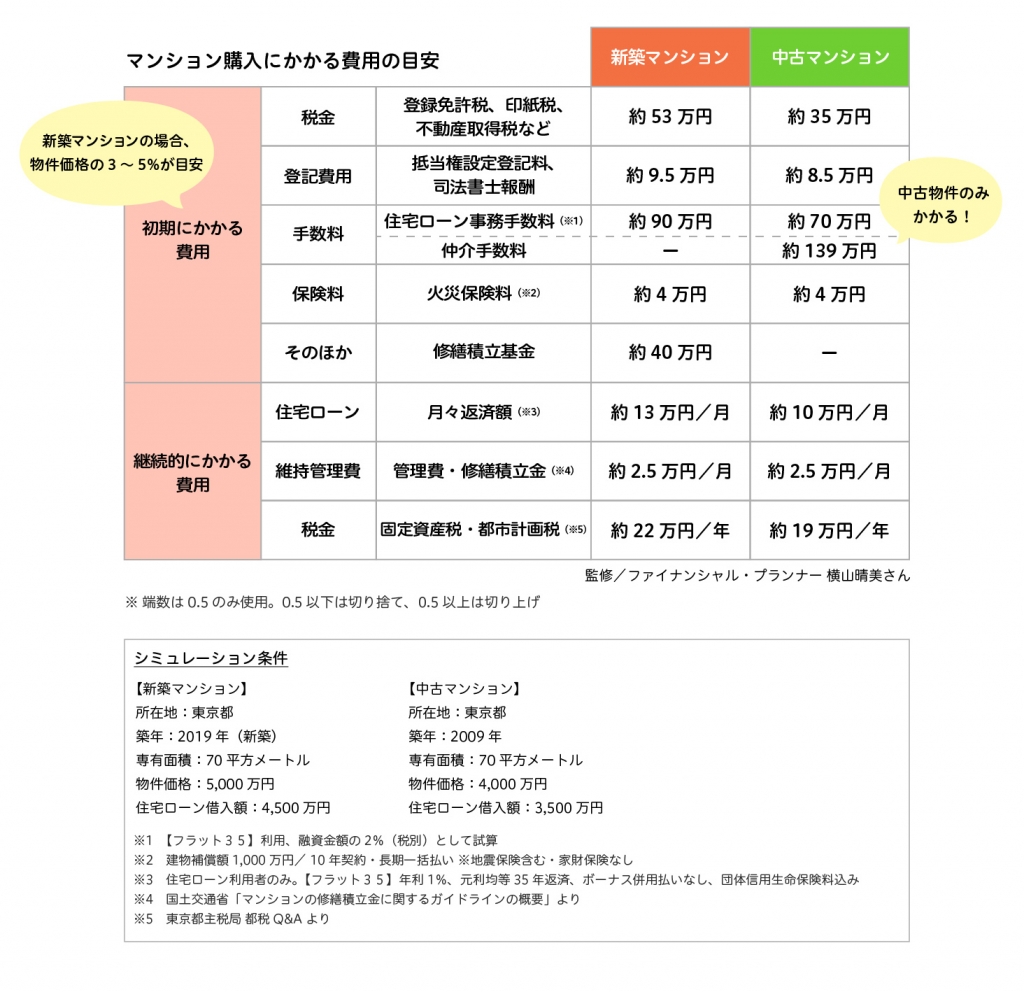

マイホームを購入する場合、物件費用に加え、さまざまな初期費用や継続的に支払う費用が発生します。

初期費用として購入時に支払う必要があるのは、登録免許税や印紙税、不動産取得税といった税金や登記費用、修繕積立基金などの「登録に関する費用」。さらに、火災保険料や地震保険料、住宅ローンの事務手数料や保証料といった「住宅ローンに関する費用」もかかります。

最近では、修繕積立金だけでは大規模修繕の際にかかる費用がまかなえないことがあるため、毎月支払う修繕積立金とは別に、マンションの引き渡し時に「修繕積立基金」としてまとまった金額を支払うケースも増えています。

これらの諸費用の目安は新築の場合、物件購入価格の3~5%が目安です。中古物件の場合はここに仲介手数料が加わるため、物件購入価格の6~10%程度の諸費用を見積もっておく必要があります。

このほか、毎月の住宅ローン返済とともに管理費や修繕積立金、毎年の固定資産税の支払いも必要です。火災保険や地震保険の加入は義務ではありませんが、住宅ローンを借りる場合、ほとんどの金融機関が火災保険の加入を必須条件としています。 万が一の際のリスクも大きいため、加入しておきましょう。

マンション購入VS賃貸、それぞれのメリット・デメリットとは?

ここだけ押さえる!

・ 賃貸住宅はライフステージの変化に合わせて住み替えやすい

・ 購入した住宅は好みや用途に応じてリフォームやDIYができる

・ 購入すれば自分の資産になるため、住む場所に困らない

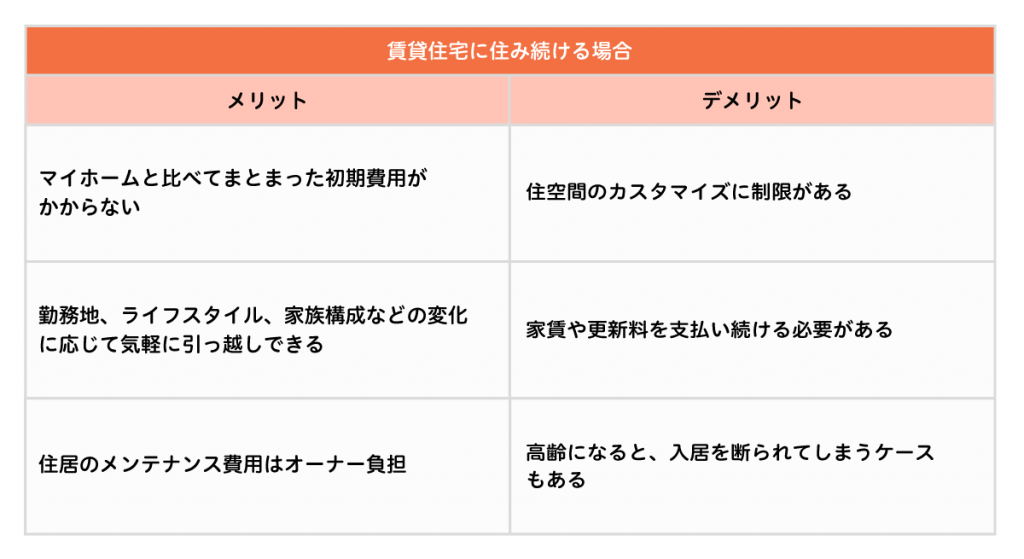

賃貸住宅で暮らす最大のメリットは、そのときの事情に応じて気軽に住み替えができること。結婚や出産、転勤、転職、親の介護といったライフステージの変化に合わせて、最適な間取りや設備の住まいに転居しやすいでしょう。「常に新しい設備を利用したい」「ご近所とうまくやっていけるかどうか心配」といった場合も、賃貸住宅で暮らしていたほうが身軽といえそうです。

一方、一生家賃を払い続けなければならないため、年金生活となる老後になって、経済的な負担を感じるかもしれません。住み替えたくても、高齢者という理由で入居を断られてしまうケースもあります。賃貸生活を続ける予定の人こそ、老後資金の算段をつけておくことが重要です。

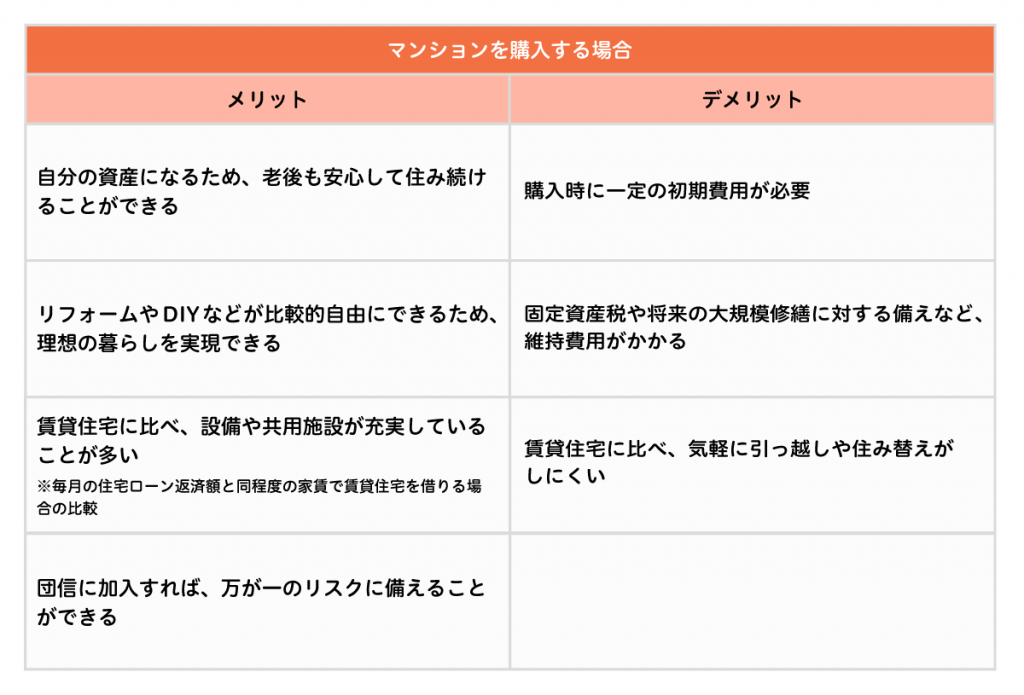

一方、マンションを購入する最大のメリットは、住まいを「所有」することができること。自分の城を持つことが日々のモチベーションの向上につながりますし、賃貸物件とは異なり、入居後、不具合を感じてきたらリフォームやリノベーションをすることができます。ただし、間取り変更など大がかりなリフォーム・リノベーションは物件によってできないものもありますので、注意が必要です。

デメリットは、購入時に頭金や諸費用などの初期費用が必要になること。住宅ローンの借り入れにあたり、事務手数料や金利に応じた利息分の支払いなども生じます。毎年の固定資産税や将来のメンテナンス・リフォーム費用なども、賃貸住宅の場合は必要がない費用です。

また、購入には住宅ローンを利用する人がほとんどかと思いますが、住宅ローンを組む場合は「団体信用生命保険(以下団信)」の契約も行うケースが一般的です。団信に加入していれば、住宅ローンの返済中、契約者に万が一のことがあっても、残りのローンを返済する必要がなくなります。金利を上乗せし、「ガン保障」「〇大疾病保障」「全疾病就業不能保障」といった特約を利用すれば、さらに安心。残された家族にとって、住む場所に困らないことは大きなメリットでしょう。

まとめ

賃貸住宅に住み続けるのか、マイホームを購入するのか。ベストな選択は、ライフプランや家族構成によって変わります。何歳まで生きるのか、大きな病気をするのかといった予測できない事態も関係するため、損得だけで判断することはできません。何よりも「持ち家がある」という安心感やマイホームを所有する喜びはプライスレス。この機会に、自身がどんな生活を送りたいのか考えてみてはいかがでしょうか。

(最終更新日:2021.03.31)