2020年4月1日の申し込み分から、全期間固定金利の住宅ローン【フラット35】の制度が一部見直されます。

一番大きな改正点は、審査をするときの「総返済負担率」の対象となる借入金の対象が見直されることです。住宅ローン返済中の自宅を人に貸して新たな自宅を購入する人や、自宅を売却して購入を考えている人は注意しましょう。

総返済負担率とは

総返済負担率とは年収に対する年間の返済額の割合です。【フラット35】の総返済負担率は、年収400万円未満の人は30%、年収400万円以上の人は35%が上限となっています。

例えば年収300万円の人なら年間の返済額は90万円、年収400万円の人なら140万円が上限となります。ここでいう年収とは、額面の年収です。

総返済負担率 = 年間返済額 ÷ 年収 × 100(%)

総返済負担率には、これから利用する【フラット35】だけでなく、ほかに借り入れがあれば、すべての借入金の返済額が加えられます。

例えばすでに自動車ローンを毎月3万円ずつ返済していれば、年間の返済額36万円も「年間返済額」に含まれます。総返済負担率を計算する時の「ほかの借入金」には、教育ローン、カードローン、クレジットカードによるキャッシング、分割払いやリボ払いによる商品の購入などが含まれます。

賃貸中または賃貸予定の自宅の住宅ローンについて

【フラット35】の「年間返済額」の対象となる借入金の対象が4月1日から広がっています。変更点の1つ目は住宅ローン返済中の自宅を賃貸にして、新たに【フラット35】を利用して住宅を購入する場合です。

すでに自宅を賃貸中の人が、2軒目の住宅を購入する場合も対象です。今まではすでに借りている1軒目の住宅ローンの返済は、新たに購入する住宅の審査では「年間返済額」に含まれませんでした。

例えば、賃貸予定の自宅の住宅ローンの返済額が年間120万円、新たに購入する自宅の返済額が年間144万円の場合、新たに購入する自宅の住宅ローンの返済額144万円だけが総返済負担率を計算する時の「年間返済額」の対象となっていました。

しかし、4月1日以降申し込み分については、120万円と144万円を合わせた264万円が「年間返済額」の対象となります。総返済負担率35%以内とすると、約750万円以上の年収が必要になります。

●【フラット35】「年間返済額」の対象

条件:賃貸予定の自宅の住宅ローンの返済額が年間120万円、新たに購入する自宅の返済額が年間144万円の場合

2020年3月31日以前:144万円

2020年4月1日以降:120万円と144万円を合わせた264万円

1軒目の住宅ローンはアパートローンに変更

住宅ローンはもともと自分が住むことを目的に住宅を購入するためのローンです。資金の使い道を「住まい」に限定することで、金利が低く、比較的借りやすいローンとなっています。自宅として住宅ローンを利用して購入した住宅も、転勤や住み替えを理由に賃貸とした場合、「住む」という目的からはずれてしまいます。本来であれば、賃料で返済ができても、そのまま住宅ローンを借り続けることはできません。

【フラット35】も、今回の改正で2本の住宅ローンを同時に借り続けることはできなくなりました。賃貸中、または賃貸予定の自宅の住宅ローンを、アパートローンなど事業用のローンに借り換えて、新たに住宅ローンを利用することになります。以前の自宅は賃貸物件に変わったので、ローンも住宅ローンからアパートローンに変わる、と考えましょう。

アパートローンは、住宅ローンと比べるとやや金利が高めで、家賃収入など収益性も審査の対象となるため、審査の基準も異なります。新たに購入する住宅の住宅ローンとあわせて、既存の住宅ローンをアパートローンに変更するための相談や手続きも行いましょう。

売却予定の自宅のローンが残ってしまったら

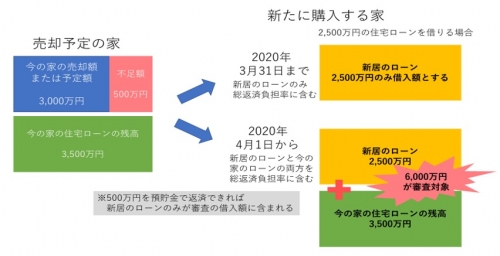

2つ目の変更点は、現在住宅ローン返済中の自宅を売却して、新たな住宅を購入する場合の、住宅ローンの取り扱いについてです。3月31日申し込み分までは、今住んでいる自宅を売却予定であれば、新たな自宅を購入する際の【フラット35】の審査に、売却予定の住宅の住宅ローン返済額は含みませんでした。

しかし、4月1日申し込み分から、自宅を売却しても住宅ローンが残る場合は、新たな住宅ローンを借りるときの借入額に加算されます。

例えば、3,000万円で売却予定の自宅の住宅ローンの残高が3,500万円だった場合、売却しても500万円の住宅ローンが残ってしまいます。新たな住宅を購入するための住宅ローンを2,500万円借りると、売却予定の自宅のローン残高の3,500万円も審査対象の借入額となります。合計6,000万円のローンを借りたとして総返済負担率が計算されるため、希望のローン額を借りるのは難しくなります。

ただし、500万円の不足分を手持ちの預貯金から支払えば、売却予定の住宅の3,500万円の住宅ローンは、新たに購入する住宅のローンの審査には含みません。また、売却予定額が3,000万円で、住宅ローンの残高が3,000万円以下なら、売却後に住宅ローンは残らないため、新たな住宅ローンの審査は、これから借りる2,500万円のみで審査されます。

その他改正点

これ以外の今回の改正点に、セカンドハウス購入と住宅ローンの借り換えを行う場合の返済期間の見直しがあります。

セカンドハウス購入については、すでに【フラット35】で自宅を購入し返済中である場合、セカンドハウス購入のための【フラット35】を二重に借り入れることができなくなりました。

また、変更点ではありませんが、【フラット35】で購入したセカンドハウスを、ほかの人に賃貸することはできません。もし、賃貸していることがわかったら、一括返済をしなくてはならない可能性も出てきます。安易な賃貸はやめましょう。

最後の変更点は借換融資の借入期間の見直しです。他の金融機関の住宅ローンから【フラット35】に借り換えする場合、3月31日申し込み分までは返済期間が15年以上(60歳以上の場合は10年以上)必要でした。4月1日以降は15年未満(60歳以上は10年未満)でも借り換えが可能です。

まとめ

今回の住宅の住み替えにかかわる【フラット35】の制度変更のポイントは以下2点です。

【1】1軒目の住宅購入で利用した住宅ローンを残したまま賃貸にして、2軒目の住宅購入する場合、1軒目の住宅ローンは利用できなくなる。住宅ローンはアパートローンに借り換える

【2】自宅を売却してもローンが残る場合、新たに購入する住宅の審査時に、売却予定の自宅のローン返済額も「総返済負担率」の計算の対象とする

“賃貸に出した自宅”は自宅ではないため住宅ローンは使えない、売却しても住宅ローンが残る場合は手持ち資金で返済しないと新たなローンが借りにくい、ということになります。

転勤族で地方に自宅を持っているが、東京で家を買いたい、または東京に家を持っているが転勤先で自宅を買いたい、といったご相談では、今の自宅を賃貸にするか売却するかという悩みはつきものです。また、売却しても住宅ローンが残る場合、手持ち資金で完済できなければ、新しい家の住宅ローンにその金額を上乗せしなくてはなりません。今回の改正を踏まえて無理のない住み替えの資金計画を立てましょう。

(参考)【フラット35】2020年4月の主な制度変更事項のお知らせ

【PR】増える「住み替え」ニーズに対応する、安心のサポートサービスが登場

ライフステージやライフスタイルの変化などで住み替えを選択する人が増えている中、住み替えを総合的にサポートするサービス「ARUHI住み替えコンシェルジュ」が登場しました。

不動産業界に精通したエキスパートが相談に対応。住み替えのパートナーとして寄り添い、住宅ローンの組み直しや物件売却・購入について、アドバイスから実行までトータルでサポートしてくれます。検討の段階から相談できるので、「まずは色々な話を聞いてみたい」、「迷っているから不動産会社には相談に行きづらい」、という人も、住み替えの不安や悩みを気軽に話すことができます。

【詳しくはこちら】ARUHI住み替えコンシェルジュ3つの特徴、セミナー講座情報

(最終更新日:2022.02.16)