住宅購入時は保険を削減するチャンスです。住宅ローンの契約者が死亡したら保険で完済できる団体信用生命保険に加入するからです。本来住宅ローンの借入額が決まってから見直すべき保険ですが、なぜか、購入の相談時にはすでにたくさんの保険に加入してしまい、家にかけられる予算が変わってしまう人もいます。

今回は、まちがった保険に入って、家や家族のために使えるお金が減ってしまった! ということがないように、購入時に入っておくべき保険と入ってはいけない保険について考えてみましょう。

購入時に「入ってはいけない」保険

住宅購入の資金計画は、本来はマンションの販売センターや住宅展示場、不動産屋さんに行く前に計画することがベストです。しかし、多くの人は家を買いたいと思うと、まずは家を見に行ってしまいます。

そこでファイナンシャル・プランナーに資金計画を相談し、教育費や老後資金が心配となると、なぜか家を買う前に、終身保険や個人年金保険といった貯蓄型の保険に加入してしまう人が多く見受けられます。落ち着いて考えれば教育費や老後資金も安心な住宅購入の予算を立てるべきところ、家を買う前に保険に加入し、大切なお金を長期間使えないお金にしてしまっては本末転倒です。

現在は超低金利のため日本円で保険料を支払い、日本円で解約返戻金や保険金を受け取る円建ての保険ではお金が増えません。そのため、米ドルや豪ドルなど日本より金利が高い国の通貨で運用する、終身保険や養老保険に加入する人が増えています。多くの場合、教育費や老後資金が必要な時期に、解約返戻金が支払保険料を超えるように加入します。外貨建ての保険には、円建ての預貯金や保険よりお金が増え、最低利率や元本確保を約束した商品もありますが、これはあくまで外貨で持ち続けた場合の話です。

外貨建ての商品は、保険料を支払うときや解約返戻金、保険金を受け取る時に、円高円安といった為替の影響を受けます。

たとえば毎月の保険料が100米ドルの場合、1米ドル100円なら保険料は10,000円ですが、1米ドル120円の円安になったら12,000円です。逆に1万ドルの保険金や解約返戻金を受け取るときは、1米ドル100円なら100万円を受け取れますが、1米ドル80円の円高になると80万円に目減りします。

円高で支払って円安で解約できればよいのですが、「円高だけど解約しないと入学金が払えない」となったら、損をしても解約しなくてはなりません。

また、外貨であれ日本円であれ、貯蓄性の保険商品は、一定期間を過ぎる前に解約すると時期によっては大きく元本割れします。ローンを借りて5年後、10年後に、保険料を年間数十万円も払い続けた結果、家計相談で解約を検討する人も少なくありません。

住宅ローンを返済しながら支払える保険料は、新居で生活してからしかわかりません。購入後生活が落ち着いてから、使い道の自由度が高い積立型の運用商品を複数検討した上で、自分に合った運用方法を選んでも遅くはありません。

購入時に「入っておくべき」保険

逆に、保険に加入するのは得策ではないと、本当は必要なのに根拠なく保険に加入していない人もたくさんいます。しかし、住宅購入時に小さいお子さんがいたり、配偶者が専業主婦(夫)やパート、アルバイトであれば、少ない保険料で大きな保障を準備できる掛け捨ての死亡保険は必須です。また、共働きであっても収入が同じくらいで夫(妻)のみが住宅ローンを組んだ場合、配偶者が亡くなったら、半分の収入で住宅ローンを払い続け子どもの教育費も捻出しなくてはなりません。

遺族年金や会社の制度、夫婦の収入や住宅ローンの組み方により必要な保障額はそれぞれですが、共働きだから死亡保障はいらない、ということではなく、自分の家計は万が一のときどう変わるかを計算してみることが大切なのです。

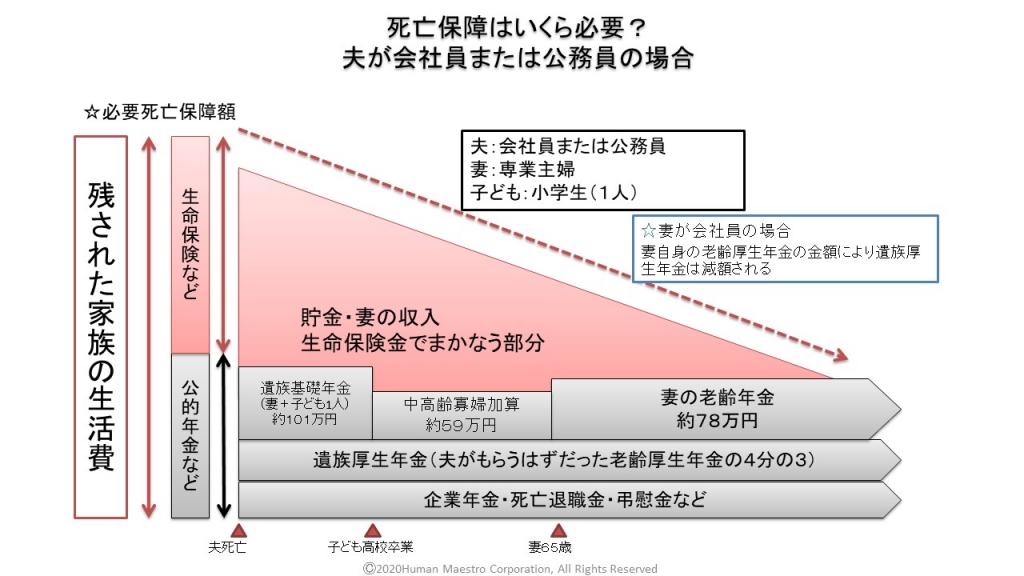

下図に会社員や公務員の夫が死亡した場合の必要保障額のイメージを表してみました。

会社員や公務員として仕事をしている妻が死亡した場合、自営業者が死亡した場合の遺族年金は上の図とは異なります。また、夫(妻)死亡後にどのような生活を送りたいかによっても保障額は異なります。もし、計算がむずかしければ、相談料を支払って中立の立場のファイナンシャル・プランナーに相談すると安心です。家も高額な買い物ですが、保険料も毎月1万円を30年間支払えば360万円です。相談にお金を払っても慎重に検討しましょう。

また、ほかに住宅ローン借り入れ世帯が加入必須な保険は、火災保険、地震保険、自動車保険、個人賠償責任保険があります。個人賠償責任保険は偶発的な事故により物や人を傷つけ法的な損害賠償責任が発生したときのための保険です。最近では自転車事故による損害賠償額が数千万円と高額になるケースも発生し、東京都でも2020年4月1日から自転車保険への加入が義務化されました。しかし、個人賠償責任保険に加入していれば自転車保険に加入しなくても、自転車事故に限らず、家族全員の損害賠償責任に備えることができます。

また、医療保険や病気やケガで働けなくなったときに保険金を受け取れる就業不能保険(保険会社により呼称は異なります)も、住宅購入時に加入を検討する人がいます。こちらは高額療養費の制度や傷病手当金といった公的な保険、会社の休業規定などを調べた上で足りなければ加入を検討してみましょう。

まちがった保険に入らないために

住宅を購入するときは、これからのローン返済を思うと万が一のときのこと、病気になったときのこと、子どもの教育費や老後資金のことなど、様々なことが心配になります。こうした心配事をすべて保険で解決しようとすると、人生の中で保険料の負担が多大なことになってしまいます。

保険は安心のために入るものですが、支払った保険料をお金として使える場面は限られています。死亡保険は文字通り死んだとき、一般的な医療保険では病気になったときではなく病気やケガで入院や手術をしたとき、または特定の病気になったときしか保険金は支払われません。

人生の心配事は保険だけではなく、働く、節約をする、コツコツ積み立ててお金を増やすという3つを組み合わせて備えましょう。それでも貯蓄でまかなえない万が一が起こってしまったときのために保険で助けてもらうのです。

住宅購入という人生の一大事には保険の見直し以外にも、やらなければいけないことがたくさんあります。家を見に行ったついでに保険に加入するのではなく、住宅購入後のライフプランをよく家族で相談し、住宅ローンの返済額が確定してから、保険の加入や見直しを考えましょう。そして、解約や見直しがむずかしい貯蓄型の保険への加入は、10年、20年と保険料を払い続けられるのか、特に住宅購入前後は慎重に考えてくださいね。

(最終更新日:2021.03.29)