住宅ローンを組んでマイホームを取得すると、一定の要件を満たせば「住宅ローン減税」を受けられます。住宅ローン減税とは、10年間にわたり、年末の住宅ローン残高に応じて所得税の控除が受けられる制度です。ここでは制度の概要と住宅ローン減税を受けるための要件について説明するとともに、実際にいくら控除されるのか、具体例を使って住宅ローン減税の計算方法をわかりやすく解説します。

住宅ローン減税とは?

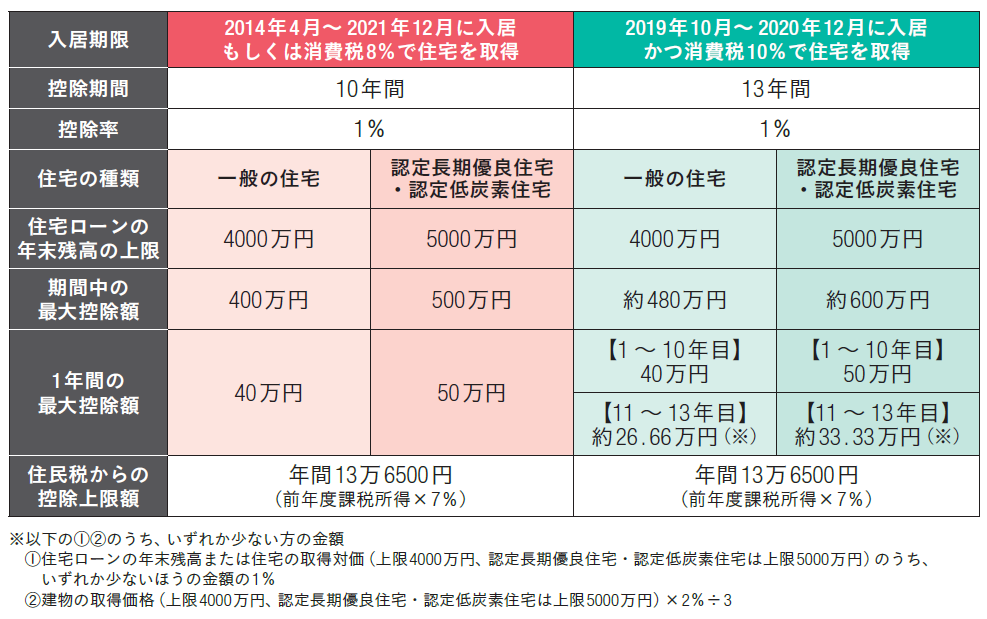

住宅ローン減税とは、住宅ローンを組んでマイホームを取得した場合に減税措置が受けられる制度です。減税措置を受けるには一定の要件を満たす必要がありますが、原則として10年間にわたって住宅ローンの年末残高また住宅の取得対価のうち、いずれか少ないほうの金額の1%が、納めた所得税の額から控除されます。

控除の対象となる住宅ローン年末残高の上限は、一般の住宅の場合は4,000万円まで。年間の最大控除額は40万円、10年間の最大控除額は400万円となります。

また、「認定長期優良住宅」「認定低炭素住宅」を取得した場合、上限は5,000万円に拡大されます。したがって、1年間の最大控除額は50万円、10年間の最大控除額は500万円です。

なお、所得税から控除しきれない場合には、住民税からも一部控除されます。たとえば、その年の住宅ローン控除の額が40万円で、納めた所得税の額が37万円だとしたら、控除しきれない3万円は住民税から控除されることになります。

<住宅ローン減税の概要>

消費税率引き上げで住宅ローン減税が3年間延長された

2019年10月から消費税率が10%に引き上げられましたが、それに伴い、住宅ローン減税に緩和措置が講じられています。具体的には、消費税率10%が適用される住宅を取得して、2019年10月1日から2020年12月31年までの間に入居した場合は、控除期間が3年間延長され、13年間となります(※)。

1〜10年目までは、これまでとかわらず、住宅ローンの年末残高の1%が所得税の額から控除されます。11〜13年目は、(1)住宅ローンの年末残高の1%にあたる金額、(2)建物の消費税抜きの取得価格(上限4,000万円)の2%を三等分した金額、のうちいずれか少ないほうの金額が3年間にわたり控除されることになります。

※2021年4月追記:入居期限が2022年12月まで延長されました

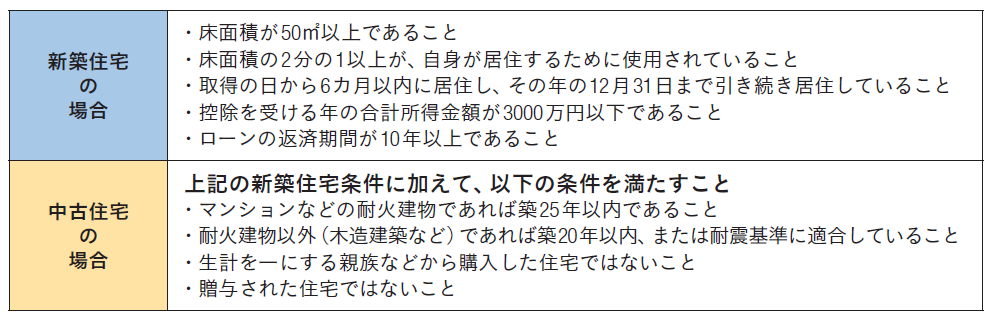

住宅ローン減税の対象となるのは?

住宅ローン減税を受けるには、一定の要件を満たす必要があります。

まず、住宅の登記簿上の床面積が50平方メートル以上でなければなりません(※)。また、取得した日から6ヶ月以内に入居し、その年の12月31日まで引き続き住んでいること、融資を受けている人の合計所得金額が3,000万円以下であることなどが要件として定められています。さらに、ローンの返済期間が10年以上でなければなりません。

中古住宅を取得した場合も住宅ローン控除を受けることが可能ですが、新築住宅の適用条件に加えて、築年数や耐火性、耐震基準についての条件をクリアしなければなりません。

なお、自宅をリフォームや増築した場合も、要件を満たしていれば住宅ローン控除を受けることができます。

<住宅ローン減税の主な適用条件>

※2021年4月追記:床面積の要件が緩和されました

【床面積の要件緩和に関する詳しい記事はこちら】

2021年度は40~50平方メートルの住宅がお得に! その理由と得する制度とは?

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

住宅ローン減税でいくら戻ってくる? 計算方法を解説

住宅ローン減税は、10年間にわたって住宅ローンの年末残高の1%が所得税から控除されます。たとえば、年末残高が3,500万円であれば、控除額はその1%の35万円となります。

また、一般の住宅の場合、年間の最大控除額は40万円となっています。そのため、たとえば年末残高が6,000万円であっても、控除額は40万円です。

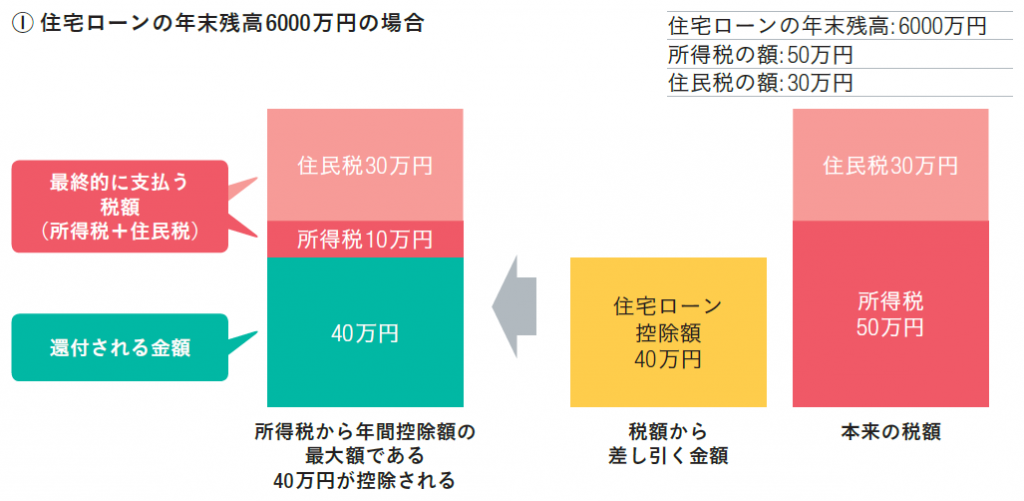

ここで、条件の異なる2つのケースについて還付額をシミュレーションしてみましょう。(ケース1)は、年末残高が6,000万円、所得税の額が50万円、住民税の額が30万円、(ケース2)は年末残高が3,500万円、所得税の額が20万円、住民税の額が15万円とします。

(ケース1)

年末残高:6,000万円、所得税の額:50万円、住民税の額:30万円

このケースでは、住宅ローン減税による控除額は40万円です。所得税の金額は50万円で控除額よりも大きいため、控除額40万円全額を所得税から差し引くことができます。そのため、40万円が還付されます。

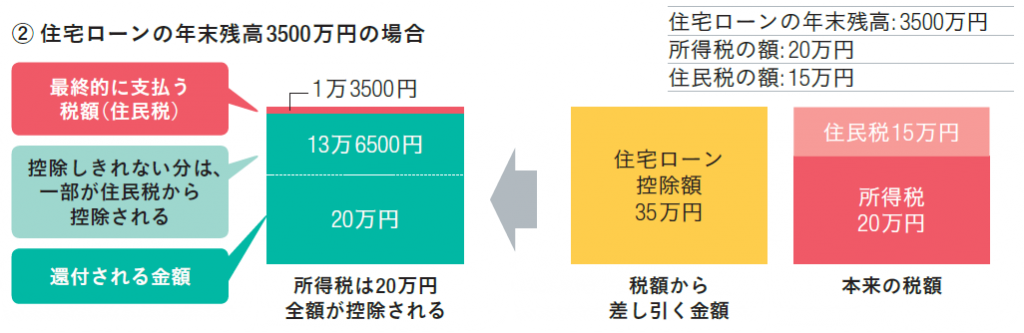

(ケース2)

年末残高:3,500万円、所得税の額:20万円、住民税の額:15万円

このケースでは、住宅ローン減税による控除額は35万円です。所得税の金額は20万円で控除額よりも少ないため、所得税の全額が還付されます。また、控除しきれない15万円の一部は住民税から控除することができます。

なお、住民税から控除される金額は、13万6,500円が上限と決められています(消費税率8%または10%が課される住宅取得の場合)。ですから、このケースでは、住民税の額15万円から13万6,500円が還付されることになります。

つまり、住宅ローン減税で還付されるのは、33万6,500円(所得税分20万円と住民税分13万6,500円の合計)となります。

住宅ローン減税を受けるには、給与所得者の場合、2年目以降は勤務先の年末調整で控除を受けることができますが、1年目は確定申告が必要です。

確定申告には多くの書類が必要です。スケジュールをしっかり把握して、早めに準備をしておきましょう。確定申告のやり方については、税務署で相談できますので、不安な場合は相談してみてはいかがでしょうか。

ついうっかり確定申告を忘れてしまったり、期限ギリギリになって慌てたりすることのないよう、早めに準備を進めておきましょう。

(最終更新日:2022.05.17)