分譲住宅の取材・記事執筆を約20年行い、住まいアドバイザーとして活動されている井上真樹さん。その取材経験を基に「後悔しない住まい選び」をテーマに、これから住宅購入を考える方に向けて経験談からのアドバイスをしていただきます。

総務省が5年毎に実施する「全国消費実態調査」によれば、二人以上の世帯の持ち家率は過去10年ほぼ変わらず80%前後で推移しているのに対し、単身世帯の持ち家率は、2004年:46.0%、2009年:50.2%、2014年:60.0%と、大きく上昇しています(※1)。未婚化の進行や女性の社会進出による経済的自立、さらに、住宅ローンの低金利が後押しする形で、今後も単身世帯における持ち家率は高まっていくと思います。

今回は、様々なデータを紐解きながら、シングルが住宅を購入する際に考えておきたいポイントをまとめてみます。

シングル世帯の購入理由は「資産を持ちたい」「老後の安心のため」

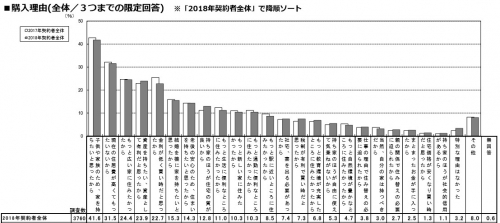

なぜ、シングル世帯で住宅購入が進んでいるのか。「2018年首都圏新築マンション契約者動向調査」を見ると、シングルが住まいを購入した理由は「資産を持ちたい、資産として有利だと思ったから」(42.3%)、「現在の住居費が高くてもったいないから」(31.1%)、「老後の安心のため、住まいを持ちたいと思ったから」(27.0%)、「金利が低く買い時だと思ったから」(23.9%)。他のライフステージを含めた全体値と比較すると、シングル世帯では「資産を持ちたい…」「老後の安心のため…」という理由が突出して高く、将来に備えてマンションを購入していることがわかります(※2)。

シングルが住まいを購入するのは何歳くらい?

「全国消費実態調査」で、年代別に持ち家率の推移を見ると、単身男性では30代と60代、単身女性では40代で大きく上昇、この年代で購入する人が多いことがわかります。男性の場合は、経済力がついてきた時期と退職金が入る時期ということでしょう。女性の40代は、経済的に安定する一方で、ひとりで生きていくこと意識しはじめる年代と言えるかもしれません。

「2018年首都圏新築マンション契約者動向調査」でも、住宅購入の動機が男女で異なることが見て取れます。1位は男女とも「資産を持ちたい、資産として有利だと思ったから」(男性43.6%・女性41.3%)ですが、それに次ぐ理由として、男性が「金利が低く買い時」(男性30.3%・女性18.7%)であるのに対し、女性は「老後の安心のため」が圧倒的に高くなっています(女性36.5%・男性15.4%)。

女性が、老後を含めた将来の生活設計を考えた時、住宅の購入が安心を得るための選択肢となっていることがわかります。

いずれにしても必要な住居費を資産形成に振り替えられる住宅購入

2018年の日本人の平均寿命は女性が87.32歳、男性が81.25歳で、過去最高となりました(※3)。「老後」は長くなっています。

一方、公的年金は大きな社会課題になっており、老後のマネープランについては、40代女性でなくても気になるところ。そこで真っ先に注目したくなるのが、家計の中で大きな部分を占める「住居費」です。賃貸に住んでいれば、賃料は生涯払い続けることになりますが、購入して、現役のうちにローンを完済しておけば、老後の住居費が抑えられます。これが「老後の安心」とされる最大の理由でしょう。

もちろん貯蓄や個人型確定拠出年金、その他金融商品などで老後に備えている方もいると思いますが、これらと住宅購入が異なるのは、新たな資金を投入する必要なく、今かかっている住居費=いずれにしても必要なお金を資産形成に振り替えられる点です。

住宅購入を後押しする低金利

よく生涯賃料と住宅ローン総返済額を比較する記事がありますが、単純な金額の比較にはあまり意味がありません。賃料はあくまで支出ですが、住宅ローンの返済額は、金利という支出部分を除けば、資産になるからです。しかも、日銀がマイナス金利政策を導入した2016年以降、その影響を受け、住宅ローン金利は低い状態にあり、金利という支出を抑えながら資産形成できる時期であることは見逃せません。

■金利が1%上昇すると、総返済額が約646万円アップ

借入金額:3,000万円

※35年返済、全期間固定型、ボーナス返済なし、元利均等方式、頭金を除く場合の試算(筆者計算による)

金利:1.5%、毎月返済額:約9万1,855円、総返済額:約3,858万円

金利:2.5%、毎月返済額:約10万7,248円、総返済額:約4,504万円(約646万円の差)

金融機関が貸してくれる額ではなく、月々の返済可能額から借入額を決めよう

「資産を持ちたい」「老後の安心のため」と思っても、いざ購入を考えると一番気になるのは、お金のこと。まずは、実際いくらの物件が買えるのか、予算を決めることからはじめてみましょう。ARUHIの住宅ローンシミュレーションでは、「借入希望金額から試算」「現在の年収から試算」「毎月の返済額から試算」することができます。

(参考)ARUHI住宅ローンシミュレーションはこちら

購入希望物件が決まっていない段階で、「借入希望金額から試算」することはないでしょうから、ここでは「現在の年収から試算」「毎月の返済額から試算」してみます。

(1)「現在の年収から試算」

■年収400万円の場合、3,950万円の借り入れが可能

借入可能額:3,950万円、毎月の返済額:11万6,542円、総返済額4,894万7,429円

借入可能額に頭金1割(395万円)を足すと、物件価格は4,345万円

(2)「毎月の返済額から試算」

■毎月の返済額を7万円以内に抑えたい場合、借入額は2,372万円

借入可能額:2,372万円、毎月の返済額:6万9,984円、総返済額2,939万3,160円

借入可能額に頭金1割(237万2,000円)を足すと、物件価格は2,609万2,000円

※いずれもARUHIフラット35(9割以下):年利1.27%(新機構団信加入、2020年1月の実行金利)/全期間固定金利、元利均等、35年返済、ボーナス返済なし、頭金1割の場合の試算(※4)

(1)は金融機関が貸してくれる額の目安です。一方、(2)は、無理のない返済額を年収の約20%と考えて、試算したものです。お気づきでしょうが、(1)と(2)では、毎月の返済額も、借入可能額も大きく異なります。

予算を考えずに、モデルルームに行って、気に入った住戸があったとします。(1)の試算だと、その住戸が4,300万円でも「買える」ことになります。しかし、これが落とし穴になりがち。毎月の返済額に注目してください。無理はありませんか? 住宅ローンを返済するために、今の暮らしを我慢しなければならないのでは、本末転倒。

また、住宅を購入すると、固定資産税がかかり、マンションの場合は、月々の管理費や修繕積立金も必要になります。モデルルームに行く前に、まずは、「毎月、どのくらい住居費としてかけられるか」を冷静に考えて、その額を基準に借入額を決める(2)の試算をお勧めします。

住宅ローンの返済期間の考え方

上記の試算では返済期間を35年としましたが、40歳で35年ローンを組むと、完済は75歳。「老後の安心」に備え、ローン返済を退職する65歳までに終わらせたいと考えると、【1】返済期間を25年にするのか、【2】35年にして、現役のうちに繰り上げ返済するのか、という選択が必要になります。

返済期間が短ければ、総返済額が抑えられるメリットがあります。一方、返済期間が短いほど、月々の返済額は大きくなり、借りられる額が減る可能性もあります。返済期間に迷った時、注目したいのは、一旦25年とした返済期間を35年に延ばすことはできないこと。そう考えると、計画的に繰り上げ返済していくことを前提に、35年返済を選んでおく方が身動きは取りやすいかもしれません。

「半投半住」という新たな志向

かつてマイホーム購入は「一生に一度の大きな買い物」と言われましたが、「人生100年時代」と言われる昨今、ライフスタイルの変化に合わせて、買い替えや買い増しする時代へと変わりつつあります。

特に、シングルの場合、結婚や子どもの誕生などで住み替える必要が出てくる場合もあるでしょう。資産価値が落ちにくい物件を購入すれば、売却して、ローン残債分を返済しても、手元に新たな住宅購入のための資金が残る可能性が高くなります。賃貸にして、賃料を老後の私的年金にすることも考えられます。将来の売却や賃貸を見越して、住宅を購入する「半投半住」の志向は、都心部を中心に高まっています。「2018年首都圏新築マンション契約者動向調査」で、「資産を持ちたい、資産として有利だと思ったから」という購入理由の経年変化を見ると、2003年は契約者全体の9.1%でしたが、2018年には23.9%に。購入の際、住宅の「資産」としての価値に注目する人が増えています。

「半投半住」向きの物件とは?

「2018年首都圏新築マンション契約者動向調査」でシングルの購入時の重視項目を見ると、「価格」(89.8%)、「最寄り駅からの時間」(87.7%)、「通勤アクセスの良いエリア」(65.9%)となっています。このデータは、需要という意味で「売りやすさ」を図るひとつの指標になるでしょう。つまり、価格が比較的抑えられている割に、オフィス集積地へのアクセスがよい駅の駅近物件であると読み解けます。

既に人気のある駅や注目されている駅は、需要は高いでしょうが、現状、既に価格が高止まりしているケースも多いでしょう。オフィス集積地へ30分以内くらいで行ける利便性はありながら、乗り換えが必要な駅や急行停車駅の隣駅、現在「穴場」として認知されている駅の周辺駅など、実は便利だけれど、まだ認知度が高くない「穴場」が堅実な選択になるでしょう。

また、再開発や地区計画、鉄道の延伸や新駅誕生など、今後、利便性が高まる街にも注目したいところです。また、国土交通省による「不動産取引価格情報検索」で、検討する駅の中古マンションの取引価格を確認し、およその相場観をつかむ方法もあります。日々、値動きする株式市場などと異なり、不動産市場は比較的値動きが緩やかなので、相場観はつかみやすいと思います。

シングル向けマンション市場は拡大傾向に

2015年の国勢調査では全世帯の約34%が単独世帯となっており、人口が減少する中、単独世帯は増加しています。それに応えるように、シングル向けコンパクトマンションの供給も増加傾向にあります。これは、選べる物件が増える一方で、いずれ売却する時、賃貸に出す時の競合物件が増えることにもつながりかねないとも考えられますが、単身世帯の増加は今後も進むと予測できること、少人数世帯が増え、広さを少々圧縮しても、交通利便性の高い立地を選ぶ共働き層が増えていることなどを考えると、上記のような立地で、少人数世帯にも対応できる広さの住戸を選べば、売却や賃貸の需要はしばらく枯渇することはないだろうと考えられます。

※1:出典:総務省「全国消費実態調査」(2004年、2009年、2014年)より

※2:出典:「2018年首都圏新築マンション契約者動向調査(株式会社リクルート住まいカンパニー)/7.住まいの購入理由」(2019年3月14日発表)。

※3:出典:厚生労働省「簡易生命表」(2019年7月30日発表)

※4:シミュレーション結果は、入力した条件で計算した概算であり、シミュレーション結果での融資が約束されるものではありません。あくまで返済の参考値としてご利用ください。実際には融資実行時の金利が適応されるため、シミュレーション結果と異なる場合があります。借り入れ内容によっては、シミュレーション結果と異なる場合があります。このシミュレーションには、事務手数料や登記費用などの諸費用は含まれておりません。ARUHI フラット35で試算しておりますが、融資対象物件により【フラット35】Sが適用される場合があります。住宅ローンには金融機関ごとに所定の審査があり、試算の際の条件のみで融資が実行されるものではありません。

井上真樹の連載「後悔しない住まい選び」の記事一覧はこちら

(最終更新日:2020.11.02)