会社員の人は年末調整のための書類として「扶養控除申告書」を会社に提出されたと思います。この「申告書」に記載した家族の状況によっては収入の一部が「所得控除」の対象になり、税負担を減らすことができますが、その効果を意識していますか? 家族に関する「所得控除」について確認しておきましょう。

「所得控除」で、税率を掛ける対象が小さくなる

まずは、「所得控除」について確認しておきましょう。

「所得控除」とは、納税者それぞれの状況に応じて税負担を減らせるように設けられている制度で、扶養控除などの人的控除と、社会保険料控除や生命保険料控除などの物的控除があります。

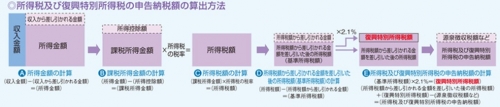

給料や年金、事業などの収入に対しては、所得税が課せられます。所得税を計算する際には、収入から必要経費を差し引いたもの(所得)に税率を掛ける前に、「所得控除額」を差し引くことができます。図表1でいえば、Bの段階で所得控除額を差し引きます。

所得金額から所得控除額を差し引くと、税率を掛ける対象となる金額が小さくなるので、その分所得税額が小さくなるというわけです。所得税の税率は収入が多いほど高く設定されているので(図表2)、収入が多く税率が高いほうが、所得控除によって税金を減らす効果は大きくなります。たとえば、同じように100万円分の所得控除を受けるとしても、税率が10%であれば、節税額は10万円。税率が20%であれば節税額は20万円になります。

夫婦共働きの場合などで、どちらも所得控除を受ける条件を満たしているのであれば、収入が多くて高い税率が適用される人が所得控除を受けるほうが有利、ということになります。

<図表1>

<図表2 所得税の速算表 2019年分>

納税者本人が受けられるのは「基礎控除」

今回は、所得控除のうち、人的控除について確認してみましょう。人的控除には、納税者本人に対する基礎控除や、生計維持関係にある配偶者に対する配偶者控除や配偶者特別控除、子や親などの生計維持関係にある親族等がいる場合に受けられる扶養控除や寡婦(夫)控除、障害者控除などがあります。

これらの控除が受けられるかどうかは、その年の12月31日時点の状況で判断され、どんな控除が受けられるかは、納税者との関係性や収入、年齢などで違ってきます。

「基礎控除」は38万円で、すべての納税者が受けられ、所得制限はありません(2019年)。

扶養控除の対象は、16歳以上

生計維持関係にあり、一定条件を満たす家族がいる場合(配偶者除く)に適用できるのが、「扶養控除」です。控除の対象となるのは、(その年の12月31日に)生計を一にする年齢16歳以上の親族等のうち、合計所得金額が38万円以下の人です。残念ながら、15歳までの子どもは、控除対象になりません。

図表3のように、大学生の年代(19歳以上23歳未満)である「特定扶養親族」や、年齢70歳以上の老人扶養親族は、控除額が大きくなります。

なお、扶養控除は、「生計を一にする」ことが条件になりますが、同居しているかどうかは必須条件ではありません。子が進学等のために別居している場合や、故郷の老親に仕送りしているような場合、療養のために長期入院しているような場合も、控除の対象となります。

<図表3 扶養控除の種類>

配偶者に関する控除は、夫婦それぞれの合計所得金額で決まる

納税者本人の合計所得金額が1,000万円以下で生計を一にする配偶者がいる場合、条件を満たせば配偶者控除(図表4)と配偶者特別控除(図表5)のどちらかが受けられます。

収入が少なければ配偶者控除(合計所得金額38万円以下)、配偶者控除の収入要件を超えていたら配偶者特別控除(合計所得金額38万円超123万円以下)、それ以上の収入を得るようになったらどちらの控除も対象外、ということになります。

控除額は、配偶者控除は納税者本人の合計所得金額によって、配偶者特別控除は納税者本人と配偶者それぞれの合計所得金額によって決まってきます。

<図表4 配偶者控除 2019年分>

<図表5 配偶者特別控除 2019年分>

家族に対する所得控除によって、税金はどれだけ違う?

では、給与収入500万円の40代会社員4人の例に、家族に対する所得控除の違いで所得税額がどう変わるのか、見てみましょう。4人の収入はそれぞれ給与のみで500万円、社会保険料控除などの物的控除額は60万円とし、家族構成だけ異なるものとします。

所得税の計算の手順は次のとおりです。

1.給与所得の金額を計算する(共通)

給与収入500万円-給与所得控除額154万円=346万円(給与所得の金額)

2.所得控除を計算する 社会保険料控除額等(60万円)+人的控除額(基礎控除、扶養控除等)

3.課税所得金額を計算する 給与所得額-所得控除額

4.所得税額を計算する 課税所得金額×税率(図表2)

5.所得税と復興特別所得税※の合計額を計算する (4)+(4)×2.1%

※復興特別所得税…2013年から2037年までの各年分については、基準所得税額(原則としてその年分の所得税額)に2.1%の税率を掛けて計算した復興特別所得税を所得税と併せて申告・納付します。

この手順で計算すると、家族構成の違う4人の所得税+復興特別所得税の額は、図表6のようになります。同じ収入であっても、家族の人数や構成によって受けられる所得控除額が違い、独身の場合(Aさん)と、控除対象の妻子と母がいる場合(Dさん)では、所得税+復興特別所得税の額が10万円近く違ってきます。

控除の対象になるかどうかは、12月31日時点の現況で判断されますし、一定の条件を満たせば別居している親族も控除対象になります。年末調整の書類提出には間に合わなかった場合や控除の対象となる家族がおられる場合は、確定申告を。手元に源泉徴収票があれば、確定申告書の記載はそれほど難しくありません。国税庁ホームページの「確定申告書作成コーナー」を利用すれば、画面の指示に従って数字を入力していくだけで、申告書を作成することができます。

<図表6 家族構成による所得控除額と所得税額の違い>

2021年から、基礎控除などが改正される

なお、2019年分の確定申告(申告期間は2020年2月17日(月)~3月16日(月))では、改正前の控除額で申告しますが、2020年からは基礎控除などが一部改正されます。

基礎控除は合計所得金額に応じて、48万円、32万円、16万円の3段階になり、合計所得金額2,500万円超だと適用外に。また、給与収入等が850万円を超えて一定条件を満たす場合に適用できる所得金額調整控除が創設。

配偶者控除や扶養控除の合計所得要件が48万円以下に引き上げられ、配偶者特別控除の対象となる配偶者の合計所得金額要件が48万円超133万円以下になります。

改正があっても、生計を一にする家族の状況によって、受けられる控除額が決まる仕組みには変わりありません。また、年が変わって家族それぞれが1つ年を取れば、受けられる所得控除の種類や金額が変わる場合もあります。改正点も含め、新たな年に受けられる控除はどんなものか、改めて確認してみてください。