決して安い買い物とはいえない住宅だからこそ、できるだけお得に手に入れたいもの。ならば、いつ住宅を買ったらお得になるのか、支払総額という観点から考えてみませんか? ファイナンシャルプランナーの佐藤香名さんに、住宅購入のタイミングについてお聞きしました。

「今すぐ」「5年後」「10年後」で“支払総額”をシミュレート

物件を購入するとき、つい月々の返済額ばかりを気にしてしまいがちですが、必ず確認しておきたいのが“支払総額”です。同じ物件を購入する場合でも、借り入れ額、ローン返済期間、固定金利か、変動金利かなどによって支払総額が変わります。例えば3,000万円の物件を「頭金なしで今すぐ購入する」「頭金300万円を貯めて5年後に購入する」「頭金600万円を貯めて10年後に購入する」の3つのパターンを思い浮かべた場合、支払総額はどのように変わってくるか、考えてみましょう。(※今回のシミュレーションは元利均等方式を前提としています)

・ケース1.「頭金なしで今すぐ購入する」

例えば、ローンの3,000万円を35年間で返済、ボーナス返済なし、ローン固定金利1.2%で計算すると、毎月の支払額は8万7,511円で、返済総額は3,675万4,488円になります。

・ケース2.「頭金300万円を貯めて5年後に購入する」

300万円の頭金があるため、借り入れ額は2,700万円です。この2,700万円を30年間で返済、ボーナス返済なし、ローン固定金利1.2%で計算すると、毎月の支払額は8万9,345円で、返済総額は3,216万4,325円になります。

・ケース3.「頭金600万円を貯めて10年後に購入する」

600万円の頭金があるため、返済金額は2,400万円です。この2,400万円を25年間で返済、ボーナス返済なし、ローン固定金利1.2%で計算すると、毎月の支払額は9万2,639円で、返済総額は2,779万1,639円になります。

単純に3つを比べると、支払総額が一番安いのは、返済総額の一番少ないケース3の「頭金600万円を貯めて10年後に購入する」になりますが、忘れてはいけないのが頭金を貯める間の家賃です。たとえば、月々の家賃が8万円の場合、5年後に住居を購入するまでの間の家賃(8万円×60ヵ月=480万円)の出費がかかります。10年後の購入ならそれまでの家賃(8万円×120ヵ月=960万円)の出費となります。つまり、ケース2なら住居にかかる費用が、3,216万4,325円+家賃480万円=3,696万4,325円となり、ケース3なら2,779万1,639円+家賃960万円=3,739万1,639円となります。

このように、ローンの支払総額と頭金を貯める間の家賃分の支出などを考慮した上で具体的に計算してみると、自分にとって一番支出の少ない買い時が見つかります。上記の条件に加えて、金利のタイプ、返済期間、金融機関によっても数値が異なるので、具体的に数字を入れて計算してみましょう。

“返済総額”を抑える、早めの「繰り上げ返済」というワザ

購入のタイミングが早ければ早いほど、35年など長期の返済が可能になるため、月々の支払金額を抑えることができます。しかし、長期返済となればその期間中ずっと金利を負担することになるため、逆に支払総額は上がってしまいがち。そんなとき、利用したいのが早めの繰り上げ返済です。

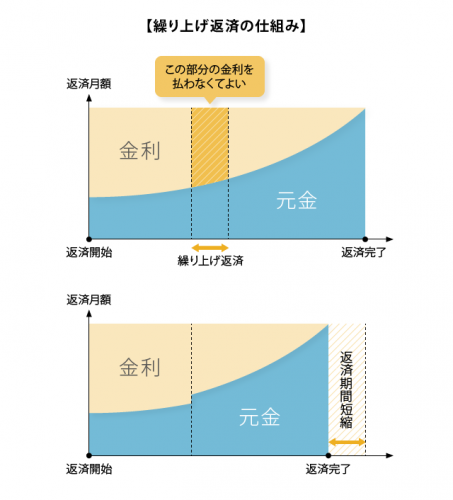

この繰り上げ返済は、実行する時期が早ければ早いほど返済総額を下げる効果があります。これは、返済期間の早期ほど繰り上げ返済金額における金利の割合が多く、金利相当分のお金を繰り上げ返済後の返済額の元金にあてる割合が高くなるためです(下図参照)。極端な話、ローンを組んだ初年度に繰り上げ返済すると、ローンを組んで25年後に繰り上げ返済をするよりも、利息軽減額も短縮できる返済期間も大きくなりお得になります。

ただし、早期に繰り上げ返済する場合には、年末の住宅ローン残高に基づき算出される住宅ローン減税の控除額が下がります。このため年末よりも翌年の年初に繰り上げ返済をしたほうがお得になることも覚えておきましょう。また、繰り上げ返済をする際の手数料(最近では手数料がかからないインターネットバンキングなどもあります)も確認した上で、どのポイントで繰り上げ返済するとお得になるのか、計算してみるとよいでしょう。

ローンをいつまで払えるかも考慮して

ローンを組んで住宅を購入する際、完済時期は退職までに設定するのが一般的です。このため、購入のタイミングが遅くなればなるほど、返済までの期間が短くなり、月々の返済額が増えて負担が重くなる傾向にあります。購入のタイミングが遅くなったら退職金をあてればいいや…と考えていると、老後資金が不足するという事態も起こり得ます。退職までにローンを払い終えることを目標に、購入の計画を立てることをおすすめします。

まとめ

今回は、住宅を今買うべきか、もう少し待ってから買うべきか、支払総額の観点から考えてみました。いつ購入すればお得なのかを考える際、物件価格の変動や金利、税制などによっても状況が刻々と変化するため、様々な観点から試算してみる必要があることは理解していただけたと思います。

なお、いくら一番お得な時期だと思っても、転勤や仕事上の変化が予想される不安定な時期に住宅購入に踏み切ったり、逆にお得な時期を待ちすぎて一番住宅が必要な時期を逃してしまうのでは、リスクも大きく、住宅購入の意味もなくなってしまいます。あくまでも、いつ頃までに何をしたいかといった自分自身のライフプランや状況を踏まえた上で、あなたにとってベストな購入時期を見つけてください。

(最終更新日:2019.10.09)