お金に関する法律やルールは知らないと損をすること多くあります。その筆頭に挙げられるのが相続に関する制度です。いざというときに困らないように日ごろから制度改正にアンテナを張っておきたいものですね。今回は40年ぶりに改正された相続法の中から2019年7月から施行される注目ポイントを紹介します。

1.2019年7月から相続預貯金の払い戻し制度(仮払い制度)が始まる

相続が発生すると被相続人(故人)の銀行口座など金融機関の口座は、正式な手続きが完了するまで引き出せないように凍結されてしまいます。口座の名義を変えたり、お金を引き出すには、遺言がなければ原則、相続人同士で遺産の分け方を協議して遺産分割協議書を作成し、印鑑証明書などの様々な書類が必要なのです。中には、分割協議が長引いて、お金が引き出せず、遺族の生活資金が足りなくなってしまったり、葬儀費用が払えなかったり困るケースもありました。

そこで、2019年7月から「相続預貯金の払戻制度(仮払い制度)」が新設、遺産分割協議前でも故人の銀行口座からお金が引き出せるようになりました。お金の使い道は問われません。

もちろんいくらでも払い出せるというわけではなく、「相続時の口座残高の3分の1」の範囲内で「自分の法定相続分」まで、150万円を限度として引き出せます。

この150万円の上限額は金融機関ごと(複数の口座がある場合は合算)の上限金額なので金融機関が複数あればそれぞれの銀行口座から引き出せます。

具体的なイメージで見てみます。

具体例【1】「口座残高600万円、自分の法定相続分2分の1」

例えば、相続時のA銀行口座残高が600万円、自分の法定相続分が2分の1であれば、「600万円×1/3×1/2=100万円」を遺産分割協議前に引き出すことができるのです。裁判などの面倒な手続きも不要で、払い出しの理由も問われませんので、特に故人に扶養されていた遺族にとっては嬉しい配慮ですね。

また、払戻可能額は、預金の契約単位ごと、つまり、普通預金であれば口座ごと、定期預金であれば明細1本ごとに計算します。

具体例【2】「普通預金口座残高450万円、定期預金150万円、自分の法定相続分2分の1」

例えば、相続時のA銀行の普通預金口座残高が450万円、定期預金が150万円、自分の法定相続分が2分の1であれば、引き出せる金額は普通預金口座からは75万円、定期預金からは25万円となります。

ちなみに、引き出した金額分は、遺産の一部分割により取得したものとみなされて、後で清算されます。

この制度を利用するには裁判などの手続きは必要ありませんが、相続人の相続分を金融機関に証明するために、戸籍謄本の取得や相続人関係図などを作成して、法定相続人の数を明確にしなければなりません。また、本人分の印鑑証明書も必要です。いざというときに対処できるよう、書類の徴求方法などはチェックしておいた方が良いでしょう。

2.被相続人の介護や看病に貢献した親族は金銭の請求が可能に(2019年7月12日までに施行)

親族が介護になった場合、配偶者や子どもだけでなく、「子の配偶者(つまりお嫁さん)」など相続人ではない親族が介護や看病をするケースが多々あります。

これまでの法律では、相続人以外の人が被相続人の介護や看病に尽くしていても、相続財産を分けてもらえる権利がありませんでした。

こういった不公平を解消するため、今回の改正では、相続人以外の親族も、無償で被相続人の介護や看病に尽くして、財産の維持または増加について特別の貢献をした場合には、相続人に対し、金銭の請求をすることができるようになりました。

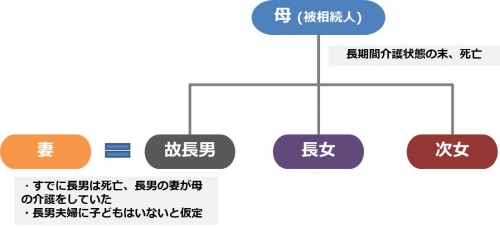

具体的なイメージで見てみましょう。

このようなケースでは、実際に介護に貢献していたのは長男の妻ですが、すでに長男は亡くなっており、かつ妻は相続人ではないため、母死亡時には相続財産の取得はできませんでした。一方で、長女や次女は全く介護をしていなかったとしても、相続人であるため、相続財産を取得することができます。もちろん、母が生前に遺言をしていたり、長女・次女が好意で財産を譲ってくれるという可能性もありますが、なかなか難しいのが実情です。

一方で、今回の改正により、長男の妻は相続開始後に、長女・次女に対して介護や看病に対する貢献分として金銭を請求(特別寄与料と呼びます)できるようになりました。

なお、金銭を請求できる人は赤の他人でも良いわけではなく、被相続人の親族(6親等内の血族、配偶者、3親等内の姻族)で、相続放棄者など一定の人は除かれます。

また、特別寄与料は相続人が払いますが、その負担割合は、法定相続分あるいは指定相続分とされています。

例えば、上記の例で遺言がない相続において、長男の嫁に特別寄与料を150万円払うことになったと仮定します。

この場合には、相続人長女と次女の法定相続分は各々2分の1ですので、長女・次女は75万円ずつ長男の嫁に支払う、というわけです。

特別寄与料を請求できる期間は、被相続人が死亡したことおよびその相続人のことを知ったときから6ヶ月以内、あるいは、被相続人が死亡してから1年以内のいずれか早い日です。

なお、特別寄与料の金額が決まった際には、その金額を被相続人から遺贈により取得したものとみなして、相続税が課税されます。その際の税額は、その人の相続税額にその相続税額の2割に相当する金額が加算される「2割加算」の対象となってしまう点にも要注意です。

「法は法の無知を許さず」という言葉にもあるように、特にお金に関する法律は知らないと損をすることがたくさんです。権利を主張できる期間が決まっているケースも多々あるので、日ごろからアンテナを張って使い漏れのないようにしたいものですね。

※あくまでも情報の提供としての記事であり、実際に利用する際などには税理士などの専門家にご相談ください。

(最終更新日:2019.10.23)