相続が起きた場合、自分の場合には相続税がかかるのか? どれくらいかかるのか? 不安になる方も多いと思います。相続財産がすべて現金であれば、わかりやすいですが、不動産がある場合には複雑になります。今回は土地の評価について見てみます。

土地の値段は4種類ある

実は土地の値段は4種類、「売る」「贈与する・相続する」など目的によって調べる方法が異なります。これが「一物四価」と言われる理由です。つまり同じ土地でも売却するとき、相続するとき、税金を計算するときなど取引の目的によって値段が変わってしまうのです。

「公示価格」…土地取引の目安となる価格

自分の土地の資産としての評価を知りたいときは公示価格を参考にします。公示価格とは、国土交通省が毎年3月に発表する「1月1日時点での1平方メートル当たりの土地の価格」です。

ニュースなどで「銀座の〇▲が最高値をつけました」と耳にしたことがあるのではないでしょうか? 公示と名のつくように、一般の土地取引の指標となる価格となっているので、実際の不動産売買などの取引価格も公示価格を参考として決められます。

なお、公示価格を補完するものとして、基準地価というものがあります。これは、都道府県が公表する7月1日時点の地価で毎年9月頃に発表されます。

公示地価は1月1日の価格、一方で基準地価は7月1日時点の価格です。両者の基準時期は半年ずれているため、2つの価格を比べることで自分の土地の値段が下がっているのか、上がっているのか、おおよその傾向をつかめるでしょう。

ちなみに、公示価格・基準値は、国土交通省の標準値・基準値検索システムで調べることができます。

「実勢価格」…実際に取引される値段、時価

公示価格はあくまでも値段の目安です。実際には例えば売買であれば、買う人は「なるべく安く買いたい」、売る人は「なるべく高く売りたい」など買い手と売り手の色々な思惑があるので、実際の取引価格は最終的には当事者の合意で決まります。

この合意して実際に取引される価格が「実勢価格」、つまり時価です。

たとえ公示価格で結構高い値段がついていても、「間口が狭い」「中途半端に広い」「早く売りたい」あるいは「近隣に同じような売り物件が多い」というような状況だと、値段は安くなってしまうのが現状です。

不動産を売りたいけど、幾らくらいで売れるか事前に知っておきたいという場合には、国土交通省の不動産取引価格情報検索で調べることができます。

実は、私も昨年、相続物件を売却しましたが、このシステムであらかじめ値段を調べておいてから、不動産会社との交渉に臨みました。なお、実際に売却をする場合には、できれば複数の不動産会社に査定してもらうことをおすすめします。

「固定資産税評価額」…土地にかかる税金の計算用

固定資産税や都市計画税、不動産取得税など、土地にかかる税金は「固定資産税評価額」もとにして計算されます。これは市町村(東京都23区の場合は都)が発表するもので、市町村(東京都23区の場合は都)に設置してある固定資産税台帳でみることができます。「固定資産税評価額」は公示価格の70%とされています。

あまりじっくり見ないかもしれませんが、既に自宅を購入している人は、毎年送付される納税通知書に添付の課税明細書に評価額が記載されているので、見てみてくださいね。

「相続税路線価」…相続税や贈与税の計算用

相続税路線価は国税庁が毎年7月に発表するもので、相続税や贈与税を計算する際には、この路線価を基準にします。公示価格の80%が目安とされています。

土地は一定の割合、接道(建物を建てる敷地に道路が接している)していることが必要なため、この接道している道路によって値段を決めよう、という考え方です。具体的には、「所有している土地が接している道路についた1平方メートルあたりの価格(路線価)× 土地の面積」で土地の評価額が算出されます。

なお、すべての土地に路線価があるわけではありません。路線価がない土地の評価は、固定資産税評価額をもとに計算します。路線価は国税庁のHPで確認をしましょう。なお、路線価図は一般の地図とは違うため見つけにくいかもしれません。近くの学校、神社など目印をもとにして探すと見つけやすいです。

相続時の土地評価を知るには?

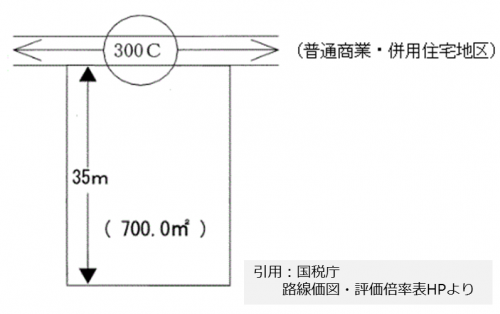

では、架空の例で路線価から相続時の土地の評価額をつかむやり方を見てみましょう。

この場合には、路線価は30万円ということになります。後ろのアルファベットは借地権割合となっており、Cは70%の意味なので、路線価30万円の70%分が土地を借りている人の権利部分で残りの30%が土地を貸している人の権利部分の価格、という見方になります。仮に、この土地が標準的な形状をしている普通の住宅地で、自分で所有している場合には、「路線価×土地の面積」、30万円×700平方メートル=2億1,000万円が土地の評価額となります。

路線価を調べることで、およその価格がわかるので、相続税がかかるのか、かからないのか、ざっくりとした判断することができるでしょう。

ただし、実際には、もし、この土地が交差点の角にあって利用価値が高い場合には路線価を増額したり、あるいは、土地の形状が長細く間口が狭くて使いにくいなどといった場合には減額するというように、土地の形状や条件に応じて路線価に補正をかけて最終的に正確な土地の評価を算出していきます。

なお、土地の価格を計算するときは、申告する年ではなく相続や贈与があった年の路線価を使う点には要注意です。路線価は毎年7月にその年のものが発表されるので、例えば、1月や2月に相続や贈与があった場合は発表まで待ってから、計算をして確定申告をする必要があるわけですね。

ちなみに、路線価の補正の掛け方は複雑で自分で行うのは難しいですし、不動産の評価には、小規模宅地の評価減などの特例が使えるケースがあったり、賃貸併用住宅や2世帯住宅の際の評価方法など、複雑なケースもあります。

相続財産に不動産があって相続税を支払うことになりそうな場合には、なるべく相続税や贈与税の申告の経験が豊富な税理士に依頼すると安心ですね。

(最終更新日:2019.10.05)