生命保険に加入した後、ずっと見直さないまま過ごしてしまうと、年の経過とともに過分な保険料を払い続けることになったり、必要な保障が不足してしまったりすることがあります。家族構成の変化や子どもの成長に応じて、必要な保障を過不足なく確保するためには定期的な見直しが欠かせません。

必要な保障は、ライフステージによって変わる!

生命保険は、死亡・病気やケガによる入院など、万が一の事態が起こった場合でも、その後の暮らしを経済的に支えるために加入する金融商品です。

社会保険料を支払っていれば、健康保険(国民健康保険)や、厚生年金(障害・遺族・老齢)、国民年金(障害・遺族・老齢)などの公的な保障を受けることもできますが、それだけでは十分ではありません。公的な保障でカバーできない部分は、生命保険などに加入して、自助努力で備える必要があります。

必要な保障は、ライフステージによって異なります。

なお、生命保険には、保障機能の高い掛け捨ての保険(定期死亡保険・医療保険など)と、貯蓄機能が高く解約返戻金がある保険(終身死亡保険・学資保険・個人年金保険など)がありますが、小さい保険料負担で万一の事態に伴う大きな出費に備えるには、資産運用や貯蓄などで代替できる“貯蓄機能の高い保険”よりも、保険以外では備えられない“保障機能の高い保険”で確保する必要があります。

【ライフステージ別の生命保険で備える主な保障の種類】

病気やケガで入院・手術などが必要となり、思いがけず大きな出費を強いられるリスクは、どのライフステージでもあります。そのため、医療保障はどのライフステージでも必要だといわれます。特に、病気やケガの確率が高まる高齢期は、医療保障をしっかりと確保しておく必要があります。資産や収入が少ない中で、万が一の時の大きな出費をカバーしなければならない人ほど、医療保障が必要とされます。

一方、死亡保障は、万が一死亡した場合に経済的に困窮する家族がいるときに必要です。ただし、結婚しても子どもがいないうちは、大きな死亡保障は必要ありません。なぜなら、万が一世帯主が死亡したとしても、その後に配偶者が仕事を続けたり、再就職をしたりなどして生活を建て直すことができるからです。

しかし、子どもができるとそうはいきません。特に子どもが小さい時に世帯主に万が一のことが起こると、その後、残った片親がフルタイムで働いて十分な収入を得ることはなかなか難しいものです。したがって、世帯主に大きな死亡保障が必要になるのは、子どもができたときです。なお、共働き夫婦で妻の収入が家計に大きな影響を与える場合は、妻にも死亡保障が必要です。

死亡保障は、子どもの成長とともに見直しを

一般的には、子どもが生まれた時に、世帯主は大きな定期死亡保険に加入します。今後の子どもの養育費や教育費、残った片親の勤労収入や公的遺族年金の収入だけでは不足する生活費の累計額を死亡保険金で充当できるように加入します。

一生涯保障が続く終身死亡保険ではなく、期間限定で掛け捨ての定期死亡保険に加入する理由は、掛け捨ての保険のほうが家計に負担をかけない少額な保険料で大きな死亡保険金を確保することができるからです。保険期間は、子どもが大学を卒業して経済的に自立をする23歳から25歳くらいまでとするのが一般的です。

生命保険に関して問題がある家計について、時折見受けられることの一つが、子どもが生まれても大きな定期死亡保険に加入していないケースです。その背景には、必要性に気が付いていない場合と、必要性を認識していながら新たな保険料の負担につながるため、加入を躊躇している場合とがあります。万が一の事態が起こったときに、取り返しがつかないことになりかねないので、できれば加入しておきたいものです。

そしてもう一つが、子どもが生まれた時に大きな定期死亡保険に加入したものの、その後長期間にわたって一度も見直しをしていないケースです。加入しているというだけで安心してしまっている場合が多いでしょう。ただ、家計を効率的にうまく運営していくためには、定期的な見直しが必要です。

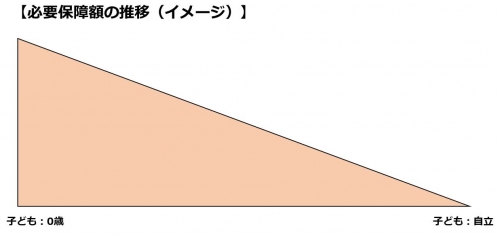

必要な死亡保障額は、子どもの成長とともに少なくなるはずです。子どもが生まれたばかりのときは、大学を卒業するまで20年以上の養育・教育費、生活費などを保障額に含める必要がありますが、その後何事もなく15年が経過したとすると、子どもは中学校を卒業する年齢に達します。その時の必要保障額は、これから高校・大学を卒業して経済的な自立するまでの7~10年分程度の額で済むため、当初よりは確実に少なくなります。

したがって、死亡保険は、加入時のままにしておくのではなく、子どもの成長とともに死亡保険金額を徐々に減額し、毎月支払う保険料を少なくすることによって、ムダのない効率的な家計運営をすることができます。死亡保険金額を変えないままだと、過分な保険料を払うことになるのです。死亡保険金額の増額は、新規に追加の申し込みをすることになるため、告知や審査などが必要で、かつ、契約年齢が上がるために保険料が高くなりますが、減額は部分的な解約でよいので、いつでも実施することができます。

少なくなった保険料との差額は、貯蓄や投資に振り向けてもいいですし、ほかのライフイベントの費用に充当してもいいでしょう。また、ほかの必要な保険の保険料に充当することも考えられます。

子どもが成長して経済的な自立が近づいてくると、保険の優先順位は、死亡保障から医療保障にシフトします。医療保険に入っていない人などは、終身医療保険やがん保険などに新規に加入し、老後の夫婦のリスクに備えることを考える必要があります。

まとめ

生命保険は、住宅の取得に次いで大きな買い物といわれるほど多額の保険料を支払います。しかし、保険は、万が一のことが起こった時の“安心”を買うもので、目に見えない金融商品です。また、実際には万が一の事態は起こらない確率のほうが高く、効用を実感しにくい商品でもあります。それだけに、「ムダに多くの保険料を払っていないか?」、あるいは、「今、必要な保障が不足なく確保できているか?」を意識し、定期的に点検することが大切です。3年から5年に一度は見直しを実施し、いつも過不足なく保障が確保できている状態を維持するようにしましょう。

(最終更新日:2019.10.05)