2019年10月から消費税が8%から10%にアップします。住宅購入を考えている人の中には、増税前に購入したいと考える人もいるでしょう。ですが、焦って購入するのは禁物です。住宅ローン控除の期間延長など政府による支援策も行われます。そこで住宅購入にどのような支援策があるのか見ていきましょう。また、住宅購入関連以外の支援策についても消費者の関心が高いものをピックアップして紹介します。

2019年10月から消費税が8%から10%に

2019年10月から消費税が8%から10%に上がります。増税の前に住宅を購入してしまいたいと急いでいる人もいるかもしれません。ですが、焦って購入してしまい、後から「こんなはずではなかった」と後悔しないためにも、住宅購入の際に消費税がかかるのかどうかと、増税に伴う政府の支援策について知っておきましょう。

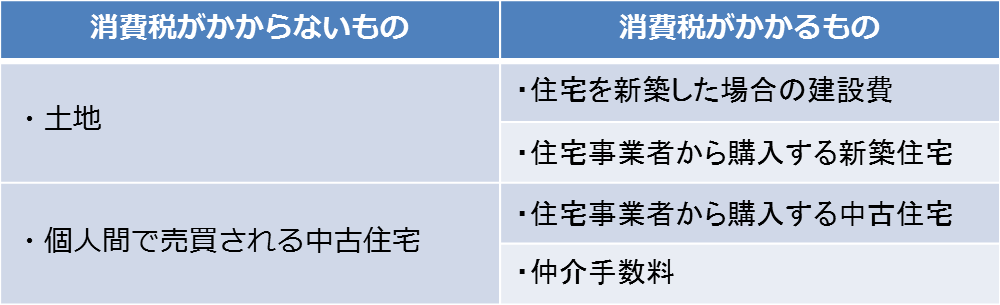

まず、住宅購入にあたっては、消費税がかかるものとかからないものがあります。これれらを整理したのが下の図です。

消費税が上がれば基本的には住宅を購入する際にかかる消費税額もアップすることになります。価格が大きい住宅は、消費税の影響を気にする人も多そうです。そこで政府は、消費税の引き上げに伴い、次の4つの支援策を行うとしています。

【1】住宅ローン減税の期間延長

【2】すまい給付金の給付額引き上げ

【3】次世代住宅ポイント制度の創設

【4】住宅取得資金の贈与税非課税措置が拡充

それぞれについて見ていきましょう。

住宅ローン控除の期間が延長される

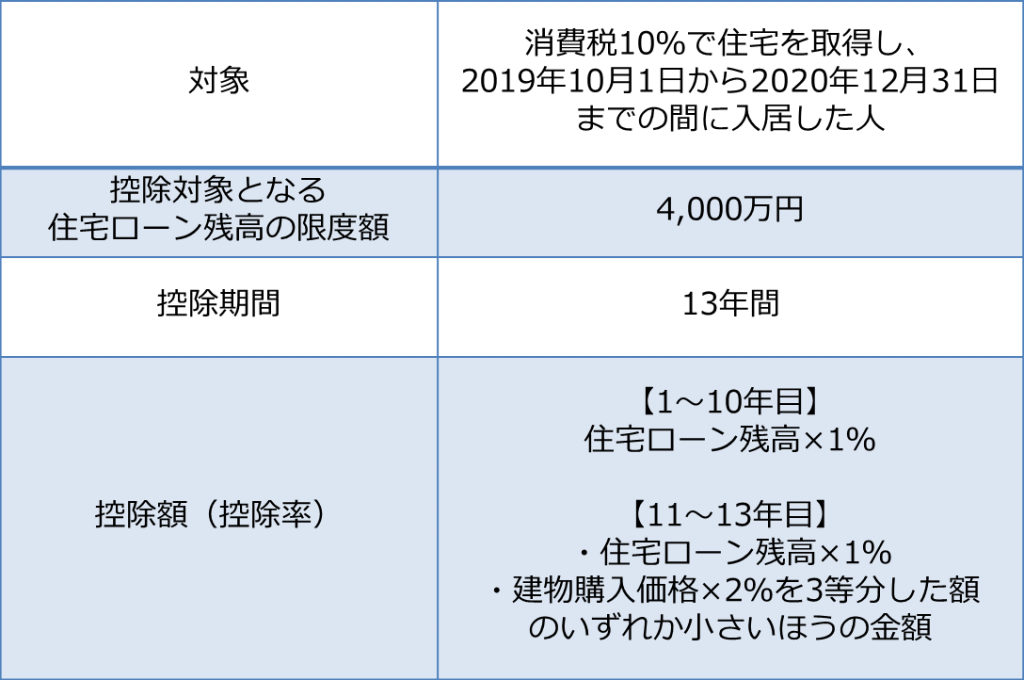

消費税が10%になると、住宅ローン控除の控除期間が現行の10年から13年に延長されます。消費税10%がかかる住宅を取得して、2019年10月1日から2020年12月31日までの間に入居した場合、控除期間が延長されて最大13年間、住宅ローン控除を受けられます。

当初10年間の控除額は従来通り、「年末の住宅ローンの残高(上限4,000万円)×1%」が控除されます。そして、11~13年目については、「住宅ローン残高の1%」と「建物購入価格×2%÷3年」のいずれか小さいほうの金額が、それぞれの年に控除されます。

住宅ローン控除の期間延長、その内容は?

なお、住宅ローン控除を利用するには、「自分が住むための住宅であること」「床面積が50平方メートル以上であること」などの要件があるので、住宅購入にあたっては住宅ローン控除を利用できるかどうか事前に確認をしてください。

すまい給付金の給付額が引き上げられる

すまい給付金は、住宅ローンを利用しない人や所得税額の少ない人など、住宅ローン減税の恩恵を受けられない人に対する支援策です。

すまい給付金の最大額は、現行(消費税8%)の30万円から50万円(消費税10%時)に引き上げられます。また、給付の対象となる収入額の目安は、現行の510万円以下から775万円以下まで引き上げられます。

すまい給付金はどう変わる?

【現行】

【消費税引き上げ後】

※神奈川県はほかの都道府県と住民税の税率が異なるため、収入額の目安は同じですが、所得割額が異なります。詳しくは、すまい給付金制度のホームページなどで確認を

※神奈川県はほかの都道府県と住民税の税率が異なるため、収入額の目安は同じですが、所得割額が異なります。詳しくは、すまい給付金制度のホームページなどで確認を

※出所:政府広報オンライン

すまい給付金は所得に応じて受け取れる額が変わり、所得の低い人のほうが受給額が大きい仕組みです。原則として住宅価格が大きいほうが控除の大きい住宅ローン控除とは性質が異なります。所得が高くない世帯にとってはメリットがありますが、逆に所得の高い世帯は対象となるか事前に確認しなければなりません。

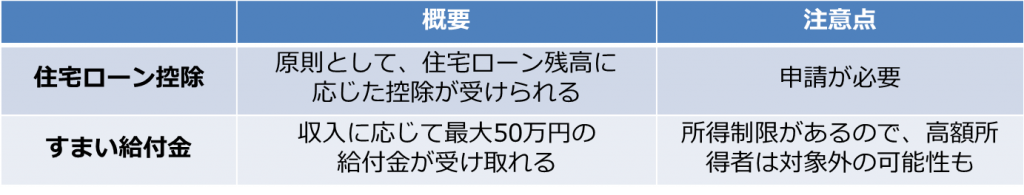

なお、住宅ローン控除とすまい給付金の適用を受けるためには、それぞれ申請が必要です。特に住宅ローン控除は、初回は入居翌年に確定申告をしなくてはなりません。うっかり忘れないように注意しましょう。

住宅ローン控除とすまい給付金

「次世代住宅ポイント制度」が新設される

新たな制度である「次世代住宅ポイント制度」が設けられます。これは新築住宅を取得、もしくは既存住宅をリフォームした場合で、一定の性能要件を満たした場合や家事負担軽減に役立つ設備を設置した場合、ポイントが付与される制度です。

具体的には、新築住宅を取得した場合は最大35万円相当、リフォームの場合は最大30万円相当のポイントが付与されます。このポイントは、省エネ・環境配慮にすぐれた商品、防災・健康・子育てに関連する商品と交換できる予定で、2020年3月31日までに売買契約や請負契約を交わした人が対象になります。

詳しくは、国土交通省のホームページ「次世代ポイント制度について」を確認してみてください。

住宅取得資金の贈与税非課税措置が拡充される

一定額を超える贈与を受ける場合には贈与税がかかります。ただし、父母や祖父母から住宅の取得、リフォームなどを目的として資金の贈与を受けた場合には、「贈与税非課措置」を利用して贈与税の負担を減らすことができます。消費税の増税に伴い、この非課税措置が拡充され、2021年12月31日までに契約がされた住宅については、最大3,000万円の贈与が非課税となります。

詳しくは、国土交通省のホームページ「住宅取得等資金に係る贈与税の非課税措置について」を確認してください。

住宅関連以外にも支援策はある

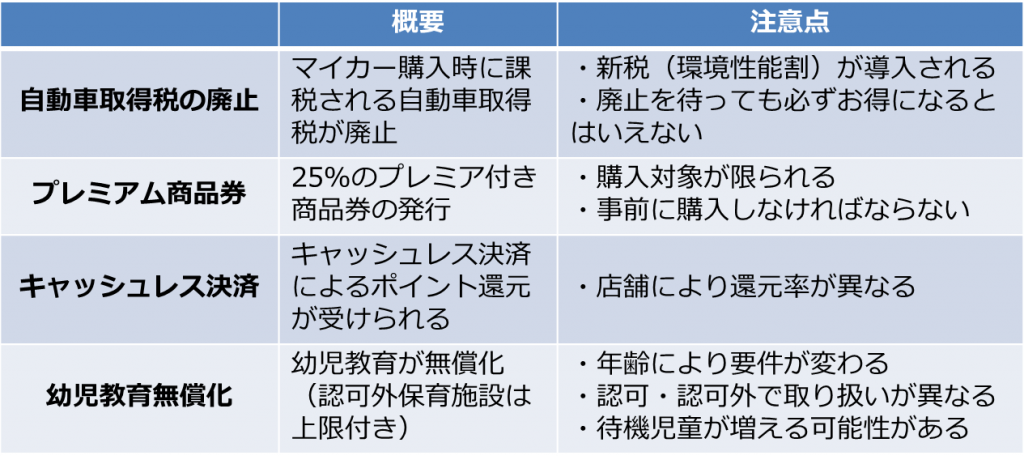

ここまで住宅取得やリフォームについての支援策を見てきましたが、それ以外にも生活の負担を緩和するための支援策がありますので、紹介しておきましょう。

マイカーの自動車取得税は廃止され新税が導入

マイカーは購入時に「自動車取得税」がかかり、保有中は「自動車税(軽自動車税)」がかかります。自動車取得税は消費税が10%になるタイミングで廃止される予定ですが、代わりに「環境性能割」と呼ばれる新税が導入される見通しです。環境性能割はマイカーを購入した年のみ、自動車税に上乗せして課税されることになります。

新税は環境性能に応じて価格の0~3%がかかる予定です。自動車取得税は3%(軽自動車は2%)だったので、環境性能の高い車を購入する場合には減税となります。ただし、消費税の増税前なら大きな値引きが受けられる可能性もあり、そのタイミングで購入したほうがトータルではお得ということもあり得ます。

マイカーは消費税の増税・課税の制度変更よりも、価格に納得できるかどうかを基準に購入の是非を判断したいです。

プレミア率は最大25%!地元で使えるプレミアム商品券

消費税の増税に合わせてプレミアム商品券が発行されます。これは、2万円支払って商品券を購入すると、最大で2万5000円分の買い物ができる仕組みです。ただし、商品券が利用できるのは原則として発行自治体の小売店のみで、さらに使用期限もあります。とはいえ、プレミアは25%と消費税の増税分を大きく上回ります。うまく活用すれば増税以上のメリットを受けられるでしょう。

なお誰でも購入できるわけではありませんので注意してください。対象者は以下の通りです。

<プレミアム商品券の対象者>

・0~2歳児のいる世帯

・住民税非課税世帯

・低年金の世帯

対象世帯の場合も事前に商品券を購入しなければなりません。また、購入しても使いきれないときはせっかくのプレミアがムダになってしまいます。利用金額に見合った額を購入しましょう。

キャッシュレス決済によるポイント還元率が5%に

2019年10月から2020年の東京オリンピックまで、クレジットカードや電子マネー、QRコードなどによるキャッシュレス決済をすると最大5%のポイント還元が受けられる予定です。当初は増税分の2%程度とされていた還元率ですが、中小規模の商店で利用した場合については5%で確定したため、おトク度が一気にアップしました。

コンビニエンスストアや外食店など、メジャーなフランチャイズチェーンの還元率は2%ですが、それでも増税分は還元されます。

対象者にはうれしい幼児教育の無償化

2019年10月より、幼児教育の無償化も始まります。0~2歳児は住民税非課税世帯、3~5歳は全世帯が対象です。無償化の対象施設は認可保育園に限らず、認可外施設やサービスも対象となります。ただし、利用対象によっては費用に上限が設けられるため注意が必要です。

全額無償化となるのは原則として認可保育施設と認定こども園です。幼稚園やベビーシッターなど幅広い保育(教育)の場が「認可外保育施設」となります。0~2歳児は住民税非課税世帯に限られますが、3歳以降はほとんどの施設が対象となるので、子育て世帯全般が無償化の恩恵を受けることができそうです。

ただし、無償化を推し進めることで、かえって入所の申し込み者が増加し、待機児童問題が悪化するとの指摘もあります。

ここで説明したように、消費税アップに伴う政府の支援策にはさまざまな制度があり、対象や要件がそれぞれ異なります。自分が恩恵を受けられる制度はどれで、どう活用すればメリットがあるのか、よく見極めて活用してみてください。

(最終更新日:2019.10.05)