初心者にも始めやすい投資方法である投資信託。せっかく投資をするなら、利益を得たいですよね。利益を重視するなら投資信託を始める際に、「利回り」をしっかりチェックしたいです。利回りは投資した額に対して収益がどれくらいあったかをパーセンテージで示したものです。投資初心者にとって投資信託の利回りは難しそうに思えるかもしれません。利回りの基本をご紹介します。

利回りとは?

利回りとは、投資元本に対する収益の割合です。いくら投資して、それに対して収益がどれだけあったかをパーセンテージで示したもので、通常は1年あたりの平均利回り(年利回り)をいいます。

利回りの計算式は次のようになります。

<利回り計算式>

|

利回り(%)= 収益 / 投資額 ÷ 運用年数 × 100 |

投資した100万円が5年後に150万円になった場合、5年間の収益は50万円ですから利回りは「50万円/100万円÷5年×100」で利回り10%です。

投資した100万円が200万円になったのなら「100万円/100万円÷5年×100」で利回り20%となります。投資した額と手元に残った利益を比較するだけなら利回り計算は簡単にできるはずです。

しかし、投資信託の利回りは「配当利回り」や「運用利回り」など、複数の種類があります。一つの利回りだけを見て投資信託がどういうものか判断することはできません。それぞれの利回りの特徴を知っておきましょう。

投資信託の仕組みを知って「利回り」を理解しよう

複数の利回りを理解するためには、「収益から差し引かれる手数料」「収益に加算される分配金」「投資信託の価値(時価)である基準価格」などについて理解することが必要です。まずは投資信託の仕組みを見ていきましょう。

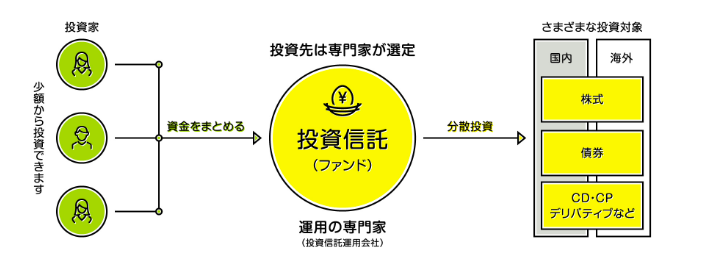

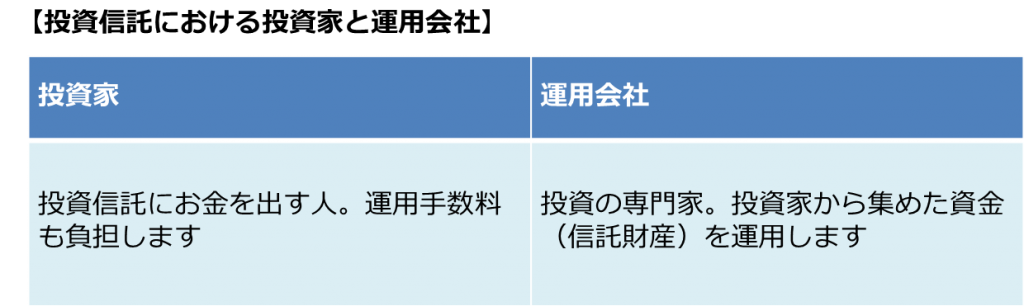

投資信託とは、運用を自分以外の専門家に任せる投資方法です。投資信託は、投資家がお金を出資し、集めたお金を投資の専門家(運用会社)が運用します。

<投資信託は専門家に運用を任せる投資法>

収益を上げ、出資者に収益を還元するのが運用会社の役割です。一人ひとりの投資額は少額でも、大きな資金を集めて専門家に運用してもらうことで、個人では投資しにくい外国株や外国不動産等への投資も可能になります。ただし、専門家に投資先を選んで運用してもらうための手数料が定期的に発生します。

実際に「この投資信託に投資をしよう」と考えた場合、申し込みは運用会社ではなく販売会社に行います。投資信託を扱っている証券会社や銀行が販売会社にあたります。

なお、投資信託はリスクを含む金融商品ですので、収益が出ない可能性もあります。場合によっては損失が生じて元本が減ってしまう(元本割れ)場合もあります。投資信託は元本が保証されている金融商品ではないことを知っておいてください。

投資信託の利回りの判断材料

投資信託で収益が出ても、そのすべてを受け取れるわけではありません。収益から手数料を差し引きますし、収益に対して税金もかかります。投資信託にかかる費用と収益について知っておきましょう。

投資信託にかかる費用

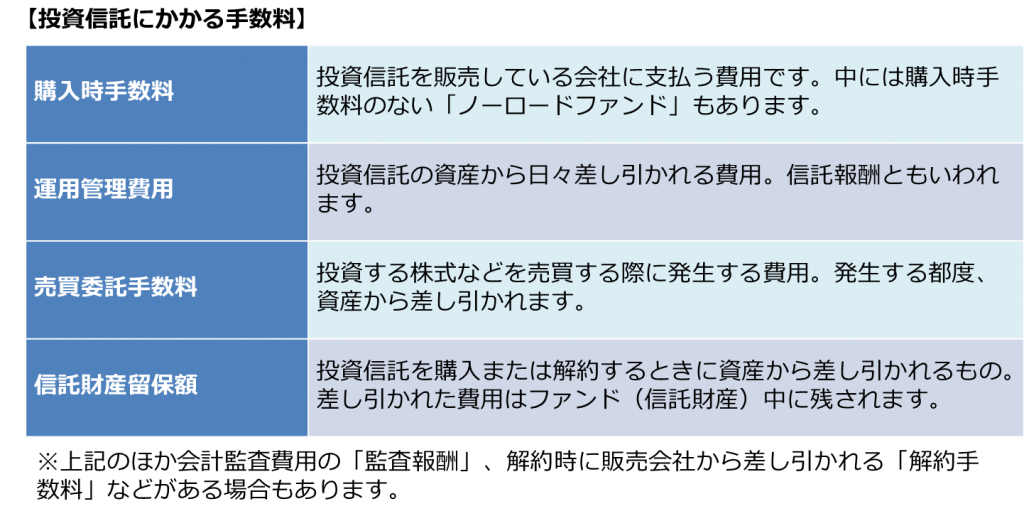

まず、投資信託を購入する際には、販売会社に「購入時手数料」を支払う必要があります。

また、投資を続けている間は運用会社に運用管理費用(信託報酬ともいいます)を支払う必要があります。これは運用報告書の作成や資産の保管にかかる費用を賄うものです。投資信託の商品ごとに年率でいくら払うかが決められており、保有額に応じて日割で資産から差し引かれていきます。さらに、投資信託が投資する株式などを売買する際に発生する費用として、売買委託手数料もかかります。これは売買を行った結果、発生するたびに差し引かれます。

運用管理費用や売買委託手数料は自動的に差し引かれているため、利回り計算のとき自分でマイナスする必要はありませんが、差し引かれている点は知っておきましょう。

さらに、投資信託を購入または解約するときに、信託財産留保額がかかるものもあります。これは手数料とは別にかかる費用で、投資信託が運用する財産に留保されます。

これらの費用は商品ごと・販売会社ごとに異なります。費用が割高なものもあれば、費用によっては無料の場合もありますので、購入前に目論見書などでよく確認しておきましょう。

投資信託で得られる収益:分配金と分配金利回り

投資信託で得られる収益は分配金と売却時の譲渡益があります。これらにかかる税金は20.315%(復興特別所得税含む)です。一般的な口座である、「特定口座(源泉徴収あり)」を選択していれば、証券会社(もしくは銀行等)で税金が差し引かれた額が手元に来るので確定申告や納税の義務はありません。

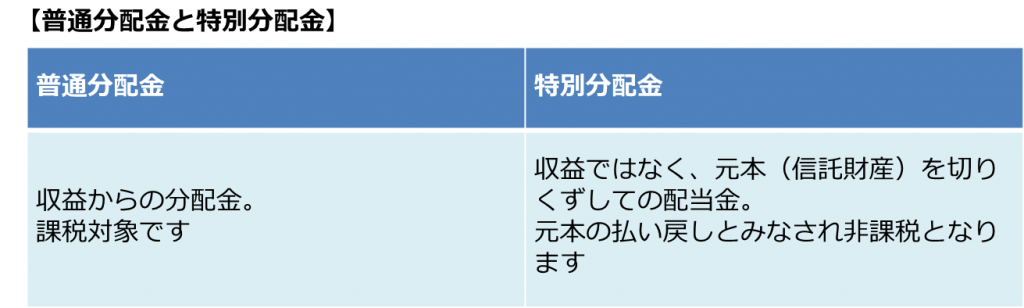

分配金とは、投信信託で収益が上がったとき投資割合に応じて受け取れる配当金のことです。毎月配当金があるタイプのものもあれば、年に1回のものや、配当金がないものもあります。配当金には課税される普通分配金と、課税されない特別分配金があります。課税されない特別分配金は、一見「税金がかからないのでお得」に思えますが、元本の払い戻しだから課税されないだけです。

配当金が多いと投資信託の運用成績がいいと考えてしまいがちですが、元本を払い戻して支払われる「特別分配金」もあるため、一概にのそうとはいえないようです。また、配当金を出さずに運用に回すことで、最終的に投資信託の価値が大きく上がる可能性もあります。

配当金の額に注目した「配当利回り」がありますが、配当利回りの高さだけで投資信託の良し悪しを判断しないようにしましょう。

基準価格と運用利回り

投資信託の価格は運用結果や、投資の増減などより増減します。そのため、投資信託の価格(基準価格)は毎日変わり、毎日更新されています。一日の取引が終了した後に価格を算出するので、翌日に公開されているのは「前日の価格」だということに留意してください。

運用に着目した利回りが「運用利回り」です。さらに細かくいうと、過去の分配金を再投資した基準価格が「トータルリターン」となります。分配金を(再投資せず)受け取った場合の基準価格とトータルリターンとでは、分配金を再投資しない基準価格のほうが価格は低くなります。ふたつの基準価格の乖離が小さいほうが、運用成績がいいとされます。

個々の利回り判断するのではなく、トータルのリターンで考える

利回りを計算するときには手数料を差し引いたトータルのリターンで考えることが重要です。投資初心者にとっては難しく思えるかもしれませんが、そんなことはありません。

いくらで購入し、手数料がいくらひかれているか、現在の基準価格はいくらなのか……それらは投資信託を購入した証券会社や銀行のサイトで見ることができるからです。先に登場した「配当利回り」や「運用利回り」もサイトで公開されています。誰でも知ろうと思えば簡単に知ることのできる数字ですが、内実をよく理解することが大切です。中には配当利回りだけ見ていたり、運用利回りはプラスなのに、解約時の手数料や信託財産留保額信託報酬が高いので利益が出なかったりするケースもあるからです。

利回り計算は自分でできなければならないと思っている人もいるかもしれませんが、基本的には利回りはサイトや運用報告書などで公開されています。各利回りの意味を理解し、情報を適切に読み取れるようになることが大切です。

(最終更新日:2019.10.05)