Q. 昨年住宅を購入し、住宅ローン控除を受けたので今年はじめて確定申告をします。住宅ローン控除を受ける場合のほか、会社員でも確定申告が必要になるのはどんな場合ですか。(30代/男性)

Q. 昨年住宅を購入し、住宅ローン控除を受けたので今年はじめて確定申告をします。住宅ローン控除を受ける場合のほか、会社員でも確定申告が必要になるのはどんな場合ですか。(30代/男性)

A.会社員などの給与所得者でも、「確定申告をしなければならない」場合と、「確定申告をしたほうがいい場合」があります。

収入の状況によっては、確定申告する義務がある

確定申告とは、1月1日から12月31日までの1年間に得た収入から、所得と税額を計算し、翌年2月16日から3月15日に住所地の所轄税務署に確定申告書を作成して提出し、納税することをいいます。ただし、会社員などの給与所得者は、毎月の給与やボーナスから所得税や住民税が源泉徴収されており、年末調整で実際に支払うべき税額と源泉徴収された金額の合計額の過不足が精算されます。したがって、多くの会社員等は年末調整で納税が完了するので、確定申告の必要はありません。

しかし、会社員等であっても、表1のような人は「確定申告しなければならない」とされています。

表1:確定申告しなければならない給与所得者

[1]給与の年間収入金額が2,000万円を超える方

[2]給与所得や退職所得以外の所得金額(収入金額から必要経費を控除した後の金額)の合計額が20万円を超える方

[3]2か所以上から給与の支払いを受けている方など

たとえば、会社員として働きつつ、副業として雑誌に記事を書いて報酬を得ていたような場合は表1の[2]に該当します。その報酬の合計から必要経費を差し引いた金額が20万円を超えていたら、確定申告しなければなりません。勤め先の給与やボーナス・退職金以外で、何か利益を得た覚えがあったら、国税庁のHPなどで確認してみましょう。

参考:国税庁タックスアンサー 給与所得者で確定申告が必要な人

参考:仮想通貨に関する所得の計算方法等について

確定申告すれば、税金が戻ってくることもある

年末調整を受けた給与所得者であれば確定申告をする義務はないものの、確定申告をすれば納めるべき税金の額が減り、源泉徴収された税金が戻ってくる(還付される)場合があります。

住宅ローンを利用して住宅を購入した場合

ご相談者のように、住宅ローンを利用して住宅購入等を行い、住宅ローン控除を受ける場合には、控除を受ける最初の年は会社員等でも確定申告をしなければ控除が受けられません。2年目以降は年末調整で控除が受けられる仕組みになっています。

(関連記事:住宅ローンを借りたら確定申告をして住宅ローン控除を受けよう!)

年末調整で適用を受けなかった控除などがある場合

たとえば年末調整後に結婚した場合などで扶養する家族が増えた場合には、確定申告すれば、配偶者控除や扶養控除が適用でき、税負担を減らすことができます。また、年末調整で生命保険料控除等の申告をしなかった場合、住宅ローン控除の2年目以降の申告をしなかった場合なども、確定申告すれば適用を受けることができます。

多額の医療費を支払った場合

家族の分も含め、1年間に支払った医療費が一定額以上になると、広い範囲の医療費が対象になる「医療費控除」か、特定の医薬品購入費が対象となる「医療費控除の特例(セルフメディケーション税制)」の適用が受けられます。どちらの制度も、確定申告をしなければ適用を受けられません。

(関連記事:2017年からスタートする「セルフメディケーション税制」とは?)

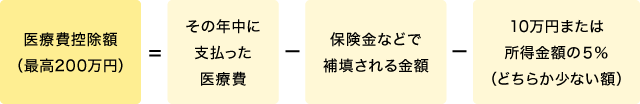

<医療費控除>

納税者本人や生計を一にする配偶者やその他の親族のために支払った医療費が表2の算式で計算した金額が、「医療費控除」として所得金額から差し引かれる制度です。医療費控除の対象となるのは、病院等での治療費や治療や療養のために購入した医薬品代などです。

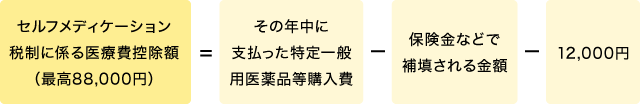

<医療費控除の特例(セルフメディケーション税制)>

納税者本人が健康の保持増進及び疾病の予防のために一定の取り組み(人間ドックやインフルエンザの予防接種など)を行っていて、納税者本人や生計を一にする配偶者やその他の親族のために支払った特定一般医薬品等購入費がある場合には、次の算式で計算した金額が医療費控除として所得金額から差し引かれます。

災害や盗難にあった場合

災害によって住宅や家財に損害を受けた場合は、確定申告で「雑損控除の適用を受ける」あるいは「災害減免法による所得税の軽減免除を受ける」のどちらか有利な方法を選んで、所得税の全部または一部を軽減することができます。

特定の寄附をした場合

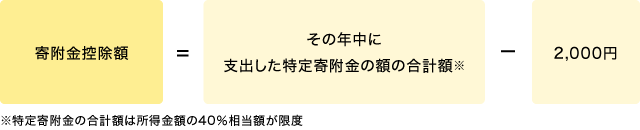

国や地方公共団体などの「特定寄付金」の対象となる機関に寄附をした場合に適用できる「寄附金控除」は確定申告をしなければ適用を受けられません。寄附金控除は次の算式で計算します。

いわゆる「ふるさと納税」は都道府県や市区町村に対する寄附なので、ふるさと納税を行った金額を「その年中に支出した特定寄附金の額の合計額」に含めて計算して申告します。

ただし、確定申告不要の会社員等がふるさと納税を行った場合で、ふるさと納税を行った自治体数が5団体以内であれば、「ふるさと納税ワンストップ特例制度」を利用すれば確定申告をしなくてもふるさと納税の寄附金控除が受けられます。「ふるさと納税ワンストップ特例制度」を利用する場合には、ふるさと納税を行った各自治体に特例の適用に関する申請書を提出しておく必要があります。

※参考サイト:総務省 ふるさと納税ポータルサイト

このように、年末調整を受けた会社員等の給与所得者は原則として確定申告は不要ですが、確定申告の義務がある場合や、確定申告をすれば控除が受けられるという場合もあります。国税庁のホームページでは税金について調べることができます。また、確定申告書等作成コーナーもあり、パソコン画面の案内に従ってデータを入力すれば申告書が作成できます。税金や申告について気になることがあったら、利用されるとよいでしょう。

※参考サイト:国税庁 平成29年分 確定申告特集

(最終更新日:2021.02.05)