毎年秋になると勤務先から「年末調整」の書類が配布され、期限までに必要事項を記入して提出するように言われます。この毎年恒例の年末調整の手続きをしなければならない理由は何なのでしょうか。また、書類の書き方に関する注意点やポイントにはどんなことがあるのでしょうか。

年末調整は1年間の税額を確定し、源泉徴収税との不一致を精算する手続き

給与収入のある人が払っている「所得税」は、額面収入に対して税金がかかる訳ではありません。以下の表の手順を経て所得税額は求められます。

| (A) | 額面収入 | 1月1日から12月31日までの年収 |

| (B) | 必要経費 | 給与の場合は、「給与所得控除額」 |

| (C)=(A)−(B) | 給与所得 | |

| (D) | 所得控除 | 社会保険料控除、配偶者控除、扶養控除、生命保険料控除など、個人の事情に配慮して税額を軽減する仕組み |

| (E)=(C)−(D) | 課税所得 | |

| (F)=(E)?所得税率 | 所得税額 |

勤務先は、社員の給与や賞与から所得税の源泉徴収を行っていますが、その年の1月1日から12月31日までの源泉徴収税の合計が、必ずしもその人の1年間の納税額と一致はしません。これを一致させて12月の給与で精算する手続きを「年末調整」と言います。

上の表を見てもわかる通り、所得税額は、「課税所得」に所得税率を乗じて求めます。「課税所得」を確定するためには、1年間の「給与所得」とともに、「所得控除」を明らかにする必要があります。「給与所得」は給与を支払う勤務先が把握していますが、「所得控除」は納税者の個人的な事情に配慮して税額を軽減する仕組みであるため、年末調整時に渡される申告書に記載して勤務先に提出する必要があります。

年末調整の書類を書く時の留意点は?

年末調整時に勤務先から配布される書類は、「平成29年分 給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」と「平成30年分 給与所得者の扶養控除等(異動)申告書」の2種類です。

「平成30年分 給与所得者の扶養控除等(異動)申告書」には来年分の扶養親族等の情報(予定)を記載します。それは、勤務先が来年の給与や賞与から源泉徴収する税額を計算するのに使用されます。

なお、昨年提出した「平成29年分 給与所得者の扶養控除等(異動)申告書」、その後の本人からの異動申告にもとづいて、勤務先は今年の所得控除額の計算をします。

年末調整時に提出する2種類の書類で申告できる「所得控除」は、以下の表の通りです。

【年末調整書類の種類と申告する「所得控除」】

| ?書類名称 | ?申告できる「所得控除」 |

| ?給与所得者の扶養控除等(異動)申告書 | ?配偶者控除、扶養控除、障害者控除、勤労学生控除、寡婦(夫)控除、基礎控除 |

| ?給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書 | ?生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除、配偶者特別控除 |

これらの書類で申告できない所得控除は、医療費控除、雑損控除、寄附金控除の3つで、これらの適用を受けて税金の還付を受けるには、自分で「確定申告」をする必要があります。

また、年末調整の際には、所得控除の申告とは別に、2年目以降の「住宅ローン控除」の申告も行うことができます(1年目は確定申告が必要です)。その際は、別途必要な書類を勤務先に提出する必要があります。

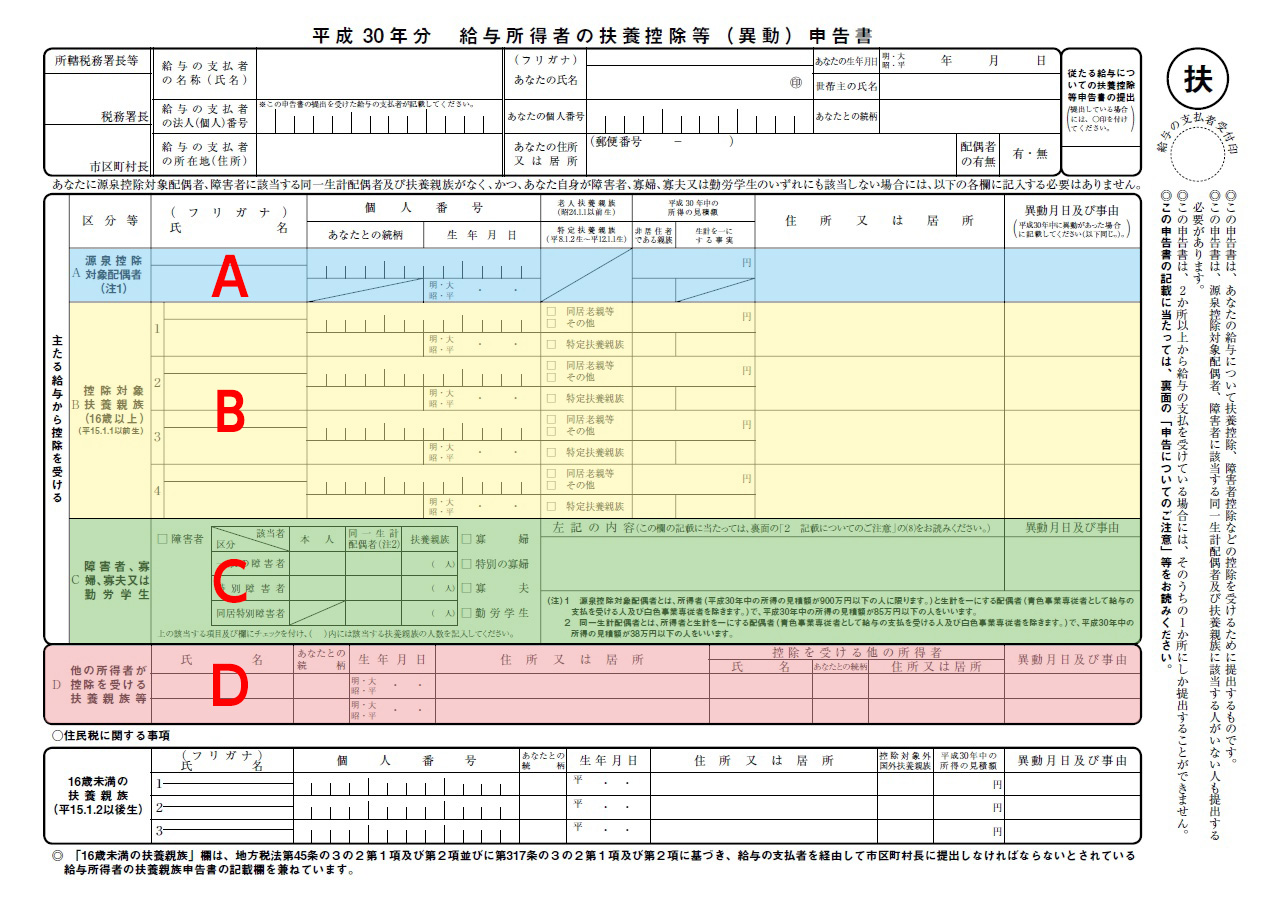

「平成30年分 給与所得者の扶養控除等(異動)申告書」の書き方のポイント

主な項目について、ポイントを記載しましょう。この申告書は、平成30年分(来年分)であるため、来年の予定、見積額等を記入します。

【A】源泉控除対象配偶者

以下の<1><2>の条件を2つとも満たす配偶者を記入します。

<1>申告書を提出する人本人の平成30年の所得の見積額が900万円以下(給与収入の場合1,120万円以下)

<2>申告書を提出する人と生計を一にする配偶者の平成30年の所得の見積額が85万円以下(給与収入の場合150万円以下)

【B】控除対象扶養親族(16歳以上)

申告書を提出する人と生計を一にする配偶者を除く扶養親族等で、平成30年中の所得の見積額が38万円以下(給与収入の場合103万円以下)の平成15年1月1日以前生まれの扶養親族を記入します。

その扶養親族が昭和24年1月1日以前生まれで、申告書を提出する人、あるいはその配偶者の親や祖父母で常に同居している場合は「同居老親等」にチェック、同居していないなどそれ以外の場合は、「その他」にチェックします。

その扶養親族が、平成8年1月2日から平成12年1月1日までの間に生まれた場合は「特定扶養親族」にチェックをします。

【平成30年中の所得の見積額】

給与収入のある人の場合、収入額から給与所得控除額を差し引いた額を記入します。 たとえば、給与収入が1,619,000円未満の場合、給与所得控除額は一律65万円のため、給与収入見込額から65万円を差し引いた額を記入します。

【非居住者である親族】・【生計を一にする事実】

扶養親族等が海外に居住しているような場合に、「非居住者である親族」欄に◯をし、「生計を一にする事実」欄に、1年間の送金額を記入します。

【C】障害者、寡婦、寡夫又は勤労学生

細かい要件が決められていますので、国税庁のサイト等で確認して記入してください。

※[手続名]給与所得者の扶養控除等の(異動)申告:国税庁

<記載例>平成30年分給与所得者の扶養控除等申告書の記載例(PDF):国税庁

【D】他の所得者が控除を受ける扶養親族等

夫婦ともにフルタイムの正社員で働いている場合など、同一生計内に所得のある人が2人以上いる場合、自分の扶養親族等を他の扶養親族等にすることができます。そのような場合に扶養親族等の氏名などを記入します。

◯住民税に関する事項 16歳未満の扶養親族

平成15年1月2日以後生まれの扶養親族の情報を記載します。

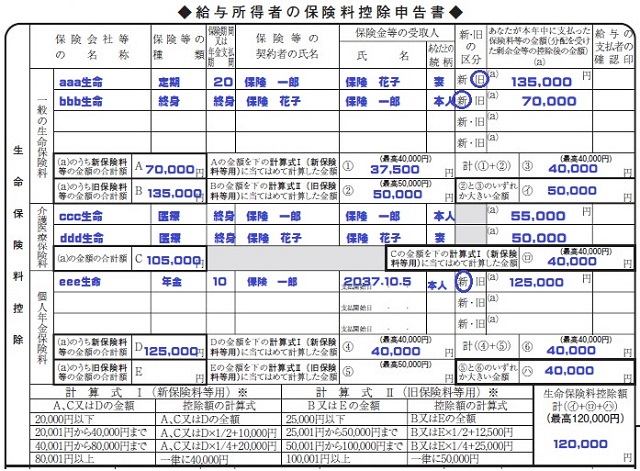

「平成29年分 給与所得者の生命保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」の書き方のポイント

この書類を書く前に、生命保険会社や損害保険会社、日本年金機構、国民年金基金連合会などから届いた、「控除証明書」や「払込証明書」を手元に用意しましょう。基本的にはこれらの証明書の内容を記入することになります。

【生命保険料控除】の書き方

基本的には、「生命保険料控除証明書」の内容を記載し、また、申告書の中に書いてある指示に従って計算して金額を記入します。申告書の中の(最高40,000円)、(最高50,000円)、(最高120,000円)の欄には、計算して求めた額がこの金額を超えると、この金額を記入します。

その他のポイントとしては以下の通りです。

「あなたが本年中に支払った保険料等の金額」

?12月末までに支払う予定の保険料の額を「生命保険料控除証明書」から記入します。

「保険等の契約者の氏名」

契約者が本人でなくても、自分が保険料を払っている場合には、この欄に記入します。

「保険金等の受取人」

「生命保険料控除証明書」に記載のある受取人を記載します。記載がない場合もありますのでその場合は。保険証券等を見て記入します。

※「生命保険料控除証明書」は、申告書とともに勤務先に提出する必要があります。紛失した場合等には、保険会社に連絡をして再発行しましょう。

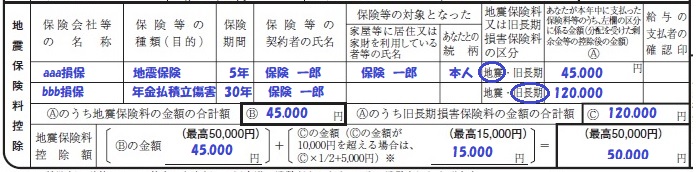

【地震保険料控除】の書き方

基本的には、「地震保険料控除証明書」の内容を記載しますが、1年契約の保険の場合は保険証券に証明書が添付されている場合があります。

申告書の中に書いてある指示に従って計算して金額を記入します。申告書の中の(最高50,000円)、(最高12,000円)の欄には、計算して求めた額がこの金額を超えると、この金額を記入します。

※「地震保険料控除証明書」は、申告書とともに勤務先に提出する必要があります。紛失した場合等には、保険会社に連絡をして再発行しましょう。

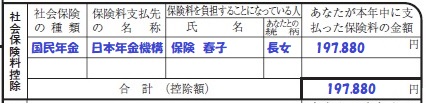

【社会保険料控除】の書き方

給与から天引きされている厚生年金保険料、健康保険料、雇用保険料などの社会保険料の額は、会社が把握しているため記入する必要がありません。

この欄に記入するのは、給与天引き以外で支払った保険料です。

たとえば、20歳以上の子どもの国民年金保険料を払った場合や、過去に「学生納付特例制度」によって猶予されていた自分の国民年金保険料を支払った場合などです。

その場合は、日本年金機構から送付された「国民年金保険料控除証明書」の額を記入します。

※「国民年金保険料控除証明書」は、申告書とともに勤務先に提出する必要があります。紛失した場合等には、日本年金機構に連絡をして再発行しましょう。

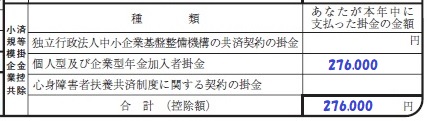

【小規模企業共済等掛金控除】の書き方

個人型確定拠出年金(iDeco)でセカンドライフ資金の準備をしている場合などに記入します。

その場合は、国民年金基金連合会から送付される「小規模企業共済等掛金払込証明書」に記載された金額を記入します。

※「小規模企業共済等掛金払込証明書」は、申告書とともに勤務先に提出する必要があります。紛失した場合等には、国民年金基金連合会に連絡をして再発行しましょう。

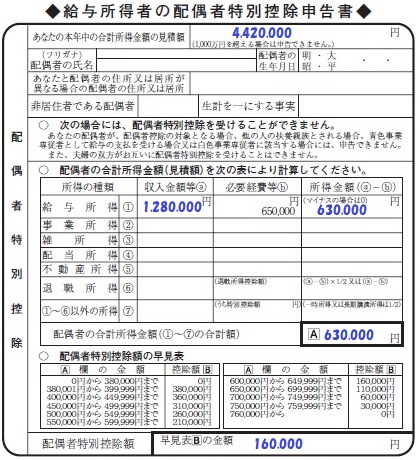

●給与所得舎の配偶者特別控除申告書 の書き方

配偶者特別控除は、本人の合計所得金額が1,000万円以下(給与収入の場合は1,220万円以下)で、配偶者の合計所得金額が38万円超76万円未満(給与収入の場合は103万円超141万円未満)の場合等に、申告することができます。

合計所得金額の計算は、給与収入から給与所得控除額を指し引いて求めることができます。

【給与所得控除額】

| ?給与収入の額 | ?給与所得控除額 |

| ?180万円以下 | ?収入金額?40% 65万円に満たない場合は65万円 |

| ?180万円超360万円以下 | ?収入金額?30%+18万円 |

| ?360万円超660万円以下 | ?収入金額?20%+54万円 |

| ?660万円超1,000万円以下 | ?収入金額?10%+120万円 |

| ?1,000万円超 | ?220万円(上限) |

年末調整後、変更があった場合は修正ができる

勤務先に年末調整書類の提出をしたあと、内容に変更がかかった場合は、修正をすることができます。たとえば、年末に扶養家族が増えた場合や、保険料控除の申告の漏れが見つかったような場合などです。

まずは勤務先に問い合わせてみましょう。ただ、勤務先は法定書類を翌年の1月末までに提出しなければならず、その準備等の事務作業があるため、勤務先内の提出期限は独自に決めています。

間に合わない場合は、自分で最寄りの税務署に確定申告をすれば、修正することができます。

なお、医療費控除、雑損控除等は、確定申告をしなれれば税金の還付を受けることができません。

年末調整は、会社員や公務員にとっては、会社から提出を求められて行う面倒な事務手続きだと思っている方もいるようですが、自分が払う税金に関する重要な手続きです。年末調整の機会を捉えて、税金に関する知識を身につけておくと、どのような仕組みで税金がかかるのか、また、どうしたら節税をすることができるかなどを知ることもできるでしょう。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国140以上の店舗を展開中