住宅は生涯で一番高い買い物とも言われていますが、住宅ローンのことをよく知らないまま、金融機関や不動産会社に言われるままに借り入れをしてしまう人がいらっしゃいます。金利の種類や返済方法、適正な借入額の考え方など、知らないと余計な金利を負担することになったり、返済を続けていくことが苦しくなったりということもあり得ます。ここでは、知っておくべき住宅ローンの仕組みについてお話しします。

そもそも住宅ローンの仕組みとは?

住宅ローンとは、「住宅を購入する」という目的に限定したローン商品のひとつです。住宅ローンを扱う金融機関が、家を買う人に2,000万円とか3,000万円といったお金を融資できるのは、“購入した住宅を担保にして貸し出しを行うから”です。借りたお金は、毎月決められた金額を返済して、契約した返済期間のうちに完済するのが原則です。

ただ、「住宅購入のための融資」という性質上、他のローン商品よりも金利面では優遇されており、低い金利で借りることができます。それだけに、住宅ローンが利用できるのは、融資を受ける本人が住むための住宅を購入する場合に限られてるのが一般的です。

住宅ローンの金利はいつ決定する?

融資を受けたお金には当然、金利がかかります。金融機関の店頭やホームページに、住宅ローン金利が表示されていますが、実際に適用される金利は、どの時点の金利になるのでしょうか。

それは、

・住宅ローンの申し込みをした日の「申込時金利」

・融資が実行された日の「実行時金利」

のどちらかです。

「申込時金利」とは、住宅ローンの申し込みを行った時点の金利です。また「実行時金利」とは、実際に融資が実行される時点の金利です。

【フラット35】をはじめ、多くの金融機関の住宅ローンは「実行時金利」が適用されます。「申込時金利」は、財形住宅融資の申し込み当初の5年間や、そのほか少数の金融機関で適用されています。

<金利の違い 比較>

| 金利名 | 違い | 適用しているケース |

| 申込時金利 | 住宅ローンの申し込みを行った時点の金利 | 財形住宅融資の申し込み当初の5年間などで適用されている |

| 実行時金利 | 実際に融資が実行される時点の金利 | 多くの金融機関の住宅ローンで適用されている |

なお、住宅ローンの金利は、基本的に毎月1日に更新されます。1日が土日祝祭日にあたる場合は、休みでも金利が更新される金融機関と休み明けの平日に金利が更新される金融機関があります。

また、月の途中で金利が更新される金融機関もありますので、融資を申し込む前に確認しておきましょう。

住宅ローンの金利タイプは3つある

また住宅ローンには、「全期間固定金利型」「固定金利期間選択型」「変動金利型」の3つの金利タイプがあります。どの金利タイプを選んで、何年で返済するかによって、総返済額はもちろん、毎月の返済額も変わってきますので、慎重に検討しましょう。実際に住宅ローンを申し込む前に、家計収支のシミュレーションをして、完済するまで毎月滞りなく返済を続けていけるような資金計画を立てることが必要です。

では、3つの金利タイプについてそれぞれ見ていきましょう。

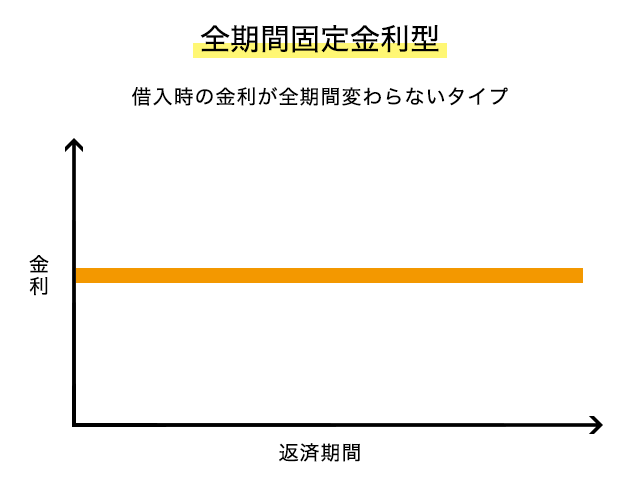

1.全期間固定金利型

-

全期間固定金利型は、借り入れ当初から完済するまでの金利が一定のタイプです。このタイプの代表的な住宅ローンが【フラット35】です。

金利の変動がないので、完済するまでの総支払額、毎月の返済金額がわかるので、家計管理がしやすくなります。特に、子どもの教育資金の準備など、計画的な貯蓄が必要な家庭には大きなメリットと言えるでしょう。

また、通常は、この後に説明する変動金利型や固定金利期間選択型よりも金利が高めになります。

ただし、金利変動のリスクがないので、金利が上昇した場合には他の金利タイプで借りた場合よりも返済額が少なくなるケースもありますし、インフレが起きた場合には、返済額が相対的に少なくなるというメリットもあります。

>頭金なしでも申込可能! 「ARUHI住宅ローンの詳細をみる」

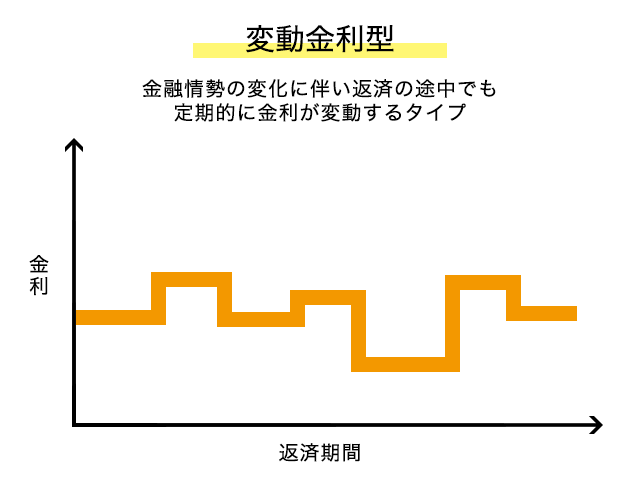

2.変動金利型

-

変動金利型は、半年ごとに世の中の金利状況に応じて適用金利が見直されるタイプです。民間金融機関の主力といってもいいもので、固定金利型よりも金利は低く、2017年11月現在、金融機関によっては0.5%を切る非常に低い金利を設定しているところもあります。

民間金融機関の多くでは、金利が見直されるのは半年に1度ですが、返済額の見直しは5年に1度と決められています。返済額が変わらないからといって、上昇した分の利息を支払わなくてもいいわけではありません。そのため、急激に金利が上昇した場合などは、利息額が毎月の返済額を超えてしまう「未払利息」が生じる場合もあります。

たとえば、金利と元本を合わせて毎月10万円を返済していた場合、急激に金利が上昇して、毎月の金利分だけで10万円を超えてしまうようなケースもあり得ます。この場合、支払い切れなかった金利を未払い金利というのです。

また変動金利型は一般的に、返済額の見直しがあって、返済額がアップする場合でも、それまで支払っていた返済額の1.25倍の金額までに上昇幅を抑えることになっています。そのため、返済額が急激にアップすることはありませんが、元金がなかなか減らないというケースがあり得ます。

金利が安いからといって、安易に選んでしまうと、将来金利が上昇したときには大変なことになってしまう可能性があります。

変動金利型は、金利の下降局面では、そのメリットをいち早く享受できる商品といわれてきましたが、現在の金利水準は、これ以上に下がることはないというくらい低くなっています。そのため、将来金利が上昇しても対応できるだけの収入や貯蓄があることが選択の条件といえるでしょう。

また、借入額が少ない場合や、短い期間で返済が可能な場合にも、金利上昇による支払額の増加分が比較的少なくてすむので、変動金利型を検討してもいいでしょう。

(参考記事:変動金利(半年型)の住宅ローンを選んでもいいのはどんな人?) >ネット銀行ならではの魅力的な金利! 「保証も手厚い住宅ローンの詳細をみる」

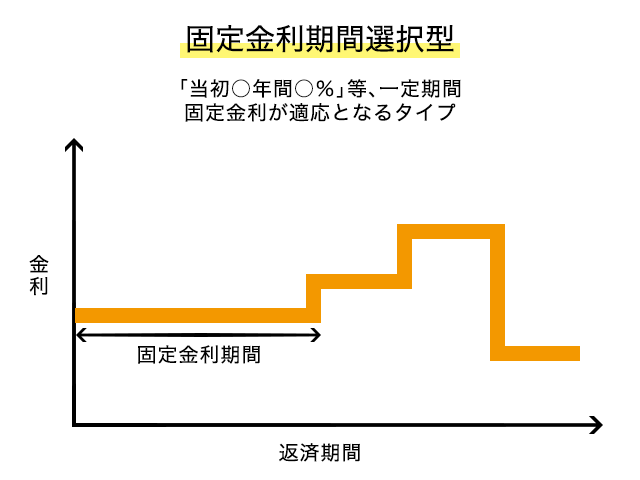

3.固定金利期間選択型

-

固定金利期間選択型は、10年固定、20年固定など、適用金利が一定期間固定されているタイプです。固定金利期間が終了した後には、固定金利型または変動金利型のどちらかを選ぶことになります(金融機関によって異なる場合があるので、事前に確認してください)。

ただし、金利固定期間が終了した時点で、金利が上がっていた場合、上がった金利が適用されることになります。また、逆に金利が下がっていた場合には、下がった金利が適用されます。

また固定期間終了後に毎月返済額がアップした場合でも、変動金利型のように、アップ幅はそれまでの返済額の1.25倍までといった規定はありません。そのため、借り入れ当初の返済額のみでなく、金利改定後の返済額についてもシミュレーションをしておきましょう。

たとえば、10年固定金利タイプを年利1.0%で30年間借り入れた場合、11年後からは年利1.5%、21年後からは2.0%などと、一定期間ごとに金利が上昇していくことを想定して、シミュレーションしてみましょう。

-

金利が上昇しても、毎月無理なく返済できる収入や貯蓄があるなら、このタイプを検討してみてもいいでしょう。

特に、3年固定などのように固定金利期間が短いタイプでは、固定金利期間が終了した時点で、まだ返済期間が長く残っており、金利上昇リスクが大きくなるので、そうしたリスクに対応できることが大切です。

この金利タイプは、たとえば「固定金利期間終了時までに繰り上げ返済のための資金が貯められる」「固定期間終了時に保険の満期金などのまとまった資金が入る」「固定期間終了時までに子どもの教育資金の支出のピークが過ぎるので、返済額を増やすことが可能」といった人に向いています。

- (参考記事:住宅ローンで当初固定金利型を選んでもいいのはどんな人?)

-

なお、3つの金利タイプを単独で借りなければいけないわけではなく、たとえば3,000万円のローンを組むのであれば、「全期間固定金利型で2,000万円+変動金利型で1,000万円」といった振り分けをして、リスクを分散することも可能です。

※上記3点の図は、住宅金融支援機構【フラット35】:初めての方へ 「長期固定金利住宅ローンとは?」参照の上、ARUHIにて作成

住宅ローンの利息計算の仕組みは?

次に、住宅ローンの利息計算の仕組みを見てみましょう。

たとえば、3,000万円を全期間固定金利1.0%で35年間借りた場合、返済方法は元利均等払いとすると、毎月の返済額は8万4,686円です。

- <試算例>

-

借り入れ額 金利 借入期間 返済方法 毎月の返済額 3,000万円 全期間固定金利1.0% 35年間 元利均等払い 8万4,686円 -

1回目の返済時の残高は3,000万円、返済額の内訳を見てみると、元本分が5万9,686円+利息分が2万5,000円の合計で8万4,686円となります。

10年後の120回目では、残高が約2,253万円で、元本分が6万5,906円+利息分が1万8,780円の合計で同じく8万4,686円返済します。

同様に20年後の240回目の返済では、残高が約1,422万円で、元本分が7万2,834円+利息分が1万1,852円の合計で同じく8万4,686円返済します。

- <返済回数別 返済額>

-

返済回数 借入残高 返済額(元本分) 返済額(利息分) 返済額合計 1回目 3,000万円 5万9,686円 2万5,000円 8万4,686円 120回目(10年後) 約2,253万円 6万5,906円 1万8,780円 8万4,686円 240回目(20年後) 約1,422万円 7万2,834円 1万1,852円 8万4,686円 -

お気づきのように、借り入れ後20年経って元本はやっと借入額の半分弱になります。また利息の支払額は元本に対してかかるものですから、徐々に減っていき、その分元本分の返済額が増えていきます。

このように35年間で420回、毎回元本の残高に対して利息を払っていきます。

ちなみに、この住宅ローンの返済総額は約3,556万円でそのうち利息は約556万円です。

- <総返済額 試算>

-

返済回数 借入残高 返済額(元本分) 返済額(利息分) 返済額合計 420回 3,000万円 3,000万円 約556万円 約3,556万円 【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

FPが伝授する、住宅ローンのお得な返済方法とは?

これまで私は、多くのお客さまから依頼されて、返済のシミュレーションを行い、また、ローンを返済中の家計状況を見てきましたが、その経験から「お得な住宅ローンの返済方法」についてお話ししておきましょう。

融資額や返済期間をどうするかにもよりますが、借入時の返済期間はできるだけ長くしておき、毎月の返済額を少なく設定します。返済額の目安としては、住宅ローンの返済とは別に、貯蓄ができるくらいの金額が理想です。

そして、住宅ローン控除の適用期間である10年間はローン返済を続けて、その恩恵を受けましょう。

同じ借入額であっても、返済期間が長いほうが元本の減りは遅くなります。住宅ローン控除は、年末の住宅ローン残債に対しての控除ですので、フルに控除を活用することができるでしょう。

(参考記事:知らないと損?住宅ローン控除と住宅ローン減税の話)

そして、返済開始から10年が経過して、控除期間が終了した後は、将来、子どもの教育費などの大きな支出がなければ、家計の状況にもよりますが、貯蓄から繰り上げ返済をして、元本と利息の負担を減らし、返済期間も短くしていきましょう。ただし、繰り上げ返済を優先するあまり、手元のお金がなくなってしまって、思わぬ出費が必要なときに新たな借金をするようなことだけは避けてください。

住宅ローンは借り入れる額が大きいため、利息の負担も大きくなります。そのため、できるだけ低い金利の住宅ローン契約を結び、利息の支払い負担を小さくする工夫が必要です。また住宅ローンの返済期間が短ければ、それだけ利息の負担は小さくなります。家計で一番の支出項目は、住宅ローン返済額です。

住宅ローンの仕組みを知ることで家計の支出を減らすことが可能となります。

▼【相談無料】住宅ローン専門金融機関/国内最大手ARUHIは全国140以上の店舗を展開中